Пошаговая инструкция, как взять кредит под бизнес и какой банк для этого выбрать

Для получения кредита на открытие бизнеса в первую очередь необходимо выбрать подходящий банк с лучшими программами кредитования. Условия можно изучить на официальных сайтах банков.

Условия для получения кредита

Каждый банк имеет свои условия выдачи кредита на открытие бизнеса с нуля. Во многих банках распространена практика использования имущественного залога, который дает возможность взять кредит на льготных основаниях. Некоторые банки выдают кредит без залога, но под большие проценты и на короткий срок. Но любой банк попросит предоставить бизнес-план и пакет документов от заявителя.

Обеспечение и поручители

Предприниматели, которые начинают бизнес с нуля — высокорисковая категория банковских клиентов. Надёжной гарантией возврата займа банк считает залоговое имущество. Залог говорит о серьёзном отношении к кредитованию.

При использовании залога вас ожидает ряд бонусов в виде индивидуальных условий кредитования:

- пониженная процентная ставка,

- увеличенный срок кредитования.

Большим преимуществом будет наличие поручителя. Обратитесь в городской центр предпринимательства или другую организацию, которая помогает начинающим предпринимателям. Подойдёт и физическое лицо, обладающее высоким и стабильным доходом.

Подробный бизнес-план

В подробном бизнес-плане документально докажите:

- доходность бизнеса,

- рентабельность,

- надёжность,

- выживаемость бизнеса.

Если у вас нет опыта составления бизнес-плана, обратитесь к сторонним экспертам. Они укажут слабые стороны и помогут их исправить.

Идеальная кредитная история

Шансы получить кредит будут выше, если на момент обращения в банк у вас не будет просроченных или непогашенных платежей по кредитам. Плюсом также будет наличие в срок погашенных кредитов, подтверждающих серьёзное отношение к займу.

Наличие всех документов

Кредит на открытие предприятия потребует большого количества документов. Без них ни один банк не одобрит кредит.

Проследите, чтобы документы были:

- актуальны,

- правильно оформлены.

Воспользуйтесь услугами организаций, которые собирают для бизнесменов документы. Они точно знают какие документы и где можно получить и сделают это в кратчайший срок.

Пошаговая инструкция получения кредита на открытие бизнеса

Пошаговая инструкция получения кредита на открытие бизнеса включает следующие шаги:

- Выбор банка и программы кредитования.

- Сбор документов.

- Подача заявки в банк.

- Подписание договоров.

- Получение средств.

Выбор банка и программы

В России множество банков, которые кредитуют малый бизнес. Задача выявить надежный банк, предоставляющий необходимую сумму под минимальные проценты на необходимы срок.

Выбирая банк, обращайте внимание на:

- рейтинг банка,

- прогнозы экспертов о банке,

- условия получения кредита,

- отзывы.

Помните, что даже если банк, выдавший кредит, обанкротился, то нужно будет выплачивать проценты другому банку. При этом вас обязаны заранее известить об этом и не ухудшать условия кредитования.

Существует несколько типов кредитных программ для бизнеса:

- венчурное кредитование для научных проектов, на длительный срок и под большие проценты,

- овердрафт если кредит нужен на короткий срок, привязывается к расчетному счету предпринимателя,

- товарное кредитование предпринимателю предоставляют оборудование,

- универсальное кредитование на любую деятельность, приносящую доход,

- коммерческая ипотека на недвижимость вроде склада или магазина,

- инвестиционный кредит банк финансирует ваш проект, если вы докажете высокую прибыльность с помощью бизнес-плана,

- факторинг переуступка долга,

- лизинг аренда оборудования у банка с последующим выкупом,

- оборотное кредитование на имущество, которое используется в вашем бизнесе,

- рефинансирование оптимизация условий кредита.

Сбор документов

Документы, которые лучше подготовить заранее:

- паспорт гражданина РФ,

- индивидуальный номер налогоплательщика,

- справка 2-НДФЛ,

- военный билет для мужчин до 27 лет,

- пенсионное свидетельство.

Дополнительные документы, связанные с кредитованием бизнеса:

- бизнес-план: полный и сокращённый, на 10 страницах,

- документ индивидуального предпринимателя,

- документ о франчайзинге или поручительстве,

- бумаги о владении имуществом, доходах.

Подача заявки в банк

После того как вы выбрали банк, изучите его программы и требования к заёмщику. После выбора программы, можно оформлять онлайн-заявку на сайте банка. Сотрудники банка сами свяжутся с вами и предложат назначить встречу. После этого вы сможете прийти с необходимым пакетом документов и подписать договор о кредитовании.

Специалисты советуют подать заявки сразу в 3–4 банка. Так вырастут шансы найти банк, который одобрит заем. Кроме того, это позволит выбрать самое выгодное предложение из согласившихся выдать кредит банков.

Подписание договоров и получение средств

Часто кредиты на бизнес выдаются при внесении заёмщиком первоначального взноса. Если это ваш случай, то после внесения средств останется только подписать составленный сотрудниками банка договор.

Внимательно читайте условия договора. Если вы неуверены, что сможете разобраться самостоятельно, пригласите на подписание договора юриста, который изучит договор. Не стесняйтесь задавать вопросы сотруднику банка по непонятным пунктам соглашения.

На видео рассказывается о рисках при подписании договора кредитования. Видео предоставлено каналом Телеканал «Краснодар».

После подписания договора банк зачисляет деньги на счёт, который нужно открывать заранее.

Как повысить шансы на получение кредита на открытие малого бизнеса

Существует несколько возможных путей повышения шансов получать кредиты на открытие малого бизнеса:

- финансовые фонды,

- франшиза,

- залог,

- помощь финансовых брокеров.

Поддержка финансовых фондов

В нашей стране существуют фонды, которые оказывают финансовую поддержку малому бизнесу. Эти учреждения работают как поручители по выдаваемому кредиту от лица государства. Также они могут сами предлагать небольшие льготные кредиты бизнесменам.

Условия этих организаций отличаются в различных регионах, но очень демократичны. Учитываются финансовые объемы проекта и способы обеспечения.

- максимальная сумма займа,

- процентная ставка на заём,

- срок кредитования.

Франшиза

Франшиза – это готовая модель бизнеса, продаваемая популярным брендом. Чем выше рейтинг фирмы, тем дороже стоит франшиза. Предприниматель, купивший франшизу, получает помощь и оборудование от компании. Банки чаще выдают средства на запуск проверенного бренда, чем на новое предприятие.

Залог

Залог это то имущество, которое банк получит, если кредит не будет закрыт. Если залогом является движимое имущество, оно передается на хранение банку на время кредитования. Недвижимое имущество на время кредита остается у заёмщика, но на него нельзя взять еще один кредит.

Имущество, которое банк может принять в качестве залога:

- недвижимость: квартиру, земельный участок,

- оборудование,

- ценные бумаги,

- транспорт,

- прочие активы.

Заранее подготовьте документы, подтверждающие владение залоговым имуществом. Также понадобятся документы, подтверждающие отсутствие других займов, оформленных на это имущество.

Помощь финансовых брокеров

Если сложно самостоятельно разобраться, как получить кредит открытие бизнеса, обратитесь к кредитным брокерам. Кредитный брокер — это посредник между предпринимателем и банком.

- подобрать схему кредитования,

- собрать документы,

- вести переговоры с банком.

10 лучших банков, чтобы получить кредит

Ниже представлен список из десяти российских банков. Список составлялся на основе рейтинга банка и качества программ кредитования.

Эти банки имеют хорошую репутацию и предоставляют услуги кредитования для малого и среднего бизнеса с нуля на выгодных условиях:

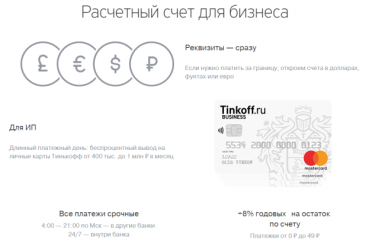

- Тинькофф предлагает оформить кредит не выходя из дома. Максимальный срок кредитовани 4 года. Максимальная сумма займа 200 млн рублей. Кроме этого, банк предлагает помощь с ведением бухгалтерии и личного менеджера, который будет на связи круглосуточно.

- Промсвязьбанк гибкое отношение к залогу. Максимальная сумма займа 150 млн рублей.

- Сбербанк самый популярный банк России предлагает получить кредит на открытие дела онлайн не выходя из дома. Максимальная сумма 5 млн рублей.

- ВТБ предлагает программы для открытия нового бизнеса и поддержки уже существующего. Максимальная сумма займа 850 млн рублей.

- Альфа-банк даёт кредиты на развитие малого бизнеса без залога и поручителей. Существуют ограничения по возрасту заёмщика – от 22 до 65 лет.

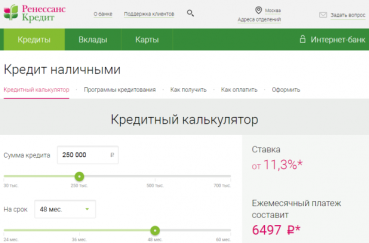

- Ренессанс внимательно относится к предоставленным дополнительным документам и предоставляет льготы. Максимальная сумма займа 500 млн рублей.

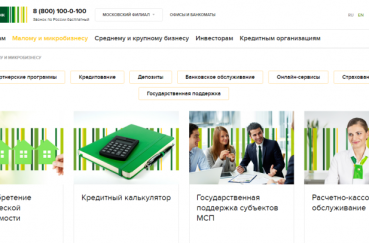

- Россельхозбанк имеет массу предложений для начинающих предпринимателей помимо самого кредитования. Максимальная сумма 60 млн рублей.

- Райффайзенбанк предлагает максимальную сумму кредитования для малого бизнеса 4,5 млн рублей. Предоставляет выгодные программы страхования предприятия.

- Modulbank предлагает одинаковую ставку по кредиту для всех заёмщиков. Нужно внимательно рассчитывать насколько это будет выгодно в вашем конкретном случае. Также банк предлагает открыть счёт и получить доступ к кредиту в тот же день. Залоги и поручители не нужны. Все оформление происходит онлайн.

- Уралсиб выдаёт на открытие малого бизнеса до 170 млн рублей. Гибкое отношение к залогу и поручителям.

Альфа-банк

Альфа-банк  Modulbank

Modulbank  Промсвязьбанк

Промсвязьбанк  Райффайзенбанк

Райффайзенбанк  Ренессанс

Ренессанс  Россельхозбанк

Россельхозбанк  Сбербанк

Сбербанк  Тинькофф

Тинькофф  Уралсиб

Уралсиб  ВТБ

ВТБ

Видео

На видео эксперты рассказывают как взять кредит малому бизнесу. Видео предоставлено каналом Волга Ньюс ИП.

Брали ли Вы кредит в банке?

Какие бывают кредиты на открытие и развитие малого бизнеса с нуля, для ИП? На каких условиях можно их получить в разных банках?

Привлечение внешнего финансирования в случае начала собственного дела достаточно важно.

Вариантов привлечения финансирования может быть несколько. Кредит малому бизнесу с нуля без залога и поручителей можно назвать самым привлекательным вариантом.

Конечно, на развитие бизнеса можно привлекать заемные финансы и другим способом.

Но в случае начала своего дела именно кредиты на открытие малого бизнеса с нуля могут стать единственным возможным способом для привлечения заемного капитала.

Скрыть содержание

Какие варианты существуют?

Деньги можно получить:

От банков. Для того, чтобы привлечь финансы именно от банка, необходимо предоставить написанный бизнес – план.

Конечно, заемные средства можно получить и не указывай цели и не предъявляя бизнес-план, но тогда стоит рассчитывать на более низкую сумму и высокие проценты.

Если вы хотите привлечь заемные средства для своего дела, лучше всего будет обратиться в банки с хорошей репутацией. Желательно, если они, будут иметь государственную поддержку.

По госпрограмме. Кредитование малого бизнеса с нуля по госпрограмме – это получение субсидии. Субсидии являются целевыми и направлены на то, чтобы открыть и развить собственное дело.

На открытие можно получить субсидию через центр занятости населения. Для того, чтобы получить ее, необходимо встать на учет в ЦЗН, сделать так, чтобы работодатели отказались от вашей кандидатуры, пройти курсы и предоставить бизнес- план. Такая субсидия не будет большой. В Санкт-Петербурге она составляет 58800 рублей. Сумма субсидии может меняться в зависимости от региона.

Такую субсидию гражданин может получить только в ЦНЗ того района, в котором гражданин зарегистрирован. Кроме того, перед ЦНЗ необходимо будет отчитываться о ведении бизнеса.

Также, помимо субсидий, государство обеспечивает и иную поддержку малого предпринимательства, оказывает помощь в открытии бизнеса с нуля.

Кроме того, по программе государственной поддержки можно взять в лизинг необходимое оборудование. Лизинг будет предоставлен на льготных условиях.

Какие варианты кредитования предлагают разные банки?

Сбербанк

Кредит на бизнес с нуля в Сбербанке получить можно, причем на выгодных условиях, поскольку банк предлагает на открытие малого бизнеса льготное кредитование.

Сбербанк готов выдать сумму от 50 млн до 1 млрд рублей под процентную ставку 11% годовых для малого бизнеса.

Срок кредитования различен. Он зависит от направления предпринимательства. Срок льготного фондирования составляет 3 года.

Льготный кредит для открытия малого бизнеса с нуля Сбербанк предлагает в таких направлениях, как:

- предпринимательство в сфере сельского хозяйства. Программа касается и услуг в этой области;

- сфера обрабатывающего производства. К ней относится и производство продуктов питания;

- переработка продуктов сельского хозяйства. Сюда относятся как первичная, так и последующая обработка;

- все, что связано с производством и распределением таких ресурсов, как электроэнергия, вода и газ;

- предпринимательство в сфере строительства;

- предпринимательство, оказывающее транспортные услуги а также, связанное с производством и обслуживанием транспортных средств;

- предпринимательство, которое оказывает услуги связи.

Россельхозбанк

Россельхозбанк также обеспечивает поддержкой малое предпринимательство. Кредиты на открытие малого бизнеса с нуля Россельхозбанк выдает на практически таких же условиях, как и в Сбербанке. Это процентная ставка 11% годовых, сумма от 50 до 100 млн рублей. Срок, на который выдаются заемные средства, зависит от того, на что они выдаются. Срок этот определяется индивидуально.

Приоритет Россельхозбанк отдает следующим сферам деятельности:

- сельское хозяйство. Сюда также можно отнести и услуги в этой сфере;

- обрабатывающее производство. Сюда включено также производство продуктов питания, а также переработка продуктов сельского хозяйства, как первичная, так и последующая;

- производство и распределение электроэнергии, газа и воды;

- строительство, транспорт и связь;

- внутренний туризм;

- высокотехнологичные проекты.

Заемщик должен соответствовать требованиям, указанным в № 209-ФЗ.

ВТБ24

Взять кредит на бизнес с нуля в ВТБ 24 можно, но этот банк не предлагает кредитование на льготных условиях.

Минимальная ставка у этого банка составляет 14% годовых. Срок кредитования составляет от от полугода до 10 лет. Такой вариант кредитования бизнеса предлагает банк ВТБ 24.

Виды кредитов

Кредит без залога и поручителей. Этот вид кредитования можно назвать самым рискованным для банка. Ведь гарантии выплаты заемных средств отсутствуют. Поэтому процентные ставки в таком случае будут самыми высокими. Кроме того, большую сумму в таком случае получить вряд ли получится.

Проще всего получить деньги в банках Траст и Восточный. Средства тут можно получить буквально за 1 день, но вот только процентная ставка превышает 30% годовых.

Кредит с залогом. Если заемщик может предоставить залог, то дела обстоят несколько проще.

Сбербанк, например, выдает кредиты для малого бизнеса с нуля по программе «Экспресс под залог». Одобряется он достаточно быстро. Процентная ставка составляет от 16% годовых. Выдается он на срок от 6 до 36 месяцев. В этом случае может быть одобрена сумма от 300 тысяч до 5 млн рублей включительно.

без залога

Кредитование без залога представляет достаточно большие риски для банка. По этой причине такое кредитование предоставляется по повышенной процентной ставке.

Например, банк ВТБ 24 выдает кредит для индивидуальных предпринимателей по ставке 22-27% годовых («Коммерсант»). Такую процентную ставку можно считать достаточно высокой. Ведь обычно она составляет 11-16% годовых.

Кредитование с поручителями. В случае, если за кредитора есть кому поручиться, условия кредитования будут лучше, а возможностей для привлечения заемных средств будет больше.

Этот вариант возможен как кредит для ИП на открытие бизнеса с нуля, причем в качестве поручителя может выступать физическое лицо. Для ООО необходимо поручение собственника бизнеса.

Сбербанк может выдать кредит «Доверие» на условиях процентной ставки 18% годовых. Залога в этом случае не требуется. Зато требуется поручение 1 собственника бизнеса. Сумма выдается до 3 млн рублей включительно.

Конечно, самым оптимальным вараном можно считать, если у заемщика есть и залог, и поручители.

Кредиты на развитие малого бизнеса с нуля. Такое привлечение заемных средств возможно в том случае, если предприниматель ведет дело уже некоторое время и это подтверждено бумагами. привлечение заемных средств тут необходимо для увеличения своего капитала, для расширения собственного дела.

Одобрение от банка достаточно легко получить в том случае, если предпринимательство процветает, дела идут хорошо.

на открытие

Порой, даже для того, чтобы открыть свое дело, необходимо привлекать заемные средства. Ведь необходимо купить или арендовать помещение, сделать в этом помещении ремонт, купить первую партию товара. Под все это необходимы ресурсы. Именно в таком случае можно получить заемные средства на открытие своего собственного дела.

Как получить деньги?

Многих интересует вопрос: “Как получить кредит на развитие малого бизнеса с нуля?” Сначала, необходимо выбрать банк и программу кредитования, которая будет выгодна для заемщика в его конкретном случае.

Оптимально будет выбрать надежный банк, который пользуется государственной поддержкой.

Далее следует оставить заявку на кредитование.

Это можно сделать лично, пообщавшись с консультантом в отделении банка.

В некоторых случаях кредитную карту могут оформить по телефону или онлайн.

Но, тем не менее, личное посещение будет более приоритетным.

Для получения кредита на открытие бизнеса необходимо предоставить работникам банка бизнес план. Причем, следует учесть, что в некоторых сферах можно получить кредит на бизнес с нуля на льготных условиях.

Заявка рассматривается в течение 2-7 рабочих дней в зависимости от программы и банка. Если заявка одобрена, то можно получить деньги в банке после заключения договора.

Также на нашем сайте мы подготовили статьи о подготовке к открытию бизнеса и о том, как открыть свой бизнес с нуля без денег и вложений.

Требования к получателю

Заемщик должен иметь постоянную или временную регистрацию. Если регистрация временная, то на момент взятия кредита до ее окончания должно быть не менее 6 месяцев.

Возраст заемщика также важен для банков. Обычно рассматриваются кандидаты на получение кредита старше 21 года. Охотнее всего банки работают с людьми возрасте от 23 лет. Есть и верхняя планка возраста. Она обычно составляет 60 лет для ИП.

Также у человека, обратившегося за кредитом, должна быть хорошая кредитная история.

Если деньги берутся для открытия бизнеса, необходимо предоставить в банк бизнес план.

Получение ресурсов на открытие бизнеса с нуля возможно. Ввиду того, что государство поддерживает малый бизнес, можно найти субсидии или кредит на развитие малого бизнеса с нуля от государства. В случае получения субсидий можно получить сумму на открытие и развитие бизнеса безвозмездно.

Смотрите на видео: как получить кредит Сбербанка на открытие своего бизнеса.

Источник https://easybizzi39.ru/finansyi/poshagovaya-instruktsiya-kak-vzyat-kredit-pod-biznes-i-kakoy-bank-dlya-etogo-vyibrat

Источник https://101million.com/sozdanie/biznes-s-nulya/podgotovka/kredity-na-otkrytie.html