ТОП-10 самых лучших дебетовых карт — рейтинг 2023 года

Самые лучшие варианты для хранения своих денег, можно отнести к дебетовым картам надёжных банков. Это выгодно и удобно. Особенно, если карта может позволить вам совершать любые денежные операции. Будь то сохранение средств, оплата покупок в интернете и офлайн, траты на услуги, беспроцентное снятие наличных или просто, накопление — вы, как клиент должны быть уверены в том, что это безопасно для ваших финансов.

Лучшие дебетовые карты — рейтинг из ТОП-10

Для того чтобы дебетовая карта считалась самой лучшей, банки внедряют разные бонусы: от процента на остаток держателей карт, до кэшбэка. Привлекая аналитиков из экономической сферы, мы выяснили, какая должна быть дебетовая карта, чтобы о ней можно было с уверенностью сказать: «Это самая лучшая дебетовая карта». И мы сформировали рейтинг из ТОП-10, которые являются лучшими в 2023 году.

Дебетовая карта Tinkoff Black

Многие эксперты схожи во мнении, что Tinkoff Black — самая выгодная дебетовая карта с кешбэком. Вы уже наверное знаете, что Тинькофф Блэк — наиболее популярная дебетовая карта среди всех остальных банков. Пожалуй, доставление на дом и дистанционное обслуживание карты с сочетанием бонусов в виде реальных денег, сильно выделяет её на фоне остальных конкурентов.

Стоимость изготовления и обслуживания

Оформить можно карту Блэк от Тинькофф Банка исключительно онлайн. Стоимость изготовления карты — 0 рублей . Для оформления, нужно перейти на их сайт www.tinkoff.ru , и оставить онлайн-заявку. После чего курьер привезёт карту туда, куда вам необходимо. Период доставки может доходить до 5 суток, но обычно курьеры укладываются в 1-3 дня.

Плата за обслуживание карты не взимается, если:

Есть действующий кредит или кредитный лимит от Тинькофф;

Имеется минимальный вклад на 50 000 рублей;

Баланс на карте не будет опускаться ниже 30 000 руб.

Важно соблюсти лишь одно из условий, для того чтобы обслуживание дебетовой карты Tinkoff Black было бесплатным . Во всех остальных случаях, за обслуживание пластика взимается плата — 99 р. в месяц.

Есть исключения, куда карту Тинькофф привести вам не смогут: к примеру республика Крым.

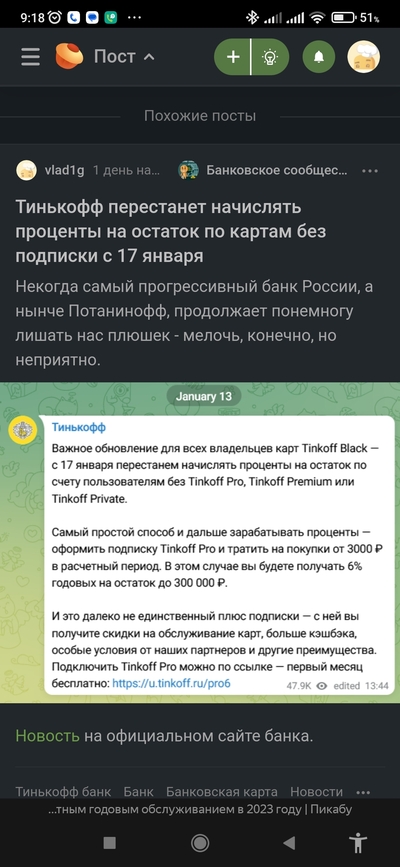

Процент на остаток

Процент на остаток для Банка «Тинькофф» не пустой звук. Он предоставляет своим клиентам один из самых лучших процентов на остаточный счёт — 3,5 годовых. Проценты зачисляются ежемесячно, но для этого важно выполнять 2 обязательных пункта :

- Не превышать остаток на карте более чем в 300 000 рублей;

- Оплачивать картой покупки и услуги от 3 000 руб. в месяц.

Можно увеличить получаемый доход на остаток до 5%. Для этого необходимо иметь подписку Tinkoff.

Кэшбэк

С кешбэком у карты Tinkoff Black дела обстоят не хуже, хотя правила действия и похожи на своих конкурентов. Вы будете получать кешбэк рублями тремя способами:

- До 30% у партнёров Банка со специальными выгодными предложениями;

- До 15% в выбранных вами категориях и местах, которые вы можете менять самостоятельно один раз в месяц;

- 1% гарантированно на все остальные покупки, которые не вошли в первые два пункта.

О переводах с карты на карту, пополнении и снятии наличных в банкоматах

Пополнять black-карту можно онлайн, путём многочисленных партнёров у банка и с помощью собственных банкоматов Тинькофф. Так же, вы можете пополнить карту в любых салонах сотовой связи МТС, Билайна и Евросети. А систему Contact, вы можете использовать как для собственного пополнения, так и для переводов. Используя банкоматы от Тинькофф Банка, вы вправе пополнять средства без каких-либо ограничений, а снимать деньги — до 500 000 р. в месяц.

Пополнять карту у организаций-партнёров, вы сможете бесплатно. Из ограничений лишь сумма — до 150 000 р. в месяц. Если вы захотите пополнить больше, то комиссия составит 2% от пополнений, превышающих данный порог.

О снятии наличных:

Банкоматы Тинькофф — бесплатно без ограничений;

Банкоматы других банков, от 3 000 рублей за раз — бесплатно;

Устройства других банков, до 3 000 рублей за раз — 90 р. за операцию;

Лимит по снятию с других банкоматов — до 100 000 р. в месяц.

Переводы с карты на карту любого банка — бесплатно. Ограничения по сумме — до 20 000 р. в месяц.

Система быстрых платежей: подключите СПБ, и увеличьте лимит бесплатных переводов до 120 000 р. в месяц.

Минусы

О плюсах чёрной карточки знают многие, но о минусах скажут не все. Вот какие недостатки выделяют действующие клиенты карты Tinkoff Black:

Маленький процент на остаток

Иногда кешбэк приходит с округлением не в пользу клиента

Кэшбэк не начисляется на некоторые виды оплат. К примеру, не стоит ждать возврат процента по коммунальным платежам

Но, несмотря на некоторые недостатки, карта сильно пользуется спросом. И поэтому, она стоит на первом месте в рейтинге самых лучших дебетовых карт. А чтобы получать максимальную выгоду, старайтесь соответствовать простым условиям банка. Тогда вы сможете пользоваться пластиком бесплатно и получать дополнительную прибыль.

Вы можете использовать QR-код: Взяв мобильный телефон, запустив программу для скана и наведя объектив на код, оформите карту

Дебетовая Альфа-Карта с преимуществами

Дебетовая «Альфа-карта» от Альфа-Банка считается одной из лучших дебетовок, как в самой линейке пластиковых продуктов банка, так и среди своих конкурентов. Преимуществом является бесплатный выпуск и обслуживание, без каких-либо обязательных условий выполнения. Слоган — «Альфа-Карта вернёт ваши деньги». Конечно, у банка есть и другие, лучшие дебетовые карты с бесплатным обслуживанием. Но мы представим одну, и самую выгодную.

Стоимость выпуска и обслуживания

Выпустить карту с преимуществами ничего не стоит, и это бесплатно . Это можно сделать онлайн на сайте alfabank.ru (вам завтра же её доставят) или офлайн в офисах организации. Стоимость годового обслуживания, так же — 0 р .

Исключение: в линейке дебетовых карт от Альфа-Банка, существует «Альфа-Карта Premium» . Её обслуживание обойдётся вам в 2990 рублей в месяц. У карты особые привилегии премиального обслуживания для VIP-клиентов.

Процент на остаток

У Альфы один из самых больших годовых процентов на остаток по счёту. Только для карты с преимуществами — до 5%. А для Premium — все 6. Это одно из лучших пластиковых решений, и то, что Альфа-карту называют как, лучшая дебетовая карта с кэшбэком и процентами — не преувеличение.

Как начисляются проценты:

- При тратах от 100 000 в месяц — 5% на остаток по счёту;

- При 10 000 — 4%.

Негласное правило. Чем больше мы тратим, тем выгоднее нам самим.

Кэшбэк

Такой же расчёт и с кэшбэком. Больше тратим, больше нам возвращается на счёт. Совершая покупки в магазинах, можно накапливать до 5000 в месяц, и пользоваться возвратными деньгами.

Как рассчитывается кэшбэк:

- Траты от 10 000 р. — возврат с покупок 1,5%;

- От 100 000 р. в месяц — 2%.

Для карты Premium: сумма кешбэка доходит до 3%.

Пополнение и снятии наличных в банкоматах + переводы

Пополнять средства можно любым удобным для вас способом. Одним из самых распространённых считаются банкоматы.

Это один из главных плюсов Альфа-карты: пополнение с любых счетов и карт любых банков будет без комиссии.

Расчёт снятия наличных:

Альфа и партнёры банка — бесплатно ;

В иных банкоматах по всему миру до 50 000 рублей в месяц — бесплатно .

Переводите деньги в любое время и на любую сумму, даже все деньги — здесь нет никаких ограничений.

Минусы

Среди множества плюсов, как и у любой лучшей карты, должны быть свои особенные недостатки. Среди них клиенты особенно отмечают:

Платное смс-информирование — 99 р. в месяц

И пожалуй это единственный минус, который можно выделить у карты с преимуществами. В 2020 году Альфа-банк серьёзно проработал все нюансы своих продуктов, и слабых сторон у данной дебетовки почти не осталось. А в 2021 году, политика банка полностью изменила приоритеты в сторону своих клиентов. Поэтому, сегодня, в 2022 году Альфа-карту считают одной из лучших.

Вы можете использовать QR-код: Взяв мобильный телефон, запустив программу для скана и наведя объектив на код, оформите карту

Дебетовая карта «Максимум +» от банка ОТП

ОТП является одним из крупнейших банков в РФ, которая входит в состав венгерской банковской группы. Являясь международной кредитной организацией, услугами и продуктами ОТП Банка пользуются более 15 000 000 человек по всему миру. Лучшую дебетовую карту из своей линейки представляет «Максимум Плюс», с огромным кэшбэком до 10%. У банка вообще, лучшие дебетовые карты с кэшбеком и процентом на остаток 2021 года. Но это касается и нового, 2022.

Сколько стоит выпуск карты и её обслуживание

Выпуск самой карты бесплатный , либо 1500 рублей (всё будет зависеть от тарифа который вы выберите). Обслуживание, без каких-либо условий — бесплатно. ОТП Банк запустил два новых тарифа которые вы можете выбрать на своё усмотрение: « ОТП Максимум Lite » или « ОТП Максимум Pro» .

Преимущества:

Высокий процент на остаток (в зависимости от выбранного вами тарифа процент на остаток составляет от 7% до 9%);

Кешбек до 10 % (в зависимости от выбранного вами тарифа от 7% до 10% в выделенных категориях и 1% на все покупки);

Бесплатное обслуживание карты;

Выдача наличных без комиссий до 50 000 рублей в месяц (во всех банкоматах).

Процент на остаток

Процент на остаток по карте может рассчитываться в два сценария.

Первый. Тариф ОТП Максимум Lite.

- 7% на остаток;

- Начисляется на остаток от 10 000 рублей;

- и покупках от 7000 рублей.

Второй. Тариф ОТП Максимум Pro.

- 9% на остаток;

- Начисляется на остаток от 10 000 рублей;

- и покупках от 7000 рублей.

Кэшбэк

Стандартный кэшбэк у карты «Максимум» 1 %. От всех покупок в интернете и в офлайн магазинах. Но есть отдельные категории товаров и услуг, по которым кешбэк достигает до 10%. В основном они рассчитываются в категориях:

- Товары для животных;

- Кинотеатры;

- Сувениры.

«ОТП Максимум+» — это один из самых крупных кешбэк-возвратов среди всех остальных карт.

При выборе тарифа Lite, дополнительный кешбэк в выделенных категориях составляет 7 %. Тариф Pro обеспечивает 10%.

Пополнение, снятие и переводы

Пополнять можно бесплатно , как с мобильного, так и с интернет-банка на сайте.

Смс-информирование о пополнении средств предоставляется бесплатно 2 месяца. После — 99 р. в месяц.

О снятии наличных:

во всех банкоматах ОТП Банка — бесплатно.

в сторонних банкоматах — до 50 000 рублей в месяц бесплатно.

в сторонних банкоматах — сверх 50 000 руб. 2,5% (но не менее 250 р.).

Лимит снятия (бесплатный) предоставляется с 6-го числа следующего месяца, после расчетного.

Переводы с карты на карту осуществляются бесплатно (кроме некоторых банков,не являющимися партнёрами ОТП).

Недостатки карты

Недостатков у карты «Максимум +» не много. А точнее нам поведовали некоторые клиенты, и собранные данные из отзывов реальных клиентов:

Бесплатное пользование только при определённых условиях

Чуть больший процент при снятии, чем у других конкурентов

При выборе карты, вам необходимо определить для себя приоритеты. Так, к примеру, если для вас неприоритетно снятие наличных с банкоматов, но при этом важен крупный кешбэк, то дебетовая карта ОТП Максимум+ будет лучшим выбором. Данное решение от ОТП входят в список, как лучшие карты с бесплатным обслуживанием.

Вы можете использовать QR-код: Взяв мобильный телефон, запустив программу для скана и наведя объектив на код, оформите карту

Дебетовая карта «Премиум» от Газпромбанка

Дебетовые карты от Газпромбанка считаются лучшими из-за своей премиальности. Делятся они два типа: Visa Signature с пакетом услуг «Премиум» и Visa Infinite с пакетом «Премиум UP». На втором варианте мы останавливаться не будем, так как это доп. пакет с уникальными функциями (прочитать о двух картах подробнее можно здесь). А разберём первую, относительно стандартную карту которая пользуется большим спросом. Данная карта относительно свежая в своей пластиковой линейке. А сам банк, в прошлом году занимал высокие строчки в рейтинге, такие как лучшие дебетовые карты 2020.

Стоимость выпуска карты и её обслуживание

Стоимость выпуска карты 0 рублей, но с обслуживанием есть нюансы. Если соблюсти одно из условий ниже, то обслуживание будет бесплатным :

- 1 млн. рублей на балансе + от 50 000 руб. покупки в месяц

- 2 млн. рублей на балансе + не менее одной покупки на любую сумму

- От 4 млн. рублей весь суммарный баланс

- От 250 тыс. рублей зарплата на карту банка + от 50 000 руб. покупок в месяц

Заслуги! Карта Visa Signature получила премию со стороны экспертов в финансовом секторе, как «Самая выгодная дебетовая карта с кешбэк в премиальном сегменте».

Процент на остаток

Процент на остаток нужно подключать отдельно. Или, у них есть отдельная функция по накопительному счёту «Управляй процентом». Вы будете получать до 6% на остаток по накопительному счету ежемесячно.

Пополнение, снятие и максимальная сумма не ограничены.

Кэшбэк

У лучших дебетовых карт от Газпромбанка действует «Умный Кэшбэк». Это новейшая технология, которую внедрили специалисты в области IT. Умный кешбэк сам подстраивается и находит категории товаров и мест, где вы бываете, и начисляет именно по ним до 15% кэшбэка. Это один из самых крупных возвратов на покупки товаров и услуг.

Смотрите как это работает:

15% — при покупках от 150 000 р. в месяц

10% — при покупках от 75 000 до 149 999 р. в месяц

7% — при покупках от 15 000 до 74 999 р. в месяц

В некоторых случаях, процент кэшбэка достигает 20% . Но максимальная сумма всех возвращённых на карту средств, не может превышать 30 000 р. в месяц.

На все остальные покупки, вам будут начислен гарантированный 1%.

Важно! В компании действует безопасная бесплатная доставка карты. Представитель приедет к вам в защитной маске и перчатках, и передаст карту.

Пополнение карты, снятие наличности и перевод средств

Пополнение карты бесплатно . Банк сотрудничает со многими организациями.

Снять наличные можно в банкоматах любого банка, тоже бесплатно.

Переводы с карты на карту (в том числе на карты других банков) бесплатно — до 100 000 рублей в месяц через СПБ (что это? ) Что такое СПБ? Система быстрых платежей — это сервис, который позволяет физическим лицам мгновенно совершать межбанковские переводы по номеру телефона себе или другим лицам без комиссии, до 100 000 р. в месяц .

Это лучшая дебетовая карта из премиум сегмента, с персональным консьерж-сервисом.

Минусы карты

Несмотря на то, что карта из премиум сегмента, минусов не удалось избежать и ей. Это не означает, что при своих недостатках, карта по прежнему будет считаться одной из самых выгодных дебетовок. Но, вот о каких минусах идёт речь:

По словам некоторых пользователей, карта не всегда отвечает требованиям премиум-стандарта (детали не уточняются)

Умный кешбэк не всегда рассчитывает именно ту категорию, по который были максимальные месячные траты

Всегда найдутся люди, которые выскажут свои недовольства. Но важно понимать, что любые неполадки быстро устраняются качественной поддержкой, и все минусы так или иначе отрабатываются квалифицированным персоналом Газпромбанка. Иначе, ей бы не отдавали предпочтение многие успешные люди и не считали её самой выгодной дебетовой картой в России.

Вы можете использовать QR-код: Взяв мобильный телефон, запустив программу для скана и наведя объектив на код, оформите карту

Новая карта «ЛокоЯрко» от ЛокоБанка

С вопросом, какие банковские карты самые выгодные на сегодняшний день, ответ будет однозначный. Если до этого, многих ещё удивлял кэшбэк в 15%, то что вы скажите на 25%-ый возврат денежных средств за покупки у партнеров? ЛокоБанк удивляет не только новым дизайном своей лучшей карты, но и отличным преимуществом среди остальных дебетовых пластиков. Вы ещё не уверены, и думаете у какого банка лучше взять дебетовую карту? Тогда посмотрите на её характеристики.

Выпуск карты и стоимость её обслуживания

Выпускают «ЛокоЯрко» по всем стандартам лучшей карты. Бесплатный выпуск и ноль рублей за обслуживание . Бесплатная доставка курьером в течении 1-2 дней и всё это в два клика.

Сегодня необязательно обходить свой населённый пункт, в поисках выгодной карты. Стоит только выбрать сайт, заказать онлайн, и вот, у вас уже новая дебетовая карточка.

Комиссия 99 р. за обслуживание будет сниматься только в том случае, если не выполнить несколько простейших условий:

- Ежедневный остаток на счете – не менее 30 000 рублей / 500 долларов / 500 евро;

- Совершение покупок по карте не менее чем на 3 000 рублей / 45 долларов / 45 евро (в месяц).

Push/SMS – информирование — бесплатно.

Процент на остаток

Доходом на остаток в рублях, Локобанк нас так же радует. Он один из самых доходных, а значит, заработать можно ещё больше.

4,5% вы получаете на весь тот кеш, который храните в своём онлайн-кошельке.

Но нужно учесть, что для такого процента нужно совершить покупок на 3 000 рублей и выше, за 1 месяц.

Супер-кэшбэк

Пусть вас не удивляет само название, но это действительно супер-кэшбэк. Если взять бонусную часть, то её можно разделить на две части, для лучшего понимания. Так к примеру, мы будем получать до 1/4 от покупок обратно, на свою карту.

25% за покупки у партнёров;

1,3% за все остальные покупки.

Как вы могли заметить, на все покупки остальные банки могут предложить лишь 1%. Тоже хорошо, но это меньше чем 1,3%. Поэтому, пальму первенства пока отдаёт новой карте Локо Ярко.

Пополнение банковской карты, снятие средств и переводы

Локо Банк так же присоединился к той инициативе ЦБР (Центральный Банк России), о внедрении СПБ (что это? ) Что такое СПБ? Система быстрых платежей — это сервис, который позволяет физическим лицам мгновенно совершать межбанковские переводы по номеру телефона себе или другим лицам без комиссии, до 100 000 р. в месяц в свою систему. Переводите до 100 000 р. в месяц, на любые банки без комиссии.

Для пополнения созданы все удобные сервисы. Поэтому, вы можете пополнить карту:

- Через интернет-банк Локо Online;

- В мобильном приложении Локо Мобайл;

- Наличными в банкомате;

- Наличными в отделении банка;

- Через терминалы QIWI и Cyberplat;

- С помощью сервиса «Золотая Корона – Погашение кредитов».

Снимать средства вы можете в любом месте и в любое время без комиссии . Учитывайте то, что если сумма снятия будет менее 3 000 р. за раз, то с карты спишется 100 рублей. Поэтому, выгодней снимать больше этой суммы.

Минусы

Если задать вопрос, есть ли минусы у этой дебетовой карты, то лучшим ответов будет «Нет, но…». У каждой, даже самой выгодной карты есть свои недостатки наряду с их преимуществами. Иначе, они были бы невыгодными для самих банков. Есть несколько нюансов, которые отметили держатели новой карты:

Платное обслуживание, при невыполнении условий

Переводы ограничиваются в 15 000 (но ситуацию спасает СПБ)

Остальные недостатки карты выявлены не были. Если вы их заметили, то обязательно оставьте об этом отзыв у нас на сайте. Мнением, состоящее даже из двух предложений, вы поможете:

- Стать лучше Банку;

- Скорректировать нам информацию;

- И дадите повод задуматься остальным пользователям, которые смогут увидеть ваш неравнодушный отзыв.

Главное, чтобы карта отвечала всем требованиям современных реалий. А дебетовая карта сегодня, это не просто онлайн-кошелёк, а способ накопления, экономии и даже заработка (процент на остаток и кэшбэк).

Вы можете использовать QR-код: Взяв мобильный телефон, запустив программу для скана и наведя объектив на код, оформите карту

Пенсионная карта ПСБ

Чем дебетовая карта отличается от обычной, объяснять скорее всего не стоит? Ведь все знают, что карты бывают разные, как кредитные, так и дебетовые. Тем временем, Промсвязьбанк безусловно гордится пенсионной картой, которая заслуженно занимает лучшие строчки рейтингов, среди пенсионных дебетовых карт. В одной карточке собраны все плюсы, которые будет иметь каждый человек с пенсионным статусом. Зачисляйте свою пенсию на карту, и получайте доход до 5% годовых.

Сегодня, некоторые топовые банки не могут похвастаться подобной процентной ставкой, даже по вкладу. Не говоря уже о карточных процентах на остаток.

Кто имеет права получить пенсионную карту ПСБ:

Граждане, достигшие пенсионного возраста (мужчины 61 и женщины 56 лет);

Клиенты, которым до пенсии осталось не более 1 года;

Люди, предъявившие в офисе банка пенсионное удостоверение или справку о назначении пенсии Пенсионным фондом Российской Федерации;

Предъявившие в офисе Банка документ о назначении социальных государственных выплат или пособий.

Как видно, не все клиенты могут воспользоваться особо льготными условиями. Но если вы попадаете в одну из вышеназванных категорий лиц, то используйте удачу оформив всё через интернет.

Стоимость обслуживания и выпуска карты

Годовое обслуживание карты выгодно для всех слоёв населения — 0 руб . Выпуск карты, разумеется так же бесплатен . Без каких-либо «особых» условий.

Карту привезут в ваш уютный домик, туда, куда скажете.

Если нужно смс-информирование, то опцию можно подключить отдельно, за 69 р. в месяц.

Процент на остаток

Процент на остаток по карте может достигать до 5% в год. Для этого уже нужно придерживаться одного правила. И сразу рассмотрим, сколько возможно получить, если отходить от заданной рекомендации:

- Остаток на карте от 3 000 до 100 000 рублей — 5%;

- Остаток больше 100 000 р. — 3,5% ( рекомендация: вам ничто не мешает открыть отдельный счёт, и по мере накопления денег, переводить туда средства. Так вы будете продолжать получать не урезанный, а полный процент на остаток);

- При остатке меньше чем 3 000 р. — проценты не начисляются.

Кэшбэк

Кэшбек в 3% вам начислят за покупки в аптеках и на АЗС. Обратите внимание , что при оформлении новой карты, кэшбек подключен не будет. Вам необходимо самим подключиться к программе лояльности «Кэшбэк». Сделать это можно через личный кабинет или в мобильном приложении.

Учтите! Начисление бонусов производится в баллах, а не в рублях (позже их можно перевести в рубли).

Как пополнять, где снимать и сколько стоит перевод

Если вы активно справляетесь с Интернетом, то для вас множество плюсов, так как в Мобильном и Интернет-банке с карт других банков пополнить можно бесплатно . Так же, не будет никакой комиссии за пополнение через банкоматы ПСБ.

Иные варианты пополнения:

- В банкоматах других банков, комиссия по тарифам тех банков, в которых вы пополняете (перед пополнением, узнайте комиссию пополнения другого банка);

- В банкоматах Газпромбанка и Альфа-банка — 0,8% от суммы пополнения.

Снимать средства можно бесплатно, если сумма не выше 30 000 рублей в месяц. Дальше, за снятие средств берут комиссию в размере 1% (минимум 299 р.).

Через СПБ (что это? ) Что такое СПБ? Система быстрых платежей — это сервис, который позволяет физическим лицам мгновенно совершать межбанковские переводы по номеру телефона себе или другим лицам без комиссии, до 100 000 р. в месяц , переводы на карты любых банков до 100 000 р. в месяц бесплатно. Свыше данной суммы, комиссия составит 0,5% от суммы перевода (но не более 1 500 р.).

Минусы карты

Утаить минусы данной карты, не сможет даже самый отъявленный силлогоман. Они есть, и их нужно озвучить. Хотя, это не означает того, что карта является одной из лучших в своём сегменте.

Небольшой процент кэшбека

Нет автоматического подключения к опции кэшбек, её необходимо активировать вручную

Начисление кэшбека производится в баллах, а не в рублях

Если вы имеете пенсионный статус, то оформление Пенсионной карты ПСБ окажется выгодным решением. Здесь важно напомнить, что процент на остаток является одним из самых высоких.

Вы можете использовать QR-код: Взяв мобильный телефон, запустив программу для скана и наведя объектив на код, оформите карту

Дебетовая Мультикарта ВТБ

Дебетовую Мультикарту от ВТБ 24, считают одной из лучшей по причине её надёжности. Банк несомненно входит в структурообразующую систему государства, и является одним из гигантов по объёму финансовых операций на территории РФ. В безопасности своих накоплений можно не сомневаться. ВТБ создаёт такие условия для своих клиентов, что их финансовые продукты входят в лучшие дебетовые карты МИР и VISA.

Выпуск и обслуживание

Выпуск традиционной карты производится бесплатно. Если вам срочно нужна дебетовая карта, то можно получить неименной пластик в офисе ВТБ всего за пару часов. При вас её оформят и выдадут вам на руки. Если вам нужна полноценная, с чипом безопасности именная карта, то заполните заявку онлайн, и как она будет готова вас сразу оповестят путём sms-информирования. Карта готовится до 5 рабочих дней.

Обслуживание карты всегда бесплатно и без каких-либо условий.

Процент на остаток

Процент на остаток довольно большой, но только для некоторых категорий граждан. Давайте взглянем на различия:

- 0,01% — если баланс карты превышает 500 000 руб;

- 4% — если баланс не превышает 500 000 рублей и если на этот счёт поступают постоянные выплаты пенсий или субсидий (речь идёт о ежемесячных поступлениях).

Кэшбэк

Кэшбек обещают до 1,5% . Но если кому-то это покажется небольшим способом заработка, то стоит вспомнить о других банках, которые предлагают куда меньший общий возврат денег с ваших покупок.

Пополнение, снятие и переводы

Пополнять карточку можно как онлайн, так и онлайн. Ограничений по этому нет . Но снимать деньги лучше в банкоматах ВТБ, в остальных будет комиссия, предусмотренная сторонними банками.

Переводы до 100 000 рублей в месяц так же бесплатно, по программе СПБ.

Недостатки карты

Карта достаточно простая, но от этого её популярность не уменьшается. Недостатки в основном описывают люди, которые только начали ею пользоваться, и привыкли к большим бонусам у сторонних организаций:

Маленький кешбэк у партнёров

Не совсем выгодная система процента на остаток

Как уже было заявлено ранее, карта не отличается сильно большими бонусами, но в этом и заключается её исключительность. Всё идеальное — должно быть просто. И наоборот

Вы можете использовать QR-код: Взяв мобильный телефон, запустив программу для скана и наведя объектив на код, оформите карту

Digital-карта Экспобанка

Молодость, современность и продвинутое мышление. Если вы ассоциировали эти слова с самим собой, значит дебетовая карточка Digital от Экспобанка для Вас. Воплощение эксклюзивного дизайна, возможность бесплатно пользоваться любимыми сервисами в интернете и обменивать бонусы на родные подписки — это главные плюсы карты, но не единственные.

Сколько стоит выпуск и обслуживание карты

Выпуск выгодной и современной карты осуществляется бесплатно . Облуживать карту будут так же, бесплатно . Мало того, вам её доставят туда, куда нужно, и это тоже не будет стоить клиенту ничего.

Процент на остаток

Дебетовая карта для digital возможностей, осуществляет от 1 до 5% на ваш остаток. По самым стандартным меркам, это действительно много. Так же, вы можете оплачивать картой, и получать бесплатные подписки на любимые сервисы:Яндекс.Плюс, Netflix, Storytel, PlayStation Network, YouTube Premium, Combo от Mail.ru Group и другие.

Есть нюанс: остаток по счёту начисляется не рублями, а бонусами.

Кэшбэк

Кэшбэк в 1% от всей суммы возвращается на карту в виде бонусов, которые можно потратить на те же подписки. Так можно экономить на онлайн-кинотеатре или на прослушивании своей любимой музыки.

Пополнение, снятие и переводы

Снять наличные можно во всех банкоматах мира без % . Единственным условием остаётся сумма, не превышающая 100 000 р. в месяц. Пополнение бесплатно. Переводы осуществляются без комиссий, до 100 000 рублей. Для этого нужно использовать СПБ.

К сожалению, не обслуживаются граждане, проживающие или зарегистрированные в следующих населённых пунктах РФ:

- Кабардино-Балкарская Республика;

- Карачаево-Черкесская Республика;

- Республика Дагестан;

- Республика Ингушетия;

- Чеченская Республика;

- Республика Северная Осетия-Алания;

- Республика Крым;

- Город Севастополь.

Скорее всего это временная мера, и есть надежда на то, что вскоре всё изменится к лучшему. Пока вы можете рассмотреть другие варианты, которые доставляют дебетовые карты по всей России.

Недостатки

Для тех, у кого множество подписок, и тех, кто пропадает в интернете, карта окажется существенно полезной. Но, есть недостатки о которых стоит рассказать:

Кэшбэк минимален

Процент на остаток начисляется в виде бонусов. Многие клиенты хотели бы получать реальных рубли

Несмотря, на такие казалось бы минусы, карта остаётся одной из лучших среди диджитал-клиентов.

Вы можете использовать QR-код: Взяв мобильный телефон, запустив программу для скана и наведя объектив на код, оформите карту

Дебетовая карта «Можно Всё» от Росбанка

Карта «Можно ВСЁ» изначально предназначалась для любителей путешествовать. Но, поездки у клиентов стали менее приоритетны, и с 2021 года Росбанк решил расширить возможности карты. Кэшбэк + выгодные условия, сделали из карты одну из лучших по своим меркам дебетовок. Из расчёта прошлого года, доходность карт Росбанка увеличилась на 12%. В этой связи, многие граждане перевели свои зарплатные карты к Росбанку. Это оказалось легко и быстро.

Выпуск и обслуживание карты

Выпускается и обслуживает карта для travel бесплатно . Нельзя сказать что этот пластик предназначен только для путешественников, однако тем кто колесит по миру, она будет особенно полезна. Ведь выгоды в этом случае будут колоссальными. Так же, в начале 2022 года, специалисты хотели внедрить в эту дебетовую карту овердрафт, но позже отказались от этой затеи.

Карта доставляется почти во все регионы страны. Подробности уточняйте у операторов.

Процент на остаток

Процент на остаток один из самых высоких, если не сказать что самый высокий. 6% на остаток по #МожноСЧЁТу считается отличным результатом. Это даёт повод сказать, что Росбанк сделал одну из самых выгодных дебетовых карт.

Там где лицензия, в правилах указано что проценты зависят от ваших трат. Но 100 000 рублей в месяц, тратят далеко не многие.

Кэшбэк

С кэшбеком ещё интересней:

- 1% — на все покупки;

- От 2 до 10% — за покупки в выбранных категориях (в том числе и за бронирование отелей и перелётов);

- До 20% — cashback за покупки в магазинах «Магнит», ресторанах «Макдоналдс», аптеках «Ригла», АЗС «Газпромнефть» и сервисе «Яндекс.Еда».

Пополнение карты, снятие и переводы

Пополнять карту можно в любой точке мире бесплатно. Снимать средства можно в любых банкоматах планеты без комиссий.

Переводить с карты на карты можно до 100 000 рублей без комиссии, по программе СПБ.

Недостатки

Минусов у карты не много, но некоторые аспекты выделить необходимо:

Доставляется не во все регионы страны

Крупный кешбэк начисляется на малое количество партнёров

Несмотря на всё то, что кажется не идеальным, карта Можно Всё считается одной из лучших в сегменте Travel. При определении выбора, несомненно нужно опираться на множество параметров. Только так вы поймёте, какая карта выгоднее.

Вы можете использовать QR-код: Взяв мобильный телефон, запустив программу для скана и наведя объектив на код, оформите карту

Дебетовая карта «Польза» от Home Credit Bank

Последняя карта, в рейтинге самых лучших и выгодных дебетовок, забирает банк Хоум Кредит с уникальным продуктом «Польза». Специалисты разработали систему так, что вместо 22, у вас будет возможность получить 30% кэшбэка от партнёров финансовой организации.

Выпуск карты и обслуживание

Выпуск и обслуживание карты — 0 рублей на всё время и при любых условиях пользования. Только это доказывает нам, что карта по настоящему выгодна. А вот на сколько она полезна, это мы узнаем чуть ниже.

Способы получения:

Доставка курьером — бесплатно;

Доставка Почтой России;

Самостоятельно в Банке.

Доставка почтой и курьером осуществляется по всей стране, кроме:

- Республики Крым

- г. Севастополя

- Республики Дагестан

- Республики Ингушетия

- Чеченской Республики

- Республики Тыва

В данные регионы банк считает не целесообразным доставлять банковскую карту. Однако, всегда есть возможность заказать карту из других регионов, или попросить кого-нибудь из близких родственников оформить для вас качественную дебетовку.

Процент на остаток

Процент на остаток рассчитывается ежедневно. Годовая ставка при остатке на счете до 300 000 такова:

- 5% — если совершать покупки по карте не менее чем на 30 000 р. в месяц.

- 4% — совершая покупки по карте не менее чем на 7 000 р. в месяц (до 30.09.2020 г.).

- 3% — совершая покупки не менее чем на 7 000 р. в мес. (с 01.10.2020 г.)

- Не начисляются, если траты за месяц составили меньше чем 6 999 р.

Сегодня банк предлагает даже до 10% на остаток по счёту. Это самый лучший результат из всех предложений, который существовал до этого во всех банках.

Кэшбэк

Карта Польза выделяется очень гибкой системой кэшбэка. Вы можете выбрать три категории, за покупки в которых будет начислен 5%-ый кэшбэк. За покупки у партнёров, возврат денежных средств на карту достигает до 30% .

Так же, есть возможность подключить дополнительные категории, на которые будет начислено 3%. Но и это ещё не всё. Вам будут возвращать 1% от суммы любых покупок, которые не входят в выделенные категории. В плане возврата средств, Home Credit хорошо поработал над своей линейкой. Поэтому его карты входят в рейтинг как, лучшие дебетовые карты с кэшбеком 2021 года.

Пополнение карты, снятие и переводы

Любые пополнения, будь то онлайн или офлайн — всегда 0 р .

Снимать наличные в банкоматах ХКФБ — 0 рублей. В иных банкоматах — бесплатно до 100 000 р. в месяц. Далее идёт 1% от суммы.

Перевод денежных средств осуществляется системой СПБ — без комиссий до 100 000 р. в мес. После, 1%.

Недостатки

У данной карты оказалось минусов меньше, чем у многих, даже самых лучших банковских карт. Но совсем без них, не обошлось:

Доставка карты осуществляется не во все регионы страны

Единственная причина, по которой эту карту можно обойти стороной, не быть в курсе её преимуществ. А их оказалось на порядок больше, чем у стандартных дебетовок.

Вы можете использовать QR-код: Взяв мобильный телефон, запустив программу для скана и наведя объектив на код, оформите карту

Остались вопросы? Мы ответим на них

Финансовый эксперт

Задать вопрос в комментариях

При обнаружении малейшей некорректной информации, сообщите нам об этом Infozet.ru@yandex.ru

Рейтинг на основе экспертного мнения

Tinkoff Black

Альфа-Карта с преимуществами

ОТП Максимум

Газпром Премиум

Пенсионная карта ПСБ

Мультикарта ВТБ

Digital-карта

Какую дебетовую карту лучше оформить?

Большой выбор банковских продуктов может затруднять решение клиента. Но благодаря нашему рейтингу лучших дебетовых карт, вам должно быть легче сделать правильный шаг в сторону выгодного для себя решения. Так же, мы добавили оценки, чтобы лучшие дебетовые карты находили отклик и отзывы клиентов. Напоследок, мы подготовили несколько критериев, которые помогут вам принять окончательное решение по выбору достойной дебетовой карты, и не пожалеть о нём в будущем.

Параметры, на которые стоит обратить внимание:

Стоимость выпуска карты. Этот параметр сегодня редко встречается у какого-либо банка. Однако, стоит обратить внимание, чтобы выпуск карты, осуществлялся ни за счёт вашего кошелька.

Бонусные пункты. У самой лучшей дебетовой карты должно быть максимально много бонусов. Своё внимание нужно направить на их количество, за предлагаемы вами действия.

Рубли, а не бонусы. Данный пункт вытекает из предыдущего. Всегда лучше, когда вы видите реальный рубль, который вы сможете потратить на что угодно, независимо от текущей акции.

Процент на остаток. Главной идеей любого клиента не может не быть доходность. Для этого все обращают внимание на лучшие дебетовые карты с начислением процентов на остаток.

Кэшбэк. Возврат процента от совершённой покупки сегодня один из важнейших критериев. Обращают внимание на количество, и на те категории, в которых кэшбэк возрастает существенно. Обычно, лучшие дебетовые карты с кэшбеком встречаются довольно редко.

Партнёры. Тот же кэшбэк зависит от количества партнёров банка. Смотрите на пункт «сотрудничество с организациями».

Использование SWIFT. Желательно, чтобы у той банковской карты которую вы виберете, была возможность оплаты в разных странах (вне России и СНГ).

Валюта. Возможность конвертации важна, особенно тем людям, кто часто путешествует. Обращайте внимание на мультивалютные карты, чтобы при покупки валюты, автоматически не происходила конвертация в рубли.

Удобство в приложении. Должа быть простая и понятная навигация, и возможность быстро связаться с поддержкой в чате.

Важно отталкиваться от своих потребностей и нужд, которые на самом деле очень индивидуальны. Одним людям может потребоваться высокий кэшбэк (особым спросом пользуется в Москве и Московской области), так как часто тратят на покупки. Другим же, вполне достаточно иметь под рукой простую, обычную дебетовую карту, которая будет удовлетворять его самые простые желания. Некоторые любят не тратить, а сохранять, сберегать, и даже приумножать средства. Тогда тут не обойтись без высокой процентной ставки.

Сегодня многие банки, с каждым днём повышают процентную ставку на остаток по счёту. Так они добиваются лояльности от клиентов, и пользуются их банковскими продуктами на постоянной основе. Разница в обслуживании может быть некомфортна одним, но совершенно хорошо подойдут другим. Есть клиенты, которые используют сразу несколько карточек. Связано это как раз с тем, что они не могут найти для себя подходящий вариант в одном банке. Им волей-неволей приходится открывать 2, 3, 4 и даже 5 карт, чтобы хоть как-то добиться желаемого результата. Но так происходит не всегда.

Бывают случаи, когда по-другому поступить просто невозможно. К примеру, на одну карту приходит зарплата, а на другую пособия, и одно с другим может никак не складываться. При том, что между картами отличия минимальны. Это хорошо если карту mir вам выдадут бесплатно с работы, а если нет? Тогда придётся отдельно оформить дебетовую карту мир, и не смотря на то что они практически ничем не отличаются, пользоваться этими картами. Иногда это просто неудобно.

Так же, на 2022 год появилось немало бесплатных карт, и среди них тоже есть лучшие дебетовые карты. Они легко могут конкурировать даже с топовыми картами, но не по всем параметрам.

Лучшие бесплатные дебетовые карты 2023 года

Перекресток

Дебетовая карта Альфа-банка

- 4% на остаток

- вместо кэшбэка баллы

- 0 р. за обслуживание

Карта CashBack

Дебетовая карта Райффайзен Банка

- до 5% на остаток

- 1,5% кэшбэк на всё

- 0 р. за обслуживание

СберКарта

Дебетовая карта Сбер Банка

- 0% на остаток

- вместо кэшбэка бонусы

- 0 р. за обслуживание

Лучшие дебетовые карты с бесплатным годовым обслуживанием в 2023 году

Дебетовые карты — без банковского кредитного лимита — давно вошли в обиход. На них приходят зарплаты, пенсии или стипендии. Их предлагают практически в любом банке при открытии вклада или одобрении кредита . Как правило, дебетовые карты платные — какая-то комиссия может взиматься за изготовление. А затем каждый год или каждый месяц, в зависимости от условий тарифа, снимается комиссия за использование карты. Однако бесплатных карт становится всё больше — многие банки готовы жертвовать заработком на комиссии, чтобы клиенты шли именно к ним. Лучшие дебетовые карты 2023 года с бесплатным годовым обслуживанием — в нашей подборке.

Сохраните в заметки, чтобы не потерять.

ТОП-10 дебетовых карт с процентом на остаток в 2023 году

Бесплатные дебетовые карты

Рынок банковских услуг — один из самых конкурентных в России. Хотя государству прямо или косвенно принадлежит несколько банков — прежде всего речь о Сбере, ВТБ , Открытии и ряде других крупных организаций — оно никак не препятствует частным банкам. Те же Альфа-Банк и Тинькофф вполне успешно наступают на позиции лидеров, прежде всего благодаря высокой клиентоориентированности и лояльности к каждому клиенту. Чем, увы, не всегда могут похвастаться большие банки, близкие к государству.

Одно из конкурентных преимуществ многих банков — бесплатные дебетовые карты. Ежегодная или ежемесячная комиссия по условиям тарифа не подразумевается. Никакие дополнительные условия, как это порой бывает, при этом выполнять не нужно.

Отдельная прелесть банковской конкуренции — дополнительно к универсальным картам, которые подходят большинству, предлагаются и специальные карты для отдельных категорий клиентов. Некоторые из них могут прийтись кстати именно вам.

Мы выбрали десять лучших дебетовых карт с полностью бесплатным обслуживанием, которые можно получить в 2023 году.

10 лучших дебетовых карт с бесплатным обслуживанием

- Тинькофф Банк “Tinkoff Black”до 6% годовых на остаток по карте

- Альфа-Банк “Альфа-Карта”до 9,5% годовых на остаток по накопительному счету

- ВТБ “Мультикарта” до 8% годовых на остаток по накопительному счету

- Ак Барс Банк “карта “Мир” до 10% годовых на остаток по карте

- Home Credit “Польза”до 11% годовых на остаток по накопительному счету

- Совкомбанк “Халва” до 8,5% годовых на остаток по карте

- Открытие “Opencard” до 7,5% годовых на остаток по накопительному счету

- УБРиР “My Life” до 10% годовых на остаток по накопительному счету

- Газпромбанк “Карта МИР” до 9% годовых на остаток по накопительному счету

- Уралсиб “Прибыль”до 11% годовых на остаток по карте

Тинькофф Банк дарит 1 тысячу бонусных рублей новым держателям дебетовой карты “Tinkoff Black”. Для того чтобы получить вознаграждение, вам нужно оформить карточку и совершить покупки общей стоимостью от 3 тысяч рублей в первые 30 дней с даты активации карты.

Выпуск и обслуживание

Выпуск дебетовой карты Тинькофф Банка всегда бесплатный. Ее обслуживание обойдется вам в 99 рублей в месяц. Но вы можете пользоваться карточкой без абонентской платы, если будет соблюдено хотя бы одно из условий:

- если совокупный остаток на карточном, накопительном, инвестиционном счетах и вкладах будет превышать 50 тысяч рублей;

- если у вас будет оформлен кредит в Тинькофф Банке;

- если тариф вашей карты 6.2.

Дополнительно вы можете подключить уведомления об операциях по карте за 59 рублей в месяц.

Снятие наличных и переводы

Вы можете бесплатно снимать деньги с карты в собственных банкоматах Тинькофф. Также обналичивание без комиссии возможно через устройства сторонних кредитных организаций, если сумма одной операции превышает 3 тысячи рублей, а совокупная сумма снятия в месяц составляет не более 100 тысяч рублей. В ином случае вам придется заплатить комиссию в размере 2%, но не менее 90 рублей.

Бесплатные межбанковские переводы возможны через Систему быстрых платежей, а также по номеру карты, если сумма операций в месяц не будет превышать 20 тысяч рублей. В ином случае вам придется заплатить комиссию в размере 1,5%, но не менее 30 рублей.

Бонусная программа

Начисление кэшбэка в Тинькофф Банке происходит следующим образом:

- от 1% до 15% вы можете получить, совершая покупки в выбранных категориях;

- от 3% до 30% банк начислит за оплату товаров в магазинах-партнерах.

Процент на остаток

Стандартный процент на остаток до 300 тысяч рублей (если тариф вашей карты 6.2, начисления процентов на остаток не будет) составляет 3% годовых. Его вы можете получить, если ваши расходы по карте превысят 3 тысячи рублей в месяц. Вы можете увеличить до 6% годовых, если оформите подписку Tinkoff.

Более подробные условия по дебетовой карте «Tinkoff Black» вы можете прочитать в нашей статье.

Выпуск и обслуживание

Выпуск и обслуживание карты бесплатные в течение всего срока действия договора. Дополнительно вы можете подключить уведомления об операциях за 99 рублей в месяц.

Снятие наличных и переводы

Вы можете бесплатно снимать деньги с карты в банкоматах Альфа-Банка и банков-партнеров, а также через устройства других кредитных организаций на сумму до 50 тысяч рублей в месяц. Комиссия за превышение этого лимита составит 1,99% от операции, но не менее 199 рублей.

Банк спишет и вернет комиссию за обналичивание на сумму до 50 тысяч рублей в месяц при ежемесячных покупках на сумму от 10 тысяч рублей или при остатке на сумму от 30 тысяч рублей.

Бесплатные межбанковские переводы возможны через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. Комиссия за превышение лимита составляет 0,5% от операции, но не более 1,5 тысяч рублей. За переводы по номеру карты вам придется переплатить 1,95% от суммы, но не менее 30 рублей.

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- 1,5% бонусов вы получите, если сумма ваших расходов по карте превышает 1 рубль в месяц;

- 2% кэшбэка банк начислит, если вы тратите более 100 тысяч рублей в месяц;

- до 33% вы можете получить за покупки в магазинах-партнерах Альфа-Банка.

Процент на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карте. Однако вы можете открыть накопительный “Альфа-Счет” и получать с него до 9,5% годовых.

Более подробные условия по дебетовой карте «Альфа-Карта» вы можете прочитать в нашей статье.

ВТБ дарит 1 тысячу бонусных рублей новым держателям дебетовой “Мультикарты”. Для получения вознаграждения нужно оформить карточку и совершить первую покупку на любую сумму.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий. Вы можете подключить уведомления об операциях. Стоимость услуги составляет 79 рублей в месяц.

Снятие наличных и переводы

Бесплатное снятие наличных возможно через банкоматы ВТБ и Группы ВТБ. А бесплатно переводить деньги на карты других банков вы можете через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц.

Бонусная программа

Начисление кэшбэка в ВТБ происходит следующим образом:

- 2% банк начисляет за покупки в категориях “Рестораны, фастфуд и доставка”, “Такси, городской и пригородный транспорт”, “Супермаркеты и доставка продуктов”;

- 2,5% — за покупки в категориях “Рестораны, фастфуд и доставка”, “Такси, городской и пригородный транспорт”, “Супермаркеты и доставка продуктов для зарплатных клиентов;

- до 50% — за покупки у партнеров.

Процент на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карте. Однако вы можете открыть накопительный счет “Сейф” и получать с него до 8% годовых.

Более подробные условия по дебетовой карте «Мультикарта» вы можете прочитать в нашей статье.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий.

Снятие наличных и переводы

Бесплатное снятие наличных возможно через устройства любых кредитных организаций на сумму до 150 тысяч рублей в сутки и 750 тысяч рублей в месяц.

Бонусная программа

Начисление кэшбэка за покупки в Ак Барс Банке происходит следующим образом:

- 10% от потраченной суммы банк начисляет в течение первых трех месяцев после выпуска карты за покупки, совершенные в период с 1 июля по 31 декабря 2022 года,;

- 1,5% — за покупки при общих расходах от 20 тысяч рублей в месяц;

- 1% — за покупки при общих расходах до 20 тысяч рублей в месяц.

Также можно выбрать другую программу лояльности и получать по 2 мили за каждые потраченные 100 рублей.

Процент на остаток

Начисление процентов на остаток здесь происходит следующим образом:

- 10% годовых банк начисляет при остатке от 30 до 100 тысяч рублей;

- 3% годовых — при остатке ниже 30 тысяч рублей;

- 2% годовых — при остатке выше 100 тысяч рублей.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий. Дополнительно вы можете подключить уведомления об операциях. В первые два месяца обслуживания услуга будет бесплатной, далее ее стоимость составит 99 рублей в месяц.

Снятие наличных и переводы

Вы можете бесплатно снимать наличные с карты на сумму до 50 тысяч рублей в месяц в банкоматах любых кредитных организаций. За превышение этого лимита вам придется заплатить комиссию в размере 1,99% от операции, но не менее 199 рублей (ограничение не касается обналичивания через устройства Home Credit).

Бесплатные межбанковские переводы возможны через Систему быстрых платежей на сумму до 1 миллиона рублей в день. За отправку денег по номеру карты на сумму свыше 50 тысяч рублей в месяц вам придется заплатить комиссию в размере 1,99% от операции, но не менее 199 рублей.

Бонусная программа

Начисление кэшбэка в Хоум Кредит происходит следующим образом:

- от 1% до 15% бонусов вы можете получить, совершая покупки в категориях повышенного кэшбэка;

- до 30% банк начислит за оплату товаров в магазинах-партнерах Home Credit.

Процент на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карте. Однако вы можете открыть накопительный счет и получать с него до 11% годовых.

Более подробные условия по дебетовой карте «Польза» вы можете прочитать в нашей статье.

“Халва” — карта рассрочки. Но, поскольку вы можете хранить на ней и собственные средства, сегодня мы рассмотрим ее в качестве дебетовой.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий.

Снятие наличных и переводы

Бесплатное снятие наличных возможно только на сумму до 150 тысяч рублей в месяц. Далее вам придется заплатить комиссию в размере 1,9% от операции. Бесплатно переводить деньги на карты других банков вы можете на сумму до 50 тысяч рублей в месяц при условии наличия подписки “Халва.Десятка”. Комиссия за превышение лимита или отсутствия подписки составит 1%, но не менее 50 рублей.

Бонусная программа

Начисление кэшбэка происходит следующим образом:

- 6% банк начислит вам, если сумма вашей покупки в магазине-партнере будет превышать 10 тысяч рублей;

- 4% — если сумма покупки в магазине-партнере будет составлять от 5 до 10 тысяч рублей;

- 2% — если стоимость вашей покупки в магазине-партнере не будет превышать 5 тысяч рублей;

- 1% вы получите за все остальные покупки общей стоимостью от 1 тысячи рублей.

10% кэшбэка банк начислит вам в случае, если сумма вашей покупки в магазине-партнере будет превышать 50 тысяч рублей и у вас будет оформлена подписка “Халва.Десятка.

Процент на остаток

Начисление процентов на остаток по карте в Совкомбанке происходит следующим образом:

- 8,5% годовых банк начислит, если вы будете совершать не менее пяти покупок в месяц общей стоимостью от 10 тысяч рублей при условии наличия подписки “Халва.Десятка”;

- 6% годовых — если вы будете совершать не менее пяти покупок в месяц общей стоимостью от 10 тысяч рублей без подписки “Халва.Десятка”;

- 5% годовых — если вы будете совершать хотя бы одну покупку в месяц.

Более подробные условия по карте “Халва” вы можете прочитать в нашей статье.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий. Вы можете подключить уведомление об операциях. В первые 30 дней с момента оформления услуга будет бесплатной, а далее ее стоимость составит 99 рублей в месяц, если речь идет об SMS, или 59 рублей в месяц — если о Push Pro.

Снятие наличных и переводы

Вы можете бесплатно снимать деньги с карты в банкоматах Открытия и банков-партнеров. За обналичивание карточки через устройства сторонних кредитных организаций вам придется заплатить комиссию в размере 1% от суммы операции, но не менее 299 рублей.

Бесплатные межбанковские переводы возможны только по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 0,5%, но не более 750 рублей. Плата за переводы по номеру карты равна 1,5%, но не менее 50 рублей.

Бонусная программа

Стандартный кэшбэк составляет 1,5%. Его банк начисляет за все покупки без исключения. Дополнительно вы можете получить еще 0,5% от потраченной суммы, если получите статус “Плюс”. Для этого совокупный неснижаемый остаток на ваших счетах в Открытии должен составлять не менее 500 тысяч рублей. До 30% банк начисляет за покупки в магазинах-партнерах.

Процент на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карте. Однако вы можете открыть накопительный счет “Копилка” и получать с него до 7,5% годовых.

Более подробные условия по дебетовой карте «Opencard» вы можете прочитать в нашей статье.

УБРиР дарит 1 тысячу рублей новым держателям дебетовой карты «My Life», необходимо совершить покупки общей стоимостью от 1 тысячи рублей.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий. Дополнительно вы можете подключить уведомление об операциях. В первые два месяца услуга будет для вас бесплатной, далее ее стоимость составит 99 рублей в месяц.

Снятие наличных и переводы

Вы можете бесплатно снимать деньги с карты в банкоматах УБРиР и банков-партнеров: Альфа-Банка, ВУЗ-банка, Ак Барса, Райффайзенбанка, Промсвязьбанка и ВТБ. Также вы можете без комиссии обналичивать карту через устройства других кредитных организаций в первые два месяца обслуживания и далее, если сумма ваших расходов будет превышать 5 тысяч рублей. В ином случае вам придется переплатить за операцию 1%, но не менее 120 рублей.

Бесплатные межбанковские переводы возможны через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. При превышении этого лимита вам придется заплатить комиссию в размере 0,5% от операции, но не менее 100 рублей и не более 1,5 тысяч. Переплата за переводы по номеру карты составит 2,1% от суммы, но не менее 30 рублей.

Бонусная программа

Начисление кэшбэка в УБРиР происходит следующим образом:

- 5% бонусов вы можете получить за покупки в интернете при условии подключенной опции “Больше плюсов”;

- еще 5% банк начислит за оплату жилищно-коммунальных услуг;

- 0,5% — за оплату социально значимых товаров и услуг;

- 1% кэшбэка вы получите за все остальные покупки без исключения.

Обратите внимание на то, что в месяц вы можете получать не более 5 тысяч бонусных рублей: до 5 тысяч за обычные покупки, до 1 тысячи за онлайн-покупки и до 500 рублей за оплату ЖКУ.

В первые два месяца начисление кэшбэка происходит без дополнительных условий. Далее — если сумма ваших ежемесячных расходов будет превышать 5 тысяч рублей.

УБРиР дарит кэшбэк 5% на все при оформлении карты “My Life” и совершения покупок в период с 20 августа по 30 ноября 2022 года.

Процент на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карте. Однако вы можете открыть накопительный счет и получать с него до 10% годовых.

Более подробные условия по дебетовой карте «My Life» вы можете прочитать в нашей статье.

Газпромбанк дарит 100% кэшбэк новым держателям дебетовой «Умной карты». Для получения вознаграждения нужно: Оформить карту платежных систем МИР или Visa до 28 февраля 2023 года. Совершить не менее 10 покупок на 10 тысяч рублей. Максимальная сумма кэшбэка составляет 1 тысячу бонусных рублей.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без каких-либо условий. Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 59 рублей в месяц за Push + SMS и 99 рублей в месяц за SMS. В первые два месяца обслуживания уведомления об операциях бесплатные.

Снятие наличных и переводы

Бесплатное снятие наличных возможно в собственных банкоматах Газпромбанка без ограничений. А также в устройствах сторонних организаций не чаще трех раз в месяц на сумму до 100 тысяч рублей. В ином случае комиссия за операцию составляет 1,5%, но не менее 200 рублей.

Бесплатные межбанковские переводы возможны только по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 0,5%, но не более 1,5 тысячи рублей. Плата за переводы по номеру карты равна 1,5% от операции, но не менее 50 рублей.

Бонусная программа

Расплачиваясь дебетовой картой, вы можете получать кэшбэк в размере 1,5% от стоимости покупок за все. Обратите внимание на то, что начисление вознаграждения возможно при ежемесячных тратах на сумму от 5 тысяч рублей.

Еще до 50% от потраченной суммы банк начисляет за покупки в магазинах-партнерах.

Процент на остаток

Условия банковского обслуживания не предусматривают начисления процентов на остаток по карте. Дополнительно вы можете открыть накопительный счет “Управляй процентом” и получать с него до 9% годовых.

Более подробные условия по дебетовой карте «Умная карта» вы можете прочитать в нашей статье.

Выпуск и обслуживание

Выпуск карточки всегда бесплатный. Ее обслуживание обойдется вам в 99 рублей в месяц. Но вы можете пользоваться картой бесплатно, если сумма ваших расходов будет превышать 10 тысяч рублей в месяц. Дополнительно вы можете подключить услугу уведомления об операциях. Ее стоимость составляет 99 рублей в месяц.

Снятие наличных и переводы

Бесплатное обналичивание карты возможно в банкоматах Уралсиб и банков-партнеров: ВТБ, Райффайзенбанка, Росбанка, Открытия и ВБРР. Комиссия за снятие наличных через устройства сторонних кредитных организаций составляет 1%, но не менее 199 рублей.

Межбанковские переводы по номеру карты обойдутся вам в 1,5% от суммы операции, но не менее 60 рублей.

Бонусная программа

За покупки по карте вы можете получать кэшбэк в размере до 3% вне зависимости от стоимости товара.

Процент на остаток

Если вы становитесь клиентом Уралсиба впервые, максимальная доходность вашего счета составит до 11% годовых в первые два месяца обслуживания при условии, что ваши траты по карте превышают 10 тысяч рублей. Далее банк будет начислять до 7,5% годовых на неснижаемый остаток по карточному счету на тех же условиях.

Более подробные условия по дебетовой карте «Прибыль» вы можете прочитать в нашей статье.

Выводы

В 2023 году на рынке банковских карт доступно достаточно много вариантов дебетовых карт с полностью бесплатным обслуживанием. В большинстве случаев отсутствие комиссии не связано с какими-то дополнительными требованиями к держателю.

Иногда требования минимальные — например, в банке Уралсиб достаточно потратить с карты 10 000 рублей в месяц, чтобы комиссия не взималась. А в Тинькофф Банке нужно просто написать в поддержку и воспользоваться скрытой возможностью отключить комиссию по карте Black.

Большой выбор бесплатных карт позволяет выбрать тот вариант, который лучше всего подходит конкретному держателю. Кому-то по душе кэшбэк живыми рублями, а не бонусами, и тогда лучшим выбором станут карты Тинькофф. Кому-то понравится уникальное предложение Home Credit с возможностью подписки на повышенный кэшбэк по определенным категориям.

5 месяцев назад

10 лучших дебетовых карт с бесплатным обслуживанием

Ее обслуживание обойдется вам в 99 рублей в месяц.

+ Оповещение обо всех денежных операциях 59 ₽ в месяц

Я почему то думал, что слово «Бесплатный» означает нечто иное.

Таким же образом и Халва вовсе не бесплатна в обслуживании. И, подозреваю, с остальными картами афтора так же был неточен в определении.

раскрыть ветку (0)

5 месяцев назад

Вчера попадался пост, что в альфе бесплатная карта вовсе не бесплатная. Сперва надо было изучить вопрос, почитать мелкие шрифты под звёздочкой, отзывы владельцев (хотя бы тут же, на Пикабу). А не тащить рекламный бред. Минус тебе за это.

раскрыть ветку (0)

5 месяцев назад

Тинькофф вроде прекратил выплачивать процент на остаток по карте.

раскрыть ветку (0)

4 месяца назад

Как здорово получить скидку Вывод средств без комиссии

5 месяцев назад

Пользуюсь бесплатной картой Тинькофф, отличная карта. Особенно радует повышенный кешбэк. И поддержка здесь всегда на связи. Очень удобно в использовании.

раскрыть ветку (0)

Похожие посты

1 день назад

Платежные системы простыми словами. Как устроены и зачем нужны Mastercard, Visa, МИР и прочие

Россия уже больше года живет без Visa и Mastercard. За это время все мы успели четко понять, что платежные системы — это не просто логотипы на банковских картах. В этой статье разбираем, как работают платежные системы, что конкретно они делают, и почему не стоит недооценивать их значимость для экономики.

Несколько лет назад многие смеялись над платежной системой МИР. Зачем она вообще нужна, когда есть Visa и Mastercard? Сегодня таких вопросов не возникает. Если деньги — это «кровь экономики», банковская система — ее сердце, то платежная система — это сердечные клапаны. Страшно представить, что бы было, если на момент ухода Visa и Masterard у РФ не было бы собственной замены.

Совсем недавно в индустрии платежей произошло еще одно знаковое событие — китайская UnionPay обогнала Visa и Mastercard по объему обработанных транзакций. Понятно, что их львиная доля пришлась на сам Китай, но все равно еще несколько лет назад такое сложно было представить.

Итак, сегодня мы разберем, что такое платежная система, как она работает и что делает. А еще — почему без исправно работающей платежной системы целые сектора экономики могут перестать функционировать.

Платежные системы работают как-то так, благодарю за внимание. Ладно-ладно, ниже разберем чуть более обстоятельно.

Я несколько лет отработал в Mastercard, поэтому не понаслышке знаю, как оно все устроено. В этой статье расскажу основное — без банальщины и унылых технических абзацев. А в следующей разберем платежные системы разных стран и регионов (кроме Visa, Mastercard, UnionPay и МИР на Земле есть еще много занятных экземпляров).

Сразу скажу, далее речь пойдет именно о классических карточных платежных системах. Всякие электронные Qiwi-кошельки и платежные сервисы внутри экосистем (вроде платежного сервиса WeChat) являются платежными системами лишь отчасти. И вообще, это совсем другая история.

Зачем вообще нужны платежные системы? Банки что, сами справится не могут?

Платежная систему — штука очень своеобразная. Обычный человек почти не сталкивается с ней напрямую — конечно, пока она не перестанет работать в стране. Потребитель разве что лицезреет логотип на своей карте, а некоторые особенно ушлые товарищи еще и интересуются условиями программы лояльности (не банковской, а именно той, которую предлагает платежная система).

При этом, по сути, любая платежная система — это прежде всего система обмена данными. По сути, большой и навороченный мессенджер. У которого, тем не менее, есть несколько важных особенностей. Через разбор этих особенностей и будет понятна суть.

Но для начала сравните нескольких жизненных ситуаций:

- Ситуация первая. Представьте, что релокант Иван стал радостным обладателем карты грузинского банка Х. Данное событие он решил отметить крафтовым яблочным сидром, который продает Иракли в своем магазинчике в Старом Тбилиси (помимо вина и чачи, само собой). Так вышло, что Иракли открыл бизнес-счет своего магазина в том же банке Х. Поэтому когда Иван совершил покупку, деньги просто перетекли с счета Ивана на счет Иракли внутри того же банка. Изи.

Как-то так я представляю себе нашего лирического героя. Чисто чтобы образ отпечатался.

- Ситуация вторая. Иван не пьет алкоголь, поэтому решил купить не сидр у Иракли, а флэт-уайт в кофейне у Лауры. Счет кофейни открыт в другом грузинском банке — скажем, банке Y. В таком случае, после того как Иван поднесет карточку к терминалу, банк Y (он называется «эквайер») должен будет сообщить банку X (он зовется «эмитент», т.е. тот, кто выпустил карту) что-то типа: «Слышь, тут ваш Ваня у моей Лауры кофе купил, так что будь добр перевести 5 лари с его счета на счет Лауры» (примерно так, только вежливо и формально). Согласитесь, это уже сложнее.

- Наконец, ситуация третья. Артем, друг Вани, открыл карту в банке Z в солнечной Республике Узбекистан, после чего полетел встретиться с корешем в Тбилиси. И тоже решил взять себе сидра. В таком случае грузинскому банку-эквайеру придется порешать вопросики с узбекским банком-эмитентом. Это уже, что называется, задачка со звездочкой.

Допустим, узбекский банк с грузинским еще смогут скоммуницировать. Но что если узбекской картой захотят расплатиться в Уругвае или на каком-нибудь кокосовом острове (ведь пути релокантов, как известно, неисповедимы)? Сами понимаете.

Итак, а теперь возьмите и умножьте примеры 2 и 3 (и 4 — где Уругвай) на сотни тысяч и миллионы подобных транзакций. Что-то мне подсказывает, что банки по всему миру приуныли бы от такого расклада.

Более того, банкам не просто пришлось бы наладить взаимный обмен информацией, но и научиться делать это, во-первых, моментально, во-вторых, максимально защищенно. Ведь никто не хочет ждать зачисления денег от покупателя неделями-месяцами, как и обнаружить свои личные и финансовые данные на просторах даркнета (впрочем, с последним у банков не все гладко даже при наличии платежных систем, хех).

Короче говоря, платежные системы решают как раз вышеописанную проблему. Они берут на себя обмен данными между банком покупателя и продавца. Причем делают это моментально, защищенно, вездесуще и в больших объемах. Есть еще пятая бонусная характеристика — платежная система склеивает воедино всех участников цепочки — банк, магазин и человека с карточкой.

Теперь разберемся, что конкретно делает платежная система, остановившись на каждой характеристике.

Богатый внутренний мир платежных систем

Итак, начнем с того, что транзакции должны проходить моментально. Что это значит на практике?

Два момента. Во-первых, в момент покупки покупателя и продавца нужно моментально идентифицировать. Во-вторых, банки должны иметь возможность молниеносно сделать запрос на транзакцию и получить ее подтверждение.

Чтобы решить первую проблему, придумали карточки. Те самые, пластиковые.

Вот так выглядела прапрабабушка современной банковской карты от American Express. По функционалу это была скорее долговая расписка, хотя некоторые личные данные для идентификации она уже содержала (к Apple Pay вряд ли подключалась).

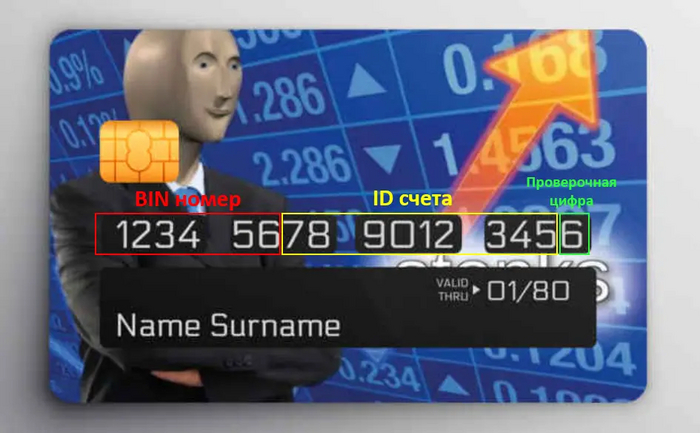

Помимо логотипов банка и платежной системы, а также информации в формате «номер карты — ФИО — дата выдачи — CVV/CVC-код», на карте также есть магнитная полоса. Именно она содержит все данные, нужные для идентификации — личные данные держателя карты (куда больше, чем указано на самой карточке), номер счета, условия обслуживания и т.д.

Кстати, помните, раньше карту нужно было «прокатывать» по терминалу, а не вставлять или прикладывать? Так делали, потому что на первых порах машинка должна была считывать только данные с полосы.

Однако хитрые жулики быстро научились воровать данные с магнитных полос. Например, при помощи специальных устройств — скиммеров.

На картинке изображен типичный скиммер в вакууме. Мошенник крепит свой сканер поверх кардридера и фейковое поле для ввода пинкода поверх настоящего. У дедушки, снимающего с карточки пенсию, нет никаких шансов.

В результате в карты стали вставлять еще и чип. Он перенял на себя большинство функций магнитной полосы, став основным элементом карты. А также он стал уметь делать авторизацию транзакции (по сути — отвечать на специальный вопрос от терминала, ответ на который знает только этот конкретный чип). За счет этого транзакции стали куда защищенней.

Данные продавца же поступают в платежную систему из эквайрингового терминала, тоже моментально.

Теперь подробнее про защищенность. Частично мы ее затронули выше, когда говорили про карты, чипы и скиммеры. Но мало обеспечить безопасность при авторизации транзакции, нужно еще и сохранить конфиденциальность при обмене данными между участниками платежной цепочки. Так как это достигается?

Во-первых, примерно 12-13 лет назад консорциум из шести крупнейших мировых платежных систем разработал специальный стандарт работы с данными платежных карт — PCI DSS (Payment Card Industry Data Security Standard). Обещаю, что это будет первая и последняя подобная аббревиатура в этой статье.

Не буду сейчас вдаваться в подробности (это тема для отдельной статьи, но ее сложно будет сделать интересной), но если кратко, то это стандарт, включающий в себя примерно 12 пунктов о том, как нужно шифровать, хранить и передавать платежные данные.

Участники платежной индустрии разных стран пришли к мнению, что все серьезные участники этого рынка должны ему соответствовать. А банки и всякие операторы карточных программ лояльности — тем более. Соответствие этому стандарту подтверждается в ходе аттестации, где оператор PCI DSS все обстоятельно проверит. Если проверка не пройдена, то не видать компании репутации чоооткого и авторитетного платежного игрока.

Предполагается, что если компания соответствует PCI DSS, то она уже выполняет минимально необходимые требования в области безопасности платежных данных. Однако самим платежным системам этого мало, и они дополнительно шифруют данные по своим собственным алгоритмам.

Если честно, несмотря на свою работу в платежной системе, я понятия не имею, как конкретно это делается. А если бы знал и рассказал, то за мной явно бы выехали. Но поверьте, к этому делу подходят очень серьезно, ведь платежные системы — настоящие параноики в области безопасности. А как еще, когда есть риск слить данные почти всех людей в стране, регионе или на планете Земля. Особенно сейчас, когда на них быстренько обучится какая-нибудь очередная ИИ-моделька.

Кстати, цифры на карте отнюдь не рандомные. Например, первые 6 цифр это BIN-номер — из него можно понять платежную систему (первая цифра: 2 — МИР, 5 — Mastercard и т.д.), банк-эмитент, страну выпуска и тип карты (дебетовая/ кредитная).

Следующая остановка — вездесущность платежных систем. Как и у любой другой крупной потребительской структуры, платежной системе важен нетворк-эффект. Иначе говоря, чем больше терминалов в разных торговых точках принимают ваши карточки, тем больше людей будут готовы их оформить в банках. И наоборот.

Думаю, вы могли заметить, что в некоторых странах (помимо РФ), где вроде бы работают Visa и Mastercard, далеко не все точки их принимают. Например, я недавно был в Узбекистане, где распространены свои платежные системы (Uzcard и Humo), а вот Визой и Мастером расплатиться можно далеко не везде. Для последних это большая проблема, т.к. привлекательность оформления их карт для существенной прослойки узбекского населения резко снижается.

Поэтому платежная система всегда стремится сделать так, чтобы каждая собака (вернее, каждый эквайринговый терминал) умел разговаривать на их языке.

Кстати, я несколько раз даже натыкался на магазины, которые принимали Visa, но не брали Mastercard (или наоборот). Хотя кажется, что эти то точно идут в комплекте.

Далее — умение справляться с большими (очень большими!) объемами транзакций. Думаю, тут и так все понятно. Платежным системам нужно располагать колоссальными процессинговыми мощностями, которые должны работать как швейцарские часы — резво, точно и без перебоев. Пожалуй, именно этот пункт во многом объясняет, почему банки не могут справиться сами. Единственный альтернативный участник рынка, который может вытянуть такую лямку — это Центробанк (но, пожалуй, только в масштабах одной страны — см. СБП).

Про пятую (бонусную) черту еще вспомним далее.

Как зарабатывает платежная система

Если коротко, то с помощью одного странного слова — интерчейндж. Конечно, есть и некоторые другие статьи доходов, но эта, так сказать, база-основа.

Не секрет, что за безналичные карточные платежи все продавцы (на сленге платежных систем они называются «мерчантами») платят комиссию. В России это примерно 1,5-2% от суммы транзакции, в США примерно столько же, в Европе меньше — в общем, везде по-разному. Да и по типу карты (дебетовая, кредитная и т.д.) могут быть отличия.

Эквайринговая комиссия распадается следующим образом. Часть — примерно 10-15% — берет себе банк-эквайер, чей терминал стоит у продавца. Остальное банк-эквайер отправляет банку-эмитенту, выпустившему карту. Это и есть интерчейндж. Частичку от этого интерчейнджа (насколько я знаю, примерно 10%) берет себе платежная система.

В расчете на одну транзакцию не Бог весть какой заработок, однако нужно помнить, что платежные системы обслуживают большое количество банков в стране, регионе или даже по всему миру. Так что, на масштабе получается серьезная сумма.

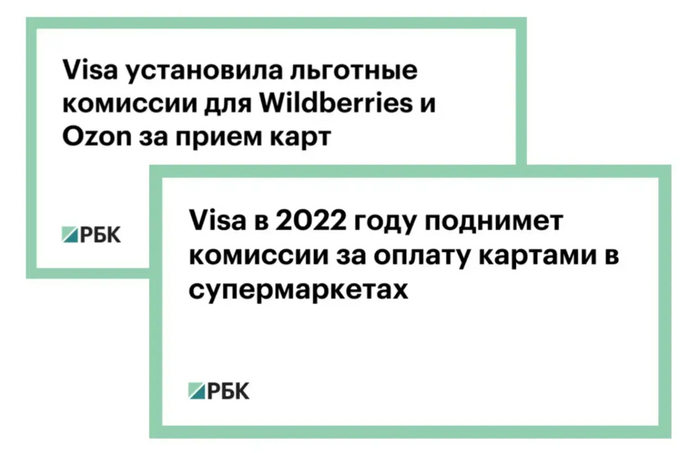

Интерчейндж зависит от множества факторов — как регулирования в конкретной стране, так и политики платежной системы в этой стране. Почти во всех странах интерчейндж разнится по МСС.

MCC (Merchant Category Code) — категории, по которым распределяются мерчанты в платежах. Например, заправки — это MCC код 5541, супермаркеты — 5411. Когда вы в своем банке выбираете категории повышенного кэшбэка, вы как раз выбираете МСС-коды.

По некоторым категориям — допустим, для социально значимых товаров — государство может установить льготный интерчейндж, ну чтобы народу жилось попроще. Либо же интерчейндж могут снизить для отдельных отраслей, чтобы дополнительно стимулировать их развитие (или из-за хорошего лобби, тут вариативно). Например, в РФ долгое время был льготный интерчейндж для онлайн-торговли, чем охотно пользовались Вайлдберрисы с Озонами.

Совпадение? Не думаю. Хотя если серьезно, то в 2022 году просто уменьшили существовавшие ранее льготы, так что ничего ужасного.

В подавляющем большинстве случаев MCC-коды у Visa, Mastercard и других платежных систем одинаковые. Однако, группировка продавцов по ним может отличаться. Показательный пример — когда одна и та же кафешка при оплате картой Visa пройдет как «Общепит», а при оплате Mastercard — как «Рестораны». Соответственно, если у вас повышенный кэшбэк на «Рестораны», но карточка Visa, то вас ждет неприятный сюрприз.

Тут дело в том, что МСС-категории распределяют банки-эквайеры, а что они там проставят у себя в базах — пойди разберись.

Лично у меня был такой случай:

В одном из банков у меня был повышенный кэшбэк на категорию «Автомобильные услуги», и я решил сделать крупный ТО на весьма солидную сумму денег. А конкретно мой автосервис, гад такой, сидел в категории «Топливо».

Очевидно, что это была ошибка банка. Я написал ему об этом. Девочка из службы поддержки доблестно сражалась со мной, но когда я начал по пунктам ей расписывать устройство платежной системы и МСС-кодов, она осознала, что противник слишком силен. Кэшбэк в итоге пришлось доначислить.

А SWIFT — это платежная система?

Действительно, по многим параметрам SWIFT похож на платежную систему. Он позволяет финансовым организациям безопасно обмениваться данными по единому стандарту. Однако назвать SWIFT платежной системой в полной мере язык не поворачивается.

Почему? Вспоминаем пятую (бонусную) характеристику платежной системы — способность запускать процесс с участием всех действующих лиц цепочки. А SWIFT обслуживает только банки.

Так что, если проводить аналогии с мессенджерами, то платежная система — это Telegram, где все участники могут общаться и принимать сообщения в простом и понятном формате, а SWIFT — узкоспециализированная программа для общения определенной группы профессионалов, с непонятным простому смертному UX и всякими профессиональным закидонами.

К тому же, в случае SWIFT отсутствует механика мгновенной идентификации (нужно долго и муторно вводить реквизиты банковского счета), да и зачисление денег происходит отнюдь не моментально.

Именно поэтому чисто технически заместить SWIFT гораздо проще, чем Визу или Мастеркард — было бы желание да рисков поменьше.

Короче говоря, похожа свинья на ежа, да щетина не та (извините).

Чем отличаются платежные системы, помимо разных стран действия? В чем разница между Visa и Mastercard?

Все платежные системы делают одно и то же — фасилитируют быстрое, надежное и удобное проведение транзакции. Поэтому различия не всегда заметны глазу обывателя. Но они есть.

Помимо географического покрытия, ключевые различия заключаются в нюансах конвертации валют, программах лояльности и конкретных фишках и фичах.

Про конвертацию стоит сказать вот что.

Курс конвертации — это тот, по которому происходит обмен валюты внутри платежа. Ну допустим, купили вы кофе в Германии, оплатив его грузинской картой с счетом в лари. Владелец кофейни получит на свой счет евро, а значит, в процессе оно должно по какому-то курсу пересчитаться. Так вот, этот курс каждая платежная система определяет с конкретным банком-эквайером, так что он может очень здорово отличаться.

Кстати, в России в свое время ходил миф, что Visa лучше работает в Америке, а Mastercard в Европе. На самом деле это, конечно, не так. Просто из-за разной конвертации условия могут быть чуть выгоднее (да и то не факт).

Про фичи же можно писать отдельную статью, даже несколько. Я же приведу пару примеров чисто для иллюстрации их разнообразия.

Например, Mastercard недавно запустил карту, которая привязывается к криптосчету. С такой картой можно напрямую платить в магазинах бетховенами и стейблами, а Mastercard сам все конвертирует в обычные деньги. Визе тоже есть чем ответить, как и другим крупным игрокам. Но об этом как-нибудь в другой раз.

Платежные системы меряются и форм-фактором. Например, несколько лет назад Visa неплохо хайпанула, выпустив платежное кольцо. У нас его оформлял Альфа-банк.

В следующей статье будем препарировать разные платежные системы, на которые богата наша планета (скажу сразу, там будут сюрпризы). А чтобы у меня было побольше мотивации быстрее ее написать — ставьте лайк под этой. Тогда я пойму, что тема вам интересна, и примусь за дело с еще большим усердием.

Если ваши друзья/ знакомые интересуются банкингом, финтехом и платежами, то не забудьте скинуть им эту статью.

Если вам понравилось, то буду благодарен за подписку на мой канал Disruptors. Там хватает подобного контента, где я разбираю всякие сложные штуки простыми словами и с щепоткой кеков. А еще там много разборов ключевых событий бизнеса и инноваций, написанных живым нескучным языком.

Показать полностью 8

2 дня назад

Таким же, как он

Показать полностью 1

Поддержать

2 дня назад