Российские депозитарии

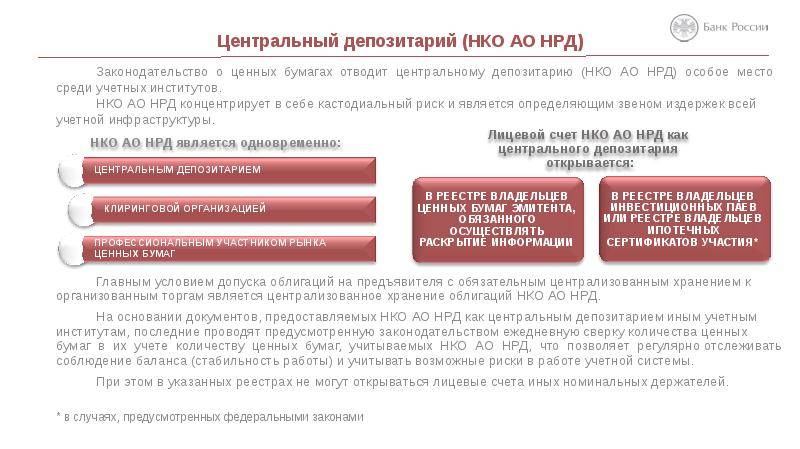

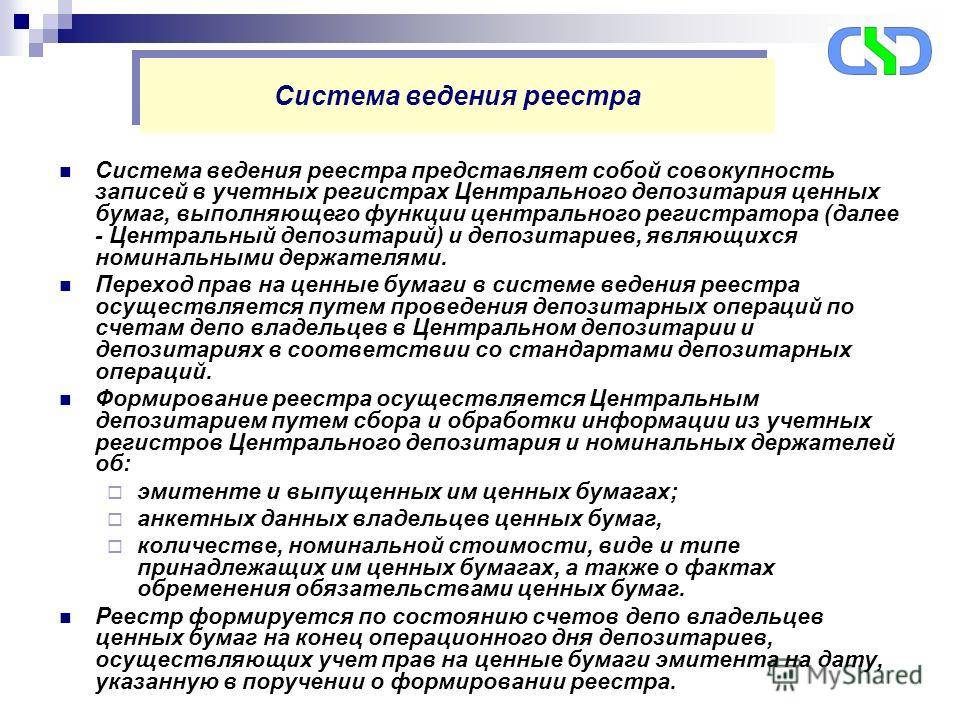

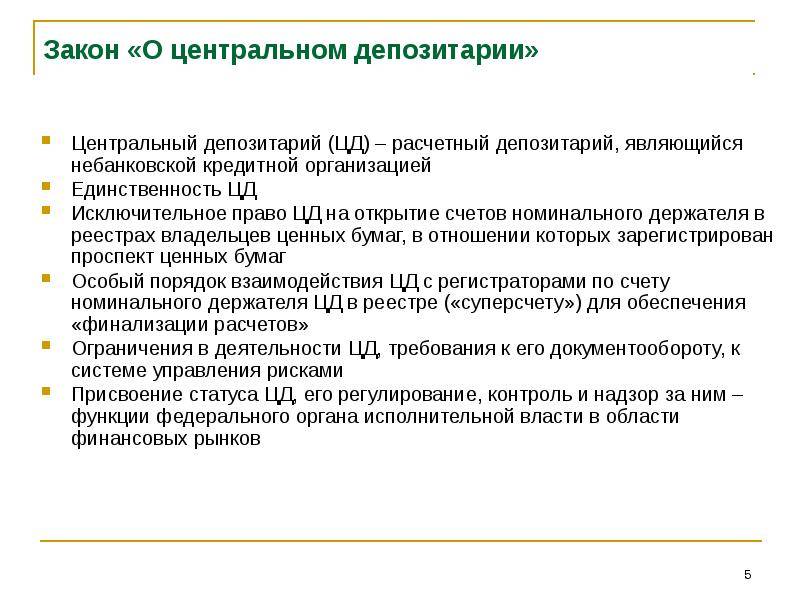

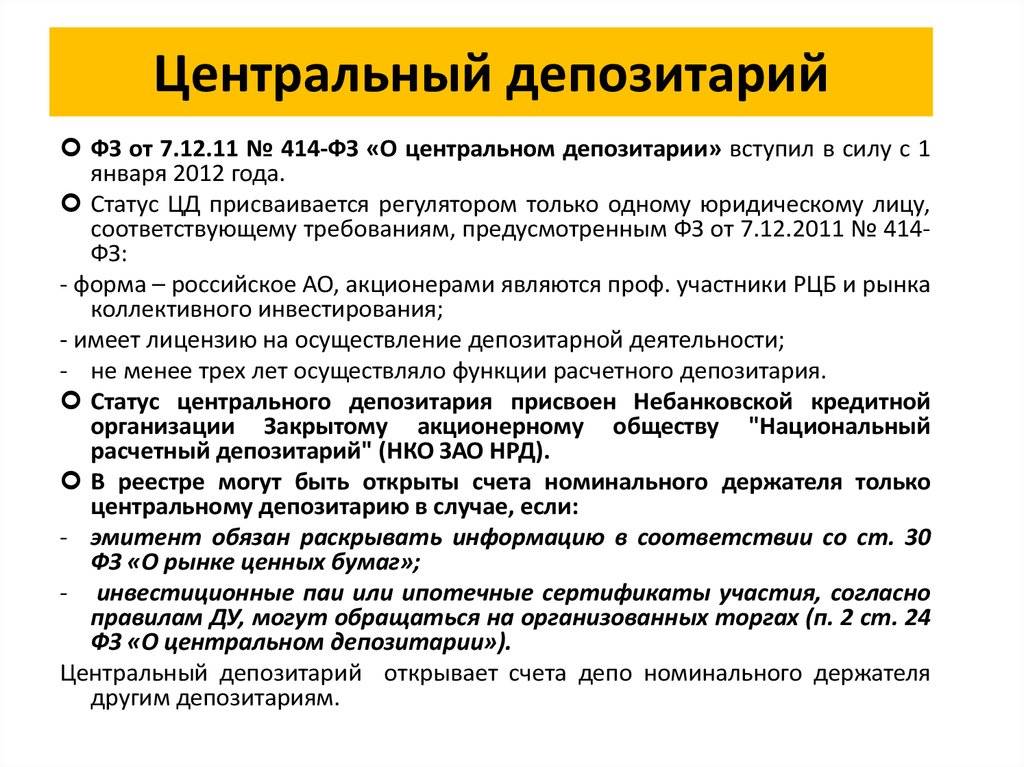

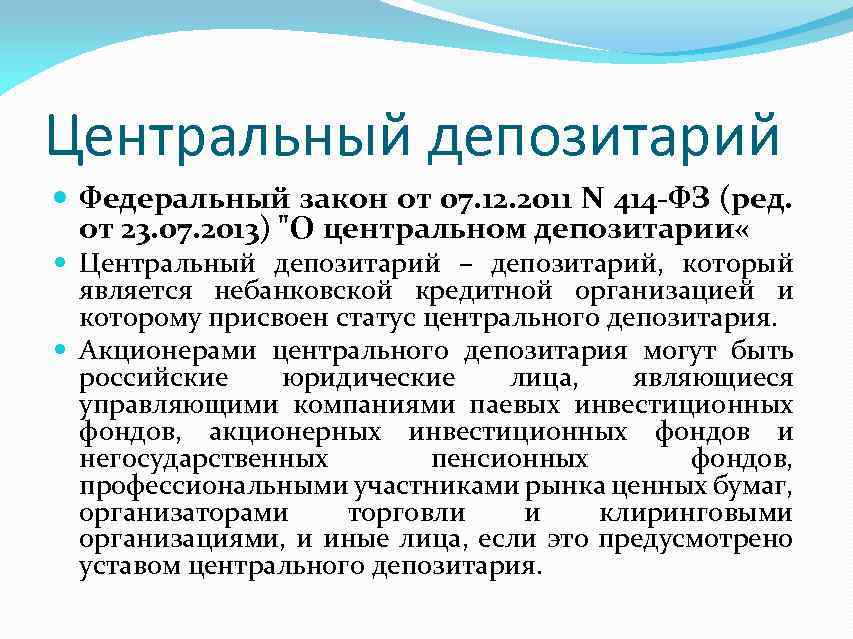

Это небанковская организация, которая отвечает определенным требованиям законодательства. Объем собственных средств должен быть минимум 4 млрд рублей. Ее основные функции – открытие и ведение счетов депо для РФ, субъектов РФ, муниципальных образований, Банка России, профессиональных участников фондового рынка, управляющих компаний.

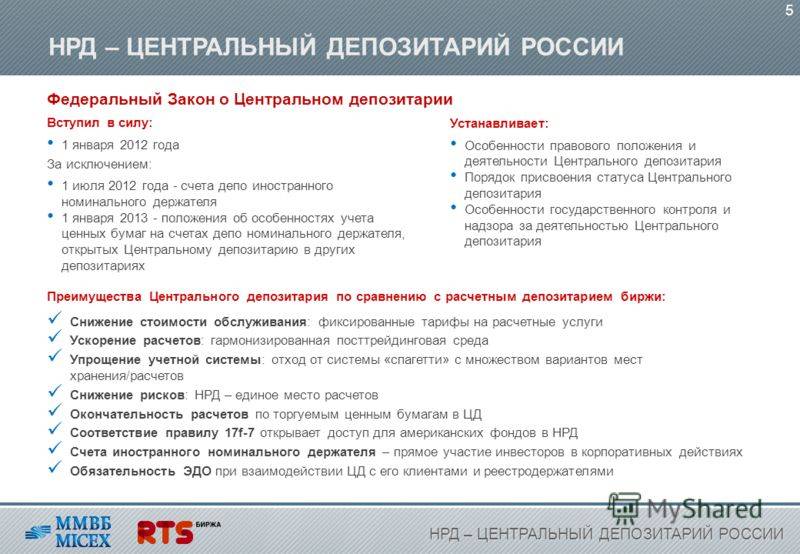

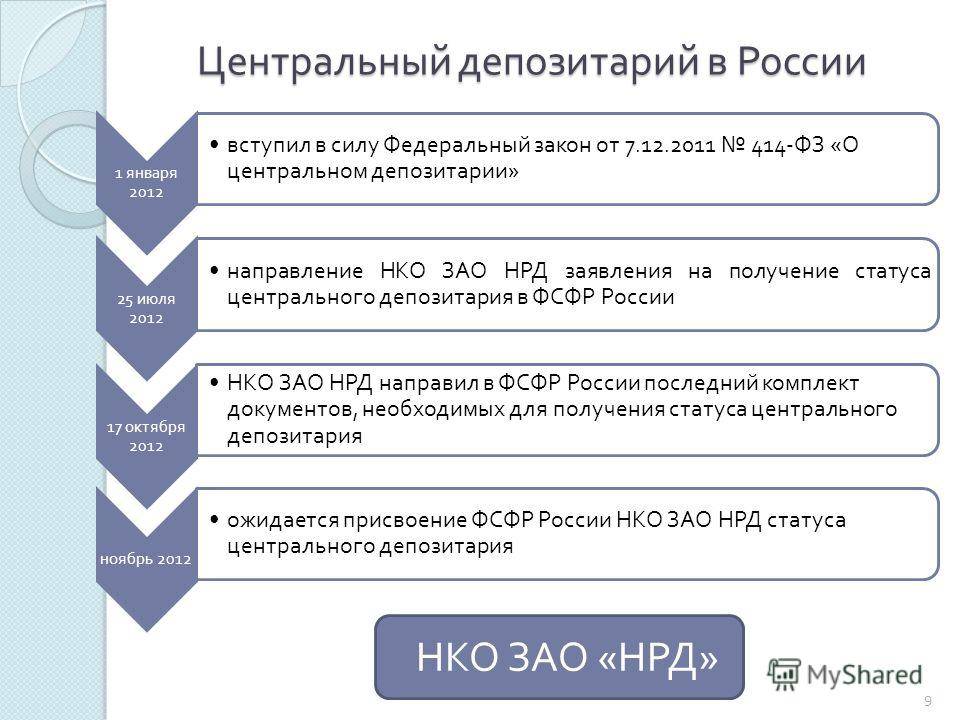

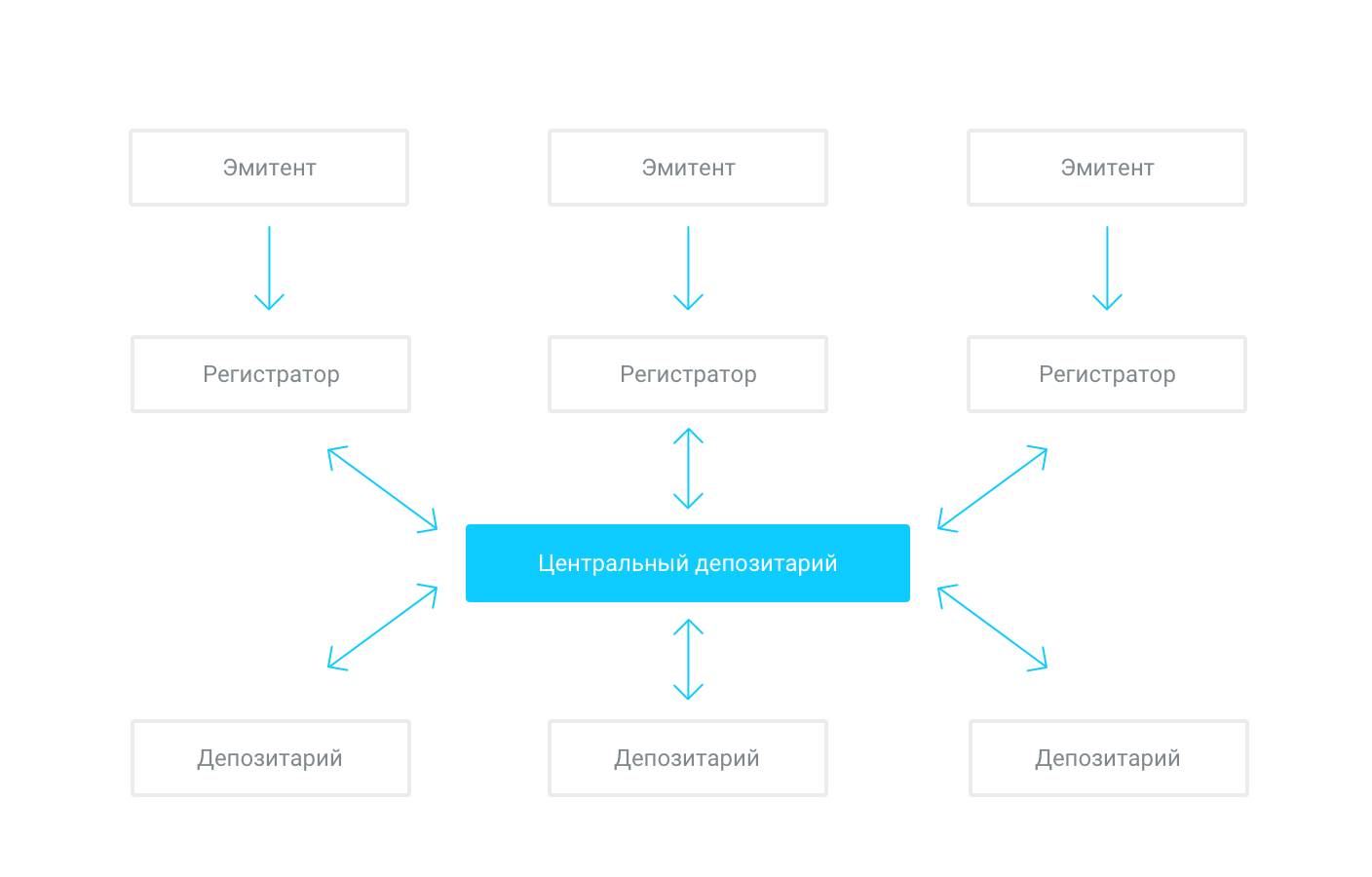

С развитием рынка, увеличением количества публичных эмитентов и ценных бумаг на бирже появилась необходимость в создании прозрачного инструмента взаимодействия между профессиональными участниками, единого окна для учета прав и обмена корпоративной информацией. Таким единым окном стал центральный депозитарий.

В России это НРД – национальный расчетный депозитарий.

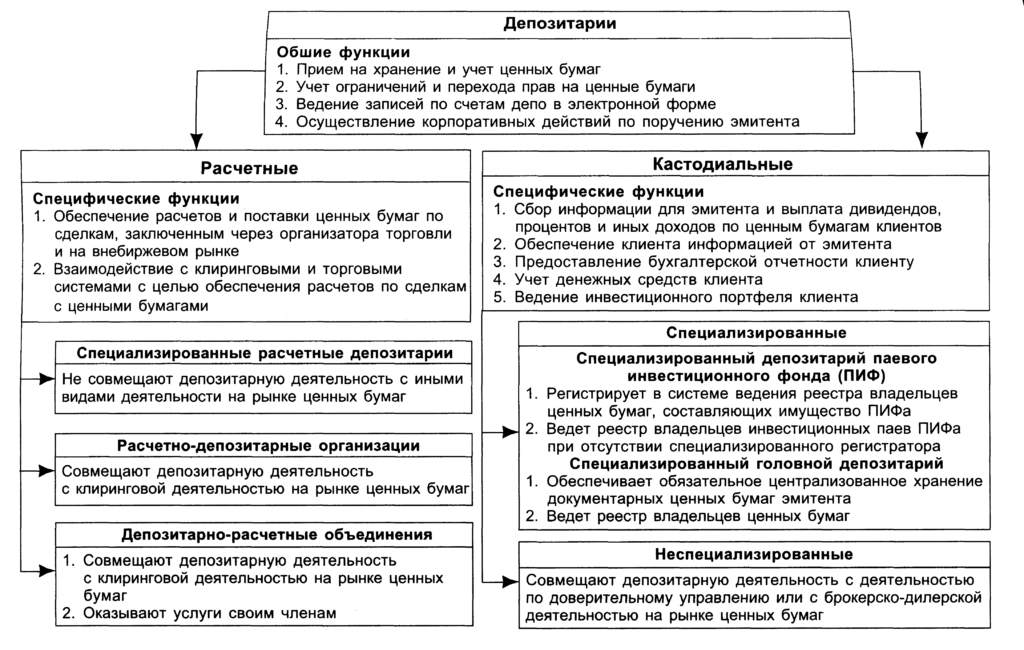

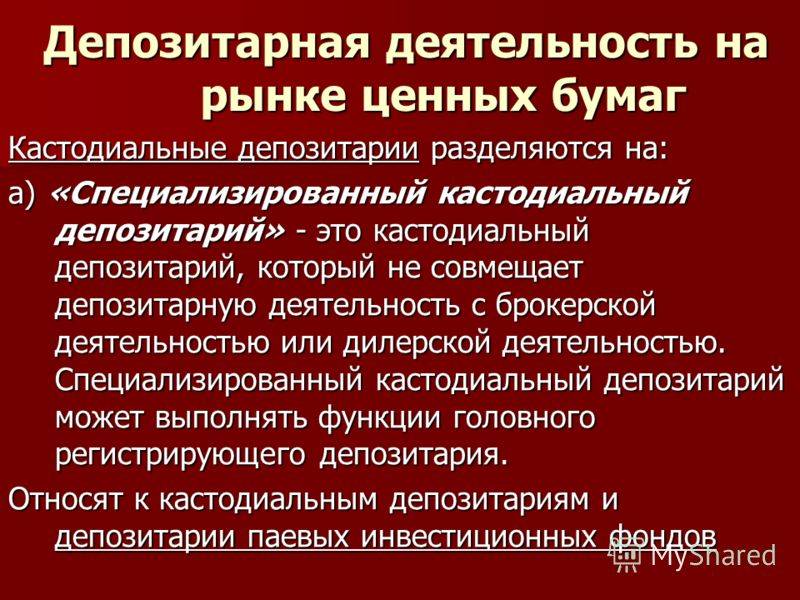

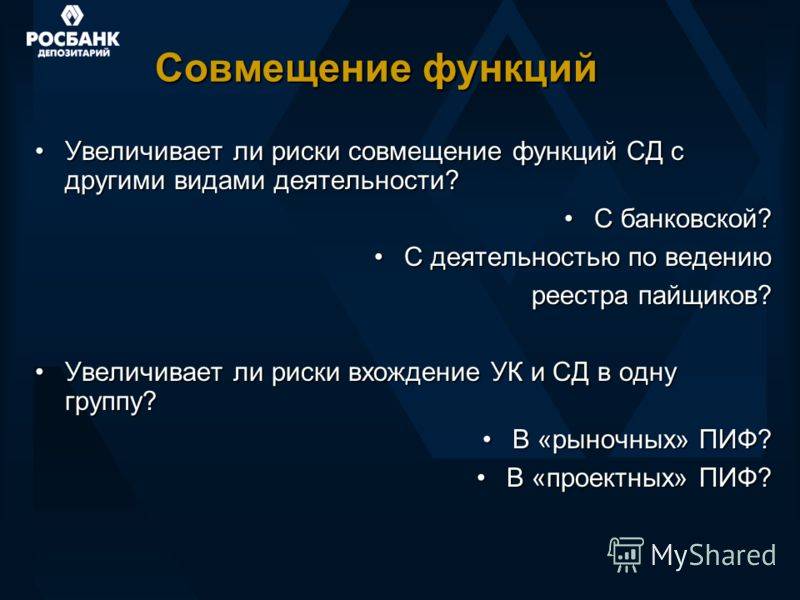

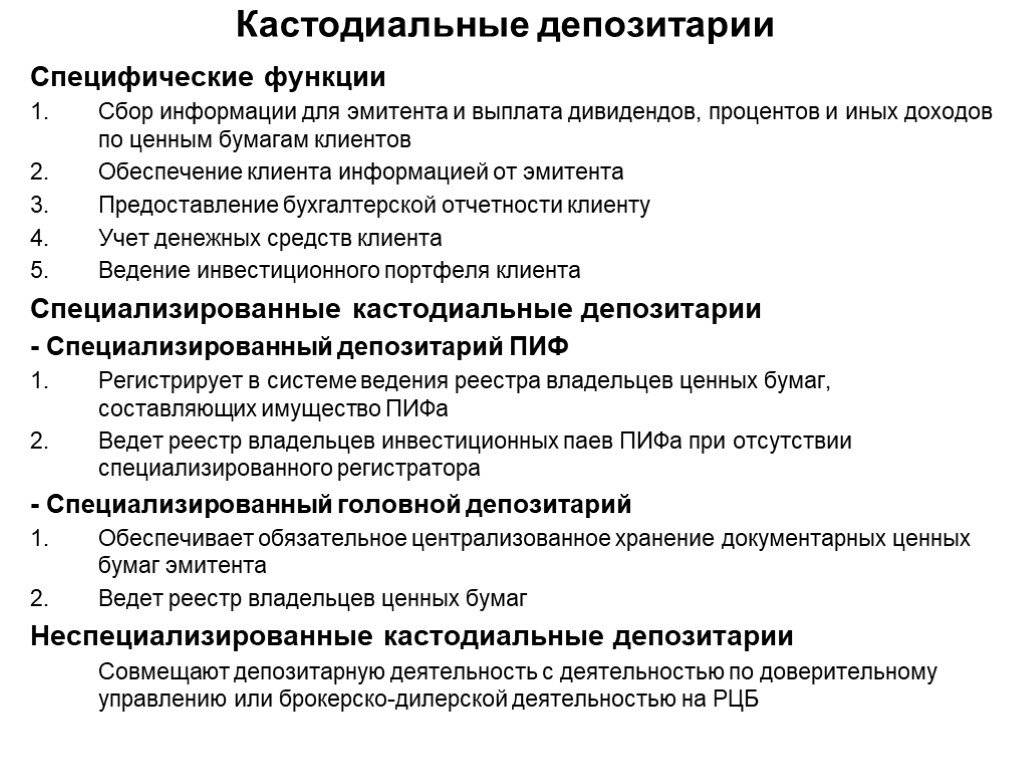

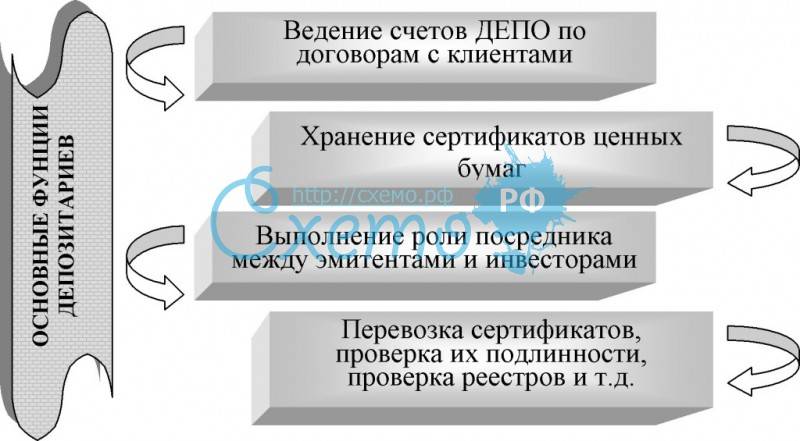

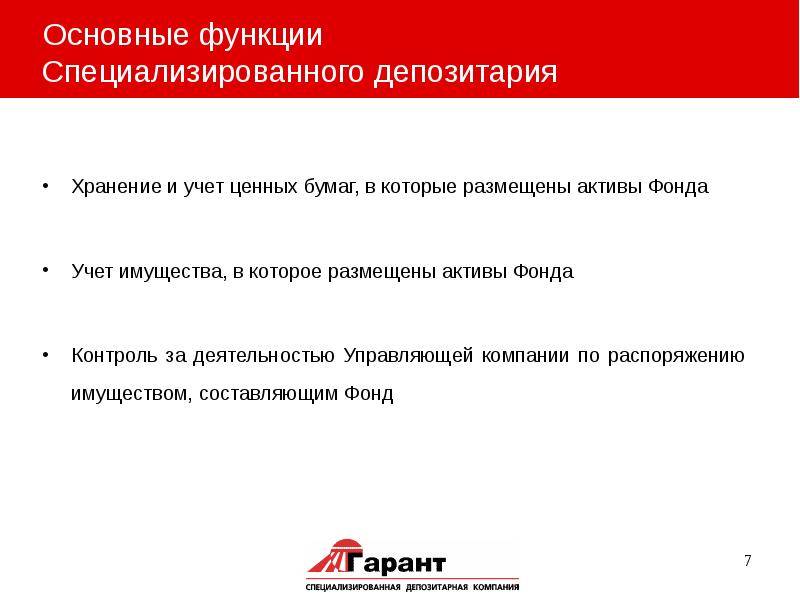

Дополнительно к депозитарной деятельности спецдепозитарий осуществляет контроль за деятельностью управляющих компаний, которые берут средства инвестора в доверительное управление (ПИФы, НПФ, инвестиционные фонды).

Осуществляет учет и хранение бездокументарных ценных бумаг и выступает посредником между эмитентом и инвестором. Это самый массовый вид депозитариев.

- Несмотря на то что депозитарная организация является номинальным держателем ценных бумаг, все права собственности на них остаются у настоящего владельца – инвестора.

- Все операции осуществляются по распоряжению депонента (владельца ценных бумаг) на условиях депозитарного договора.

- В случае банкротства или отзыва лицензии на хранящиеся на счетах депо записи об активах не может быть обращено взыскание.

- Депозитарий взимает комиссию за услуги по обслуживанию клиентов и их счетов.

- Обеспечивает выплаты по ценным бумагам, на которые имеет право инвестор (дивиденды, купоны), осуществляет обратный выкуп акций.

- Переводит ценные бумаги вне биржи. Например, при смене брокера бумаги из одной депозитарной организации переводят на счета в другую.

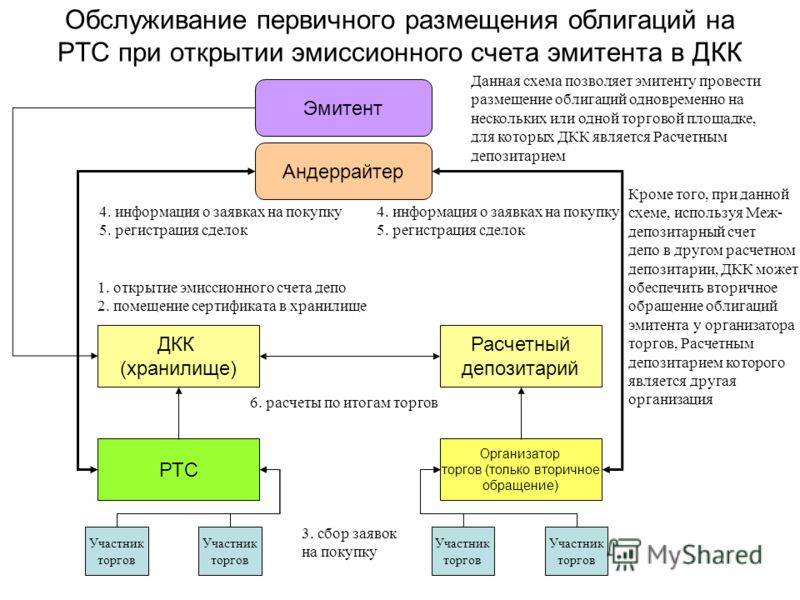

Механизм получения инвестором доходов от владения ценной бумагой выглядит так:

- Компания-эмитент переводит дивиденды (купоны) в центральный депозитарий.

- Тот проверяет право расчетных депозитариев на получение выплат и перечисляет их туда.

- И только теперь происходит разделение дохода между конкретными клиентами.

Таким образом эмитентов освободили от необходимости знать каждого частного акционера в лицо и лично переводить ему положенные деньги.

Кастодиан в зарубежной практике и в связи с ETF

Термин «кастодиан» в России и за рубежом

В России термин «кастодиан» применяется к тому, кто осуществляет только учетные функции, такое определение вынес Центробанк РФ в своем докладе. При этом термин «депозитарий», со слов того же Центробанка, применяется к тому субъекту рынка, который одновременно осуществляет и функции учета активов, и хранения, и контроля за деятельностью компании, управляющей инвестиционным фондом.

Крупнейшие кастодиальные банки

В Европе разделения в терминологии не существует. Тот, кто хранит активы фонда и контролирует соответствие действий инвестиционной декларации, тот и называется кастодианом (custodian).

Обеспечение сохранности актива

Функция кастодиана не ограничивается принятием активов и обеспечением их целостности. Официальный термин для определения деятельности кастодиана – safekeeping – обеспечение сохранности активов. В чем разница? Центробанк пояснил, что, исполняя функцию сохранности финансовых инструментов, депозитарий обязан:

- регистрировать активы на счетах, открытых фондам в системе учета;

- хранить поступившие финансовые инструменты;

- обеспечивать возможность идентифицировать хранимые инструменты;

- отделять активы фонда от собственных.

При этом, в случае потерь, кастодиан понесет ответственность всем своим имуществом. Поэтому, сообщает ЦБ РФ, кастодиану необходима развитая инфраструктура и минимизация рисков потерь активов и прав на них в результате мошенничества, плохого управления или небрежности.

Как правило, кастодианы – это банки, но не каждый банк может претендовать на роль ответственного хранителя активов. Чтобы банку стать кастодианом, необходимо получить специальное разрешение от регулятора. В этой роли могут выступать ЦБ Ирландии и Бельгийское Управление Финансовых услуг и Рынков (FSMA).

Контроль СЧА в фондах

Центробанк определил, что депозитарий обязан контролировать корректность расчета стоимости чистых активов и инвестиционных акций фонда, а также соответствие выпуска, продажи и погашения этих акций правилам фонда и действующему законодательству.

Мнение эксперта

Дмитрий Дуняшев

Блогер, частный инвестор, руководитель проекта real-investment.net

Проще говоря, банк-кастодиан следит, чтобы акции выпускались в соответствии с количеством активов фонда, а дивиденды были получены в нужном объеме и учтены должным образом, в соответствии с действующими правилами и законодательством. В случае выявления малейшего нарушения, кастодиан незамедлительно сообщит об этом регулятору.

В России одним из провайдеров фондов ETF является компания Finex, её кастодианом и администратором фонда является крупнейший американский банк The Bank of New York Mellon.

Каковы риски потери денег, инвестированные в ETF?

Вероятность того, что деньги инвестированные в ETF будет вернуть нельзя, крайне мала. Мы опускаем момент, когда курс паев ETF может опускаться до нуля, если он агрессивно управляемый (с плечом и т.д.), в этом случае сработает рыночный риск и возвращать инвестору будет просто нечего. В остальном смысле, закрытие ETF — обычная международная практика. Дело в том, что создаёт фонд и следит за его работой, так называемый провайдер (или эмитент). Сами же акции фонда хранятся в депозитарии или кастодиане. Кастодиан — отдельная регулируемая государством организация, как было написано выше. Если провайдеру не выгодно держать фонд, он его в праве закрыть или, например, объединить с другим фондом.

Инвесторы при этом получат деньги назад, хотя часть вложенных средств могут потерять за счет снижения стоимости актива и комиссий. Если ETF фонд вдруг закрывают, то провайдер через кастодиана распродает активы. И пока все акции не будут погашены, фонд будет продолжать работать. Помимо этого, продать акции ETF можно организации, которая отвечает за их ликвидность (маркет-мейкер).

Мнение эксперта

Дмитрий Дуняшев

Блогер, частный инвестор, руководитель проекта real-investment.net

В феврале 2020 года один из провайдеров, работающих на российском рынке, Finex закрыл несколько ETF фондов, пользующихся низкой популярностью. Все прошло гладко, все инвесторы получили деньги назад.

Из всего этого можно сделать вывод, что покупать ETF достаточно надёжно.

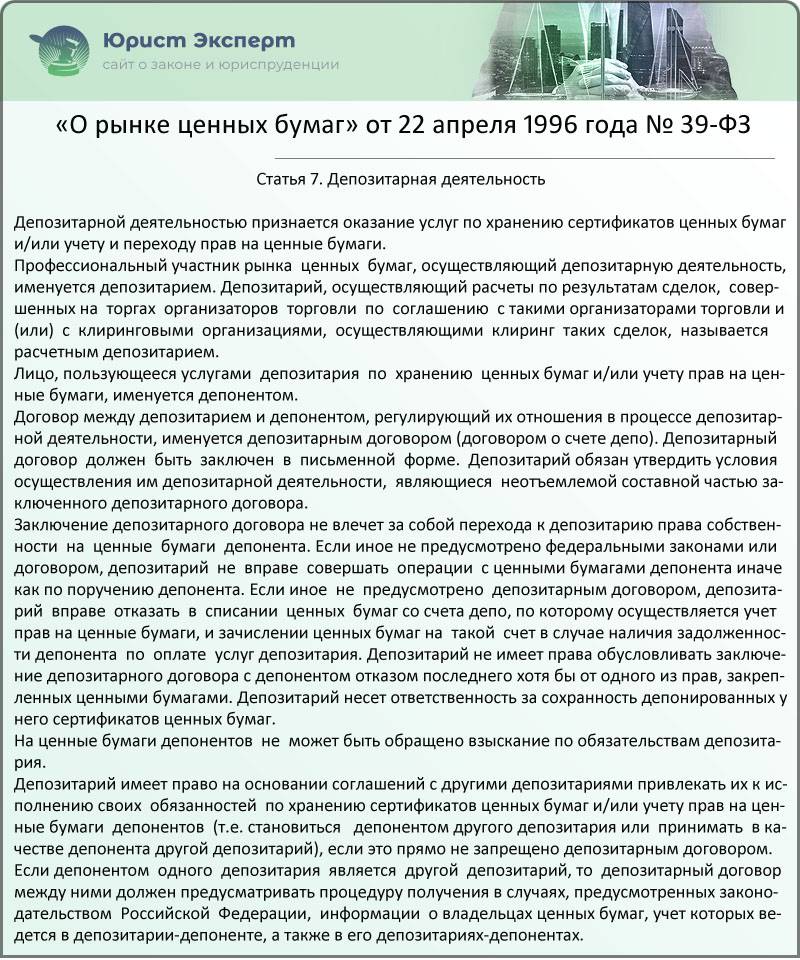

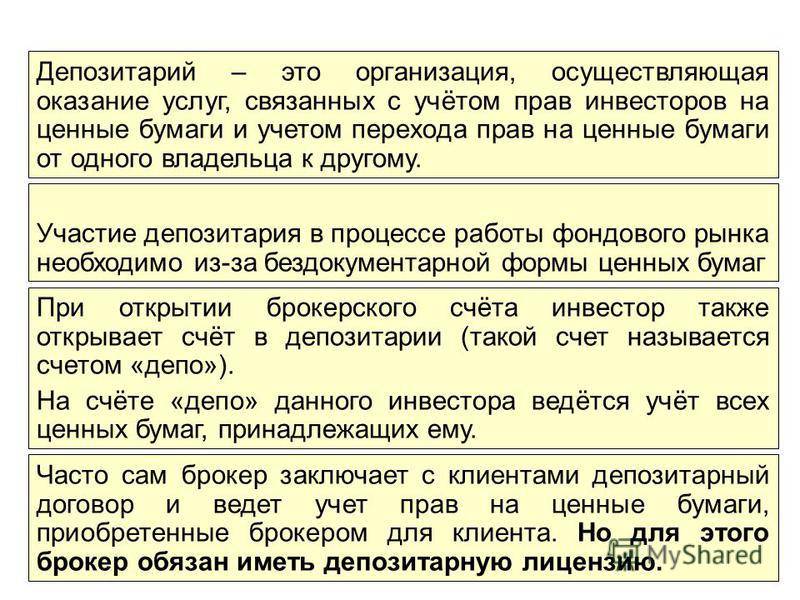

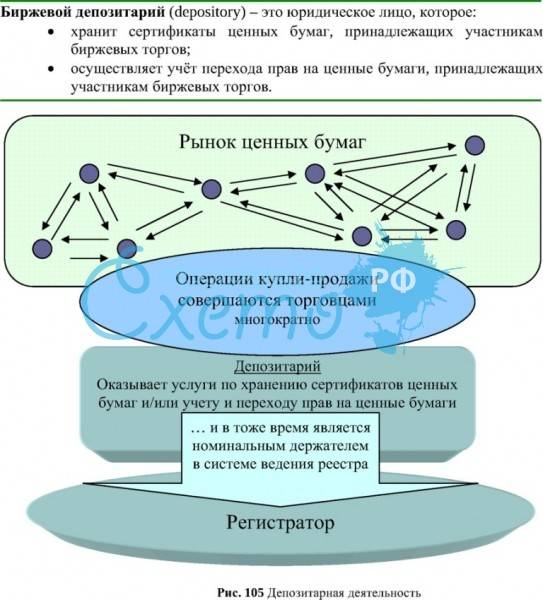

Деятельность депозитария и её участники: понятие

Если человек приобрел ценные бумаги (ЦБ), но при этом не обладает компетентностью в сфере управления ими, он предпочтет передать их на сохранение специализированному учреждению, которое не только убережет документы от порчи, но и обеспечит оперативный учет смены прав на них, вычисление и уплату доходов, налоговых взносов и так далее. Такие финансовые услуги называются депозитарной деятельностью, которая регламентирована статьей 7 ФЗ № 39 от 22.04.96 года. В РФ их преимущественно оказывают банки, в частности структурные подразделения в их составе. Финансовые учреждения, выступающие участниками рынка ЦБ и ответственные за их обслуживание, именуются депозитариями. В РФ они часто являются составляющими инвестиционных и брокерских организаций, за счет чего выигрывают обе стороны. Обособленная деятельность обычно убыточна.

Статья 7. Депозитарная деятельность (ФЗ № 39)

Депозитарием признается исключительно юридическое лицо. Учреждение обязательно обладает лицензией, выдаваемой ФКЦБ РФ на 3 года, и является соучастником саморегулируемой организации рынка ЦБ. Собственный капитал компании должен насчитывать от 75 тысяч МРОТ (не менее 20 млн. рублей). Кроме того, организация обязана обладать необходимым техническим оснащением и специально обученными кадрами (предусмотрено прохождение экзамена).

Объектом депозитарной деятельности выступают эмиссионные и неэмиссионные ЦБ, выпущенные резидентами России с соблюдением порядка, обозначенного законодательством. Лицо, прибегнувшее к услугам депозитария, признается депонентом. Отношения между двумя участниками закрепляются договором, в котором обозначены все условия деятельности. Депоненту предоставляется счет депо (информационная система обо всех его ЦБ, взятых на хранение). То есть теперь права на ЦБ могут подтверждаться не на основании сертификата, а сведениями, указанными на счете. Депонентами выступают:

- предприятия и граждане, владеющие активами;

- залогодержатели ЦБ;

- управляющие;

- иные депозитарии.

В последнем случае депонент исполняет обязанности номинального держателя ЦБ своей клиентской базы и отвечает перед ней не только за свои действия, но и того учреждения, кому переданы активы. Исключением выступает письменное распоряжение самого владельца акций об оформлении договора с иным депозитарием. С помощью таких финансовых учреждений участники рынка покупают и продают, передают и переуступают права на все виды ЦБ, которые пребывают на сохранении.

Поэтому даже при банкротстве финансового учреждения недопустим переход правообладания ЦБ к кредиторам и иным третьим лицам.

Примечания

- Большой Энциклопедический словарь

- И. И. Лукашук. Современное право международных договоров, М., ИГПАН, 2004 г., с. 276

- А. Н. Талалаев. Международные договоры в современном мире: вопросы права международных договоров в свете работы Венской конференции ООН, 1968-1969 гг. М., 1973 г., с.46

- Статьи 77 и 78 Венских конвенций 1969 года и 1986 года, соответственно

- И. И. Лукашук. Современное право международных договоров, М., ИГПАН, 2004 г., с. 277

- П.1 статей 80 и 81 Венских конвенций 1969 года и 1986 года, соответственно

- . И. И. Лукашук. Современное право международных договоров, М., ИГПАН, 2004 г., с. 277

- .Там же, с. 283

Депозитарий − это…

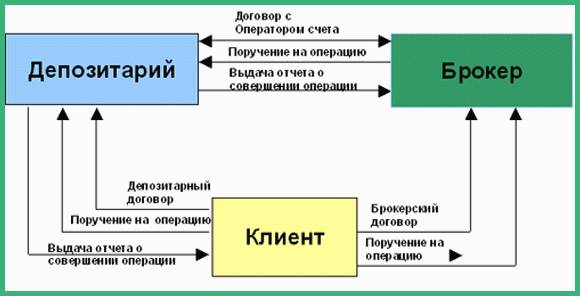

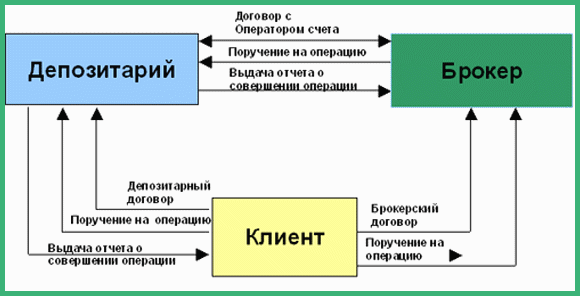

Чтобы приступить к торговле на биржевой площадке, потребуется открыть брокерский счет у компании, параллельно открывается депозитарный счет. На счет брокера клиент переводит деньги, для приобретения активов, на депозитарном, как раз бумаги приобретенные клиентом хранятся.

Депозитарий представляет собой организацию, с лицензией от ЦБ на хранение бумаг, оказание других услуг в данной отрасли. На территории РФ брокерская компания может получить помимо брокерского сертификата, депозитарный документ, чтобы открыть личный депозитарий. Когда речь касается крупных фин. групп и брокерских фирм, которые в них включены, у данных дилинговых центров будет личный депозитарии. Например, Сбербанк, БКС, Финам. Когда компания не крупная, можно не подавать документы на получение лицензии о депозитарной деятельности, в таком случае предстоит отыскать частного депозитария.

Нужно отметить, что на данный момент акции представлены в процессе торговли в бездокументарном виде. Проще говоря, это электронная запись, которая ведется в депозитарии.

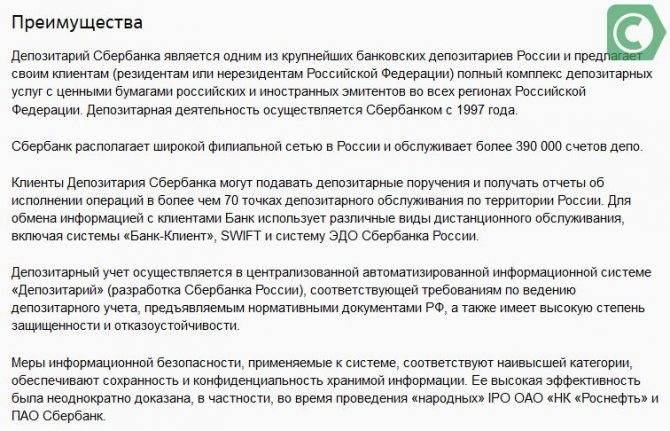

Преимущества Депозитария Сбербанка

Одно из весомых положительных моментов для клиентов, заключивших договор на депозитарное обслуживание в Сбербанке, то, что он является самым крупным депозитарием в РФ. Благодаря огромному количеству подразделений в его функции входит содержание более 390 тысяч счетов депо. Банк предлагает депонентам (как резидентам РФ, так и нерезидентам) разнообразный сервис и проведение операций с биржевыми активами эмитентов РФ и других стран.

Клиенты получают эти услуги в 70 подразделениях, расположенных по всей территории РФ. Чтобы обмениваться информацией с депонентами, используются системы дистанционного обслуживания («Банк-Клиент», ЭДО, SWIFT). Специалистами банка была разработана уникальная система «Депозитарий», позволяющий осуществлять учет в условиях строгого соблюдения сохранности информации.

Плюсы депозитария

Депозитарий использует передовые технологии, чтобы сделать обслуживание более оперативным и безопасным. Благодаря своеобразному подходу организация достигла высочайшего уровня информационной безопасности, получила международные награды и встроила систему дистанционного управления счетами депо.

Депозитарий предоставляет клиентам возможность удаленно управлять бумагами. Благодаря этому сокращаются расходы на поездки к филиалам, а также затраты времени. Эмитенту больше не стоит посещать точку обслуживания, чтобы провести базовые операции.

Также для упрощения работы с бумагами разработана система ЭДО (электронного документооборота) Сбербанка. Система подразумевает возможность создавать документы в соответствии с установленными законом РФ формами, сканировать и хранить в электронном архиве без платы. Дополнительные средства стоит вкладывать только в том случае, если клиенту требуются расширения системы ЭДО, которая подразумевает использование электронной подписи, позволяет в пару кликов создать ее в квалифицированном виде.

Электронная подпись также хранится на переносном флеш-накопителе или в облачном хранилище. Использование электронных средств подписи позволяет совершать операции в пару кликов. При этом подпись безопасна: в случае использования подписи из хранилища стоит подтвердить ввод при помощи индивидуального пароля, который придет по СМС.

- через интернет-страницу с устройства, имеющего выход в интернет;

- через стационарный компьютер или ноутбук с использованием специально разработанного ПО, отличающегося простотой управления и удобством интерфейса;

- через «Мобильный Банк», который позволяет осуществлять дистанционное управление с устройств Android и iOS.

Система онлайн-управления бумагами Сбербанка считается лучшей в России. Некоторые системы Сбербанк внедрил первыми, получив опыт открытия и развития передовых технологий. Благодаря кропотливой работе специалистов онлайн-системы тщательно подобраны под интересы клиентов. Есть системы как для зарубежных эмитентов, так и для российских, а также для «универсалов», обладающих счетами депо и в отечественных, и в заграничных банках.

Депозитарий в Сбербанке признан лучшим среди российских финансовых организаций по уровню информационной безопасности. Эмитенты могут не сомневаться, что введенные персональные данные и данные бумаг останутся конфиденциальными. Информация защищена от утечек и действий хакеров и конкурентов. Ни сведения о счетах депо, ни информация об корпоративных действиях или управлении бумагами не станет доступна никому, кроме эмитента.

Для обеспечения информационной безопасности используются современные протоколы и способы шифрования. Высокий уровень защиты подтверждает то, что в организацию обращаются крупнейшие ОАО. Это операторы связи, торговые сети и нефтедобывающие компании. Даже после проведения IPO информация по счетам депо компаний осталась конфиденциальной.

Универсальность

Депозитарий предоставляет весь спектр услуг по управлению, хранению и учету ценных услуг. Сбербанк работает с такими типами эмитентов:

- физическими лицами;

- юридическими лицами, в том числе международными организациями, мелкими и крупными предпринимателями.

Таким образом, Депозитарий не накладывает ограничений на эмитментов и позволяет осуществить спектр действий относительно ценных бумаг. Это дает возможность упростить управление бумагами, ускорить этот процесс и сделать процесс централизованным.

Современные предложения в сфере кастодиальных услуг

Банковская сфера в России имеет не такой большой опыт по сравнению с западными странами. Поэтому для привлечения иностранных инвесторов банк должен иметь хорошую репутацию. В выигрыше оказываются те, кто уже успел проявить себя за последние годы. Далее, рассмотрим депозитарное обслуживание в банках и компаниях.

ООО «Кастодиан»

Инвестиционная фирма, которая работает с 2009 года. Предлагает различные финансовые продукты, которые в основном связаны с доверительным управлением. Компания помогает инвесторам, у которых нет времени или опыта, грамотно распоряжаться активами. Клиенты передают права на управление ценными бумагами, при этом сами продолжают оставаться их владельцами.

Сбербанк

Знаменитая компания, которая предлагает своим клиентам огромный спектр различных услуг. Один из крупнейших банков-депозитариев России. Начал работать с 1997-го года. Но знаменит также и на многих иностранных рынках развивающихся стран. Здесь можно открыть практически любые депозитарные счета для работы с российскими и иностранными ценными бумагами. Работает с международными расчётно-клиринговыми центрами и является банком-кастодианом для Citigroup, The Bank of New York Mellon и J.P. Morgan. За годы работы Сбербанк успел доказать свою высокую безопасность и отказоустойчивость.

Альфабанк

Гибкие тарифы и разнообразные услуги по ведению депозитарных счетов позволяют Альфабанку быть одним из лидеров в этой области. Обеспечивает высокий уровень безопасности, качественную работу и индивидуальный подход к каждому клиенту. Сотрудничает с крупнейшими расчётными депозитариями, в числе которых знаменитый Euroclear Bank. Стоит отметить, что депозитарию Альфабанк уделяет огромное значение, считая его одним из самых развивающихся видов своей деятельности.

Газпромбанк

Депозитарий Газпромбанка в 2019 году занял первое место по стоимости ценных бумаг, которые принял на обслуживание. Высочайшая надёжность группы ААА говорит о серьёзном подходе к делу. Постоянно проводит мероприятия, которые позволяют исключить риски клиентов. Является банком-кастодианом для The Bank of New York Mellon. Работает с ценными бумагами, которые обращаются на российском и иностранном фондовых рынках. В основу положен уникальный сертифицированный программный комплекс.

Банк «Россия»

Занимается депозитарной деятельностью с 2000-го года. Осуществляет открытие и ведение счетов, а также депозитарное обслуживание ценных бумаг. Работает с крупнейшими российскими предприятиями. А частным клиентам старается обеспечить максимальное качество предоставляемых услуг. Помимо этого, банк проявляет сильный интерес к развитию внутренней экономики страны.

Бэст Эффортс Банк

Качественное кастодиальное обслуживание должно осуществляться таким образом, чтобы клиенту было удобно и комфортно работать с любыми инструментами фондового рынка. Например, такие услуги предоставляет ПАО «Бэст Эффортс Банк». Сотрудничает с крупнейшими расчётными депозитариями в России и за рубежом. В перечень услуг входит:

- открытие счетов и их обслуживание;

- консультации по любым операциям;

- хранение любых видов ценных бумаг;

- оформление залоговых операций;

- работа с налогами клиентов;

- передача прав собственности на ценные бумаги и помощь в их реализации;

- работа платёжным агентом.

К преимуществам депозитария Бэст Эффортс Банк относятся простая идентификация и быстрая конвертация депозитарных расписок.

Примеры депозитариев международных договоров

Депозитарием ряда важнейших международных договоров является Организация Объединенных Наций в лице её Генерального Секретаря. Генеральный Секретарь ООН выполняет функции депозитария более 500 многосторонних международных договоров. Необходимо отличать институт депозитария от института регистрации договора в системе ООН, так как регистрации в ООН подлежат все без исключения международные договоры.

Депозитариями международных конвенций, разработанных под эгидой специализированных учреждений ООН и соответствующих их профилю, выступают эти специализированные учреждения или их высшие должностные лица. Так, например, депозитарием Международной конвенции по предотвращению загрязнения с судов (МАРПОЛ 73/78) является Международная морская организация, депозитарием Конвенции против дискриминации в образовании 1960 года, Гаагской конвенции о защите культурных ценностей во время вооруженного конфликта 1954 года и Конвенции об охране и поощрении разнообразия форм культурного самовыражения 2005 года — Организация Объединённых Наций по вопросам образования, науки и культуры (ЮНЕСКО). Депозитарием конвенций Международной организации труда (МОТ) первоначально была Лига Наций, а после её роспуска функции депозитария выполняет Генеральный директор Международного бюро труда МОТ.

Депозитарием может быть государство, в котором проходила международная конференция по заключению международной конвенции или договора, а также другое государство, как правило, из числа участников. Депозитарием Женевского протокола о запрещении применения на войне удушающих, ядовитых или других подобных газов и бактериологических средств 1925 года является Франция. Депозитарием Римского договора о создании Европейского экономического сообщества 1957 года, переименованного в Договор о функционировании Европейского Союза, Маастрихтского договора о Европейском Союзе 1992 года, а также Лиссабонского договора о внесении изменений в Договор о Европейском союзе и Договор об учреждении Европейского сообщества 2007 года является Италия.

В договорах могут указываться несколько государств-депозитариев. Так, Российская Федерация как правопреемница СССР является депозитарием Договора о запрещении испытаний ядерного оружия в атмосфере, космическом пространстве и под водой 1963 года, Договора о принципах деятельности государств по исследованию и использованию космического пространства, включая Луну и другие небесные тела 1967 года, Соглашения о спасании космонавтов и возвращении объектов, запущенных в космическое пространство 1968 года и Договора о запрещении размещения на дне морей и океанов и в его недрах ядерного оружия и других видов оружия массового уничтожения 1971 года наряду с Великобританией и США.

Что это такое

Большая часть ценных бумаг (ЦБ) на фондовой бирже находятся в обороте в электронной форме. При покупке акций или облигаций вы получаете не сами бумаги, а право на них, что фиксируется цифровым кодом.

Депозитарий – это хранилища, в которых находятся физические сертификаты на ЦБ, при этом их владельцы постоянно меняются. Достаточно просто внести на депозитный счет электронную запись.

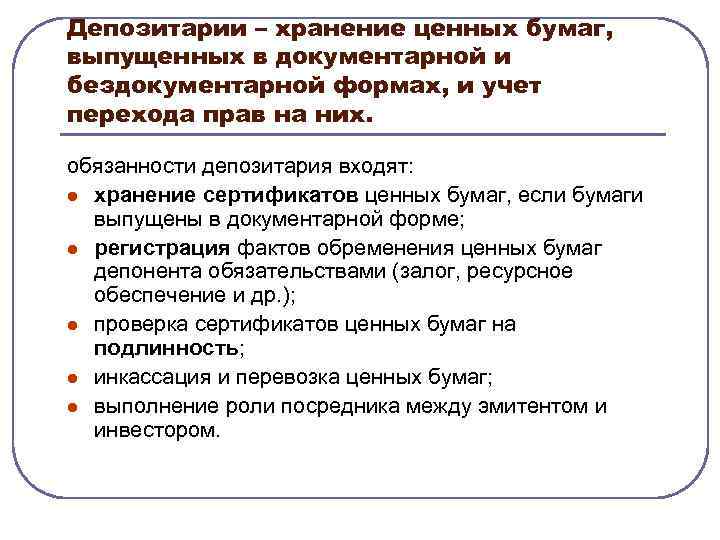

Функции и обязанности

Основная обязанность депозитария – это хранение всех записей о ЦБ и фиксация прав собственников. Но есть ещё и другие функции:

- Выплата дивидендов

- Обратный выкуп акции

- Перевод активов со счетов непосредственно лицу

- Участие в различных голосованиях акционеров за право на владение акции

На самом деле, депозитарии отыгрывают очень важную роль в развитии и функционировании фондового рынка.

- Они ускоряют торговлю на бирже, сокращая при этом объём «бумажной» работы при формировании соглашений.

- Депозитарии защищают участников биржи от краж, возможных потерь и порчи ценных документов.

- Они оказывают своевременную поддержку депонентам.

Специализированный депозитарий оказывает своевременные услуги по хранению сертификатов и ценных бумаг. Депозитарием может стать любое юридическое лицо. По условиям депозитарного договора, доходы по ценным бумагам могут на баланс депозитария, а те уже перечисляют перечислять доход нужным депонентам.

Необходимость депозитария

Для начала необходимо пояснить, что депозитарий относится к числу профессиональных участников фондового рынка.

Если брокеры и дилеры в качестве профессиональных участников ответственны непосредственно за совершение самих сделок купли-продажи документов, подтверждающих право на часть совокупного капитала, коими и являются акции и облигации, то деятельность депозитария заключается в ведении их учета.

Вместе с тем, специалисты депозитария ответственны за то, чтобы фиксировать передачу права собственности на эти самые бумаги.

Таким образом, если какое-нибудь лицо решит совершить сделку купли-продажи ценных бумаг, то они должны быть куда-то зачислены. Здесь можно провести аналогию с ситуацией, когда банки ведут учет привлеченных на счета средств.

Подобную деятельность как раз осуществляет так называемый хранитель сертификатов на бумаги, когда на лицевых счетах учитывает права собственности на активы в виде акций и облигаций.

Следует также отметить, что в наш век информационных технологий документы, подтверждающие право на долю в совокупном капитале, в их привычном бумажном виде вытеснил бездокументарный оборот, т.е. все без исключения операции на бирже осуществляются только в электронном виде.

И данный факт косвенно как бы укрепил значение депозитариев, т.е. теперь доказать право собственности на такие документы можно только по записи о них у хранителя сертификатов, так как он ведет их реестр.

При этом в качестве клиента, которому потребуются услуги данного профессионального участника биржевого и внебиржевого рынка могут выступать любое без исключения физическое либо юридическое лицо, которое владеет акциями, либо планирует их приобрести.

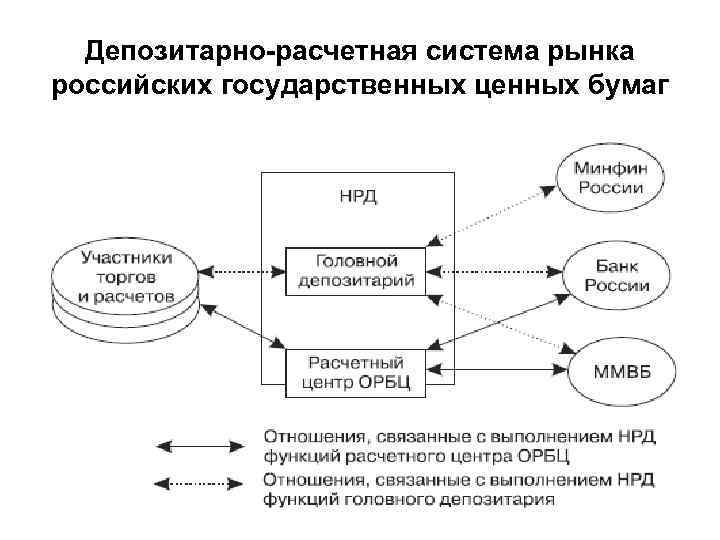

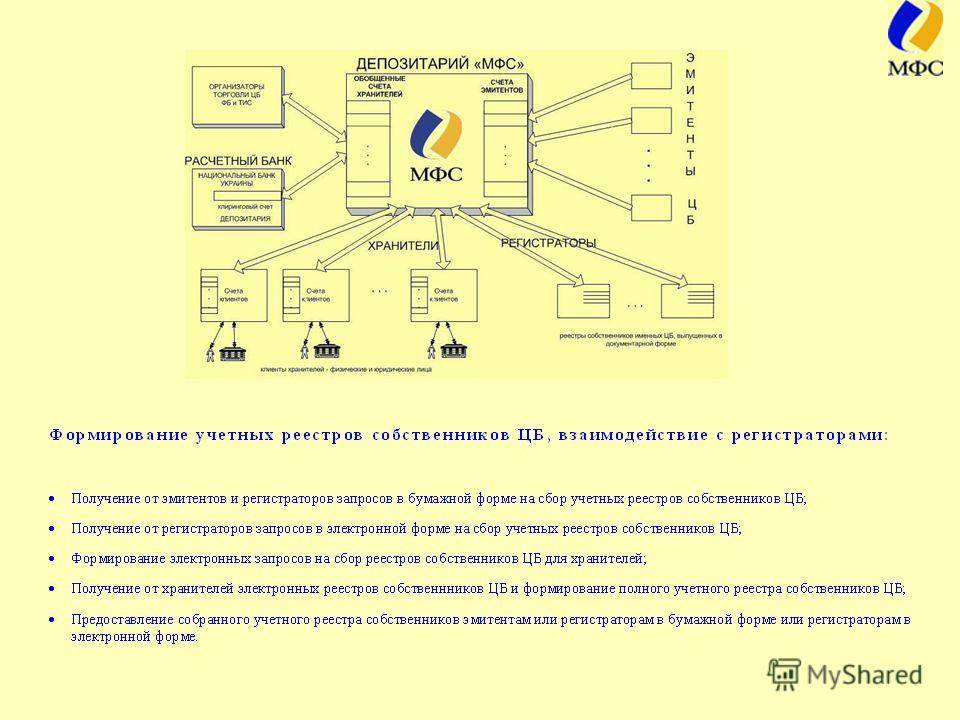

НРД

В схеме организации торгов Московской биржи принимает участие ещё один участник – Национальный расчётный депозитарий. Это «супердепозитарий», обслуживающий всех профессиональных участников на рынке ценных бумаг: отечественные банки, финансовые и брокерские компании. НРД России осуществляет:

- хранение глобальных сертификатов;

- депозитарный учёт всех выпусков ОФЗ (облигаций федерального займа);

- 99% выпусков региональных и корпоративных облигаций и пр.

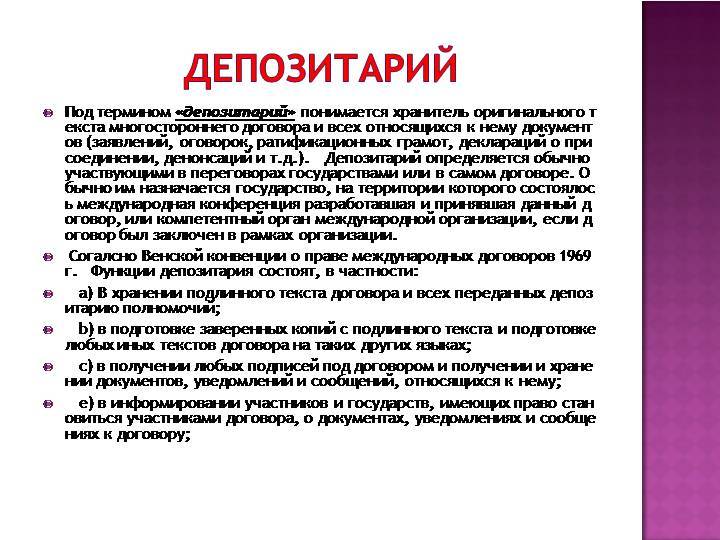

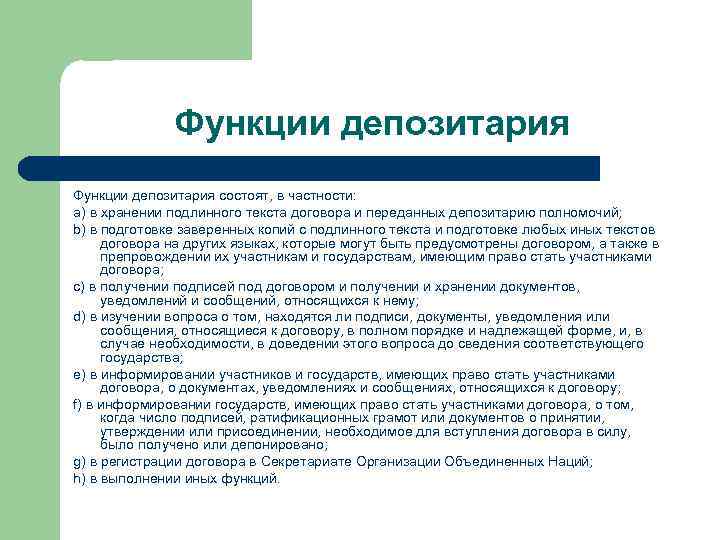

Функции и компетенция депозитария международных договоров.

Поскольку договаривающиеся государства сами устанавливают способы своих взаимоотношений, основным источником права, предоставляющим или ограничивающим, функции депозитария международных договоров, является соглашение между государствами. Нормы международного обычного права, кодифицированные в статьях 76 — 80 Венской конвенции о праве международных договоров 1969 года, определяющие функции депозитария, применяются в тех вопросах, относительно которых в договоре ничего не говорится. В случае включения в сам договор положений, регулирующих функции депозитария, они применяются с момента принятия текста договора (Венская конвенция, ст. 24.4).

В качестве депозитария международного договора могут выступать одно или несколько государств, международная организация, главное исполнительное должностное лицо такой организации (Венская конвенция, ст. 76.1) или любой другой орган. Функции депозитария договора являются международными по своему характеру, и при исполнении своих функций депозитарий обязан действовать беспристрастно (Венская конвенция, ст. 76.2).

Полномочия депозитария международного договора носят преимущественно административный характер. На депозитарий возлагаются обязанности по хранению подлинного текста договора и относящихся к нему документов, таких как подписи, ратификационные грамоты, документы о присоединении, оговорки, уведомления и другие сообщения. В обязанности депозитария входит информирование всех заинтересованных сторон о полученных уведомлениях и сообщениях, относящихся к договору. Депозитарию также поручается передача договоров в ООН для регистрации и опубликования (Венская конвенция, ст. 77.1.g и ст. 80).

Однако функции депозитария международных договоров выходят за рамки чисто механических операций, в его обязанности может включаться контрольная и надзорная деятельность. Так, например, депозитарий, как правило, проверяет находятся ли представленные документы «в полном порядке и надлежащей форме» и выполнены ли условия, необходимые для вступления в договора в силу. Депозитарий также обычно отвечает за сертификацию копий подлинных текстов договоров и подготовку любых переводов, которые могут потребоваться в соответствии с договором. Что касается исправления ошибок в соответствующих документах, то компетенция депозитария международных договоров может распространяться даже на внесение исправлений в текст договора и замену на него содержащего ошибку текста ab initio, если в течение установленного срока авторы договора не выскажут возражений (Венская конвенция, ст. 79.2.a и 79.4). Правила, касающиеся исправления ошибок, также применяются в случае отсутствия соответствия между аутентичными текстами на разных языках.

Вопрос о компетенции депозитария по рассмотрению заявлений, касающихся договора, в частности актов о присоединении и оговорках, является предметом отдельного обсуждения. Например, проверку, находится ли документ в полном порядке и надлежащей форме, не всегда можно отделена от таких самостоятельных вопросов, как допустимость содержания данной оговорки или правоспособности субъекта придерживаться положений договора.

Однако дискреционные полномочия депозитария, как правило, не слишком широкие и ограничены определенными условиями. В соответствии с положениями Венской конвенции, если между государством и депозитарием возникают разногласия относительно выполнения функций последнего, депозитарий обязан довести этот вопрос до сведения других заинтересованных сторон (статья 77.2). Совершенно очевидно, что неприемлемый документ не может вступить в действие с санкции депозитария.

Одним из спорных моментов был вопрос о том, в какой мере получение документа депозитарием может отождествляться с его получением заинтересованными государствами. Превалирующая точка зрения, по-видимому, сводится к тому, что депозитарий международного договора не может считаться общим агентом сторон. Согласно Венской конвенции декларация считается сделанной после ее получения депозитарием; например, согласие государства на обязательность для него договора считается установленным, поскольку оно может быть условием вступления в силу всего договора (Венская конвенция, ст. 24.4, 16 и 78.b). Уведомление не будет считаться полученным государством, для которого оно предназначалось, до тех пор, пока последнее не будет проинформировано депозитарием (Венская конвенция, ст. 78.c).

Хотите знать об инвестициях все?

Подпишитесь на рассылку, чтобы не пропустить самые важные новости и полезные материалы.

Вы успешно подписались на рассылку InvestFuture!

Благодарим вас за оформление подписки! Первое полезное письмо поступит на ваш почтовый ящик в течение недели. Управлять настройками подписки вы можете в личном кабинете.

Порядок реализации прав владельцами депозитарных расписок и обязанности депозитария

Если представляемыми ценными бумагами являются акции, то в депозитарном соглашении необходимо указать порядок голосования по таким акциям с учетом требований законодательства страны банка-депозитария (эмитента депозитарных расписок). Так, российское законодательство устанавливает, что право на участие в общем собрании акционеров по акциям, права в отношении которых удостоверяются иностранными депозитарными расписками, осуществляется лицом, которому открыт счет депо депозитарных программ . Реализация данного права возможна при условии, что владельцы АДР дали указания голосовать определенным образом на общем собрании акционеров и российскому эмитенту предоставлена информация о таких лицах с указанием количества акций, права в отношении которых удостоверяются АДР, принадлежащими каждому из них. Порядок направления владельцами депозитарных расписок указаний депозитарию о порядке голосования и обязательство депозитария обеспечить осуществление права голоса в соответствии с указаниями владельцев депозитарных расписок, а также обязательство по предоставлению владельцам депозитарных расписок итогов голосования определяются в депозитарном соглашении.

Счет депо депозитарных программ — это счет депо, открываемый в российском депозитарии для учета ценных бумаг российского эмитента, составляющих базовый актив для выпуска американских депозитарных расписок.

Если представляемыми ценными бумагами являются, например, американские облигации, на которые выпущены российские депозитарные расписки, то в соглашении также необходимо предусмотреть порядок голосования, поскольку в соответствии с английским и американским правом существует институт общего собрания облигационеров и владельцы облигаций имеют право голоса по определенным вопросам .

Соболев Д. Указ. соч. С. 51.

В депозитарном соглашении закрепляется обязательство депозитария оказывать услуги по реализации владельцами депозитарных расписок не только прав, связанных с участием в голосовании, но и права на получение доходов по представляемым ценным бумагам, а также порядок и условия оказания таких услуг, в том числе срок осуществления выплат, причитающихся владельцам депозитарных расписок по представляемым ценным бумагам.

В программах выпуска АДР банк-депозитарий помимо функций депозитария осуществляет функции держателя реестра, ведет реестры зарегистрированных держателей депозитарных расписок. По российскому законодательству эмитент российских депозитарных расписок (банк-депозитарий) также может вести реестр, причем независимо от числа владельцев депозитарных расписок.

Нельзя не упомянуть такое важное обязательство банка-депозитария, как обязательство предоставлять по требованию владельца депозитарной расписки соответствующее количество представляемых ценных бумаг. Это позволяет исключить из обращения депозитарные расписки, не обеспеченные представляемыми ценными бумагами

Применительно к российским депозитарным распискам данная обязанность депозитария закреплена в ст. 27.5-3 Закона о рынке ценных бумаг и сформулирована как обязательство депозитария обеспечивать соответствие количества представляемых ценных бумаг, учет прав на которые осуществляется на счете, открытом ему как лицу, действующему в интересах других лиц, количеству российских депозитарных расписок, находящихся в обращении.

В депозитарном соглашении устанавливается обязанность депозитария раскрывать информацию о ценных бумагах в объеме, порядке и в сроки, которые предусмотрены законодательством о рынке ценных бумаг страны принадлежности банка-депозитария.

Выплата депозитарию вознаграждения и (или) возмещение расходов, связанных с исполнением им обязанностей, как правило, осуществляются за счет владельцев депозитарных расписок.

Банки как депозитарии фондов

Владимир Знаменский

юрист по корпоративному праву

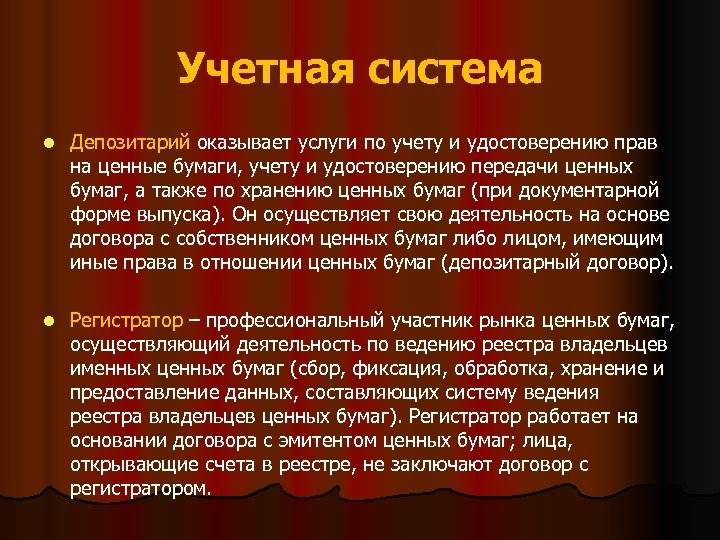

Депозитарием называют профессионального участника рынка ценных бумаг, чья основная функция — учет прав собственности на активы. Проще говоря, депозитарий хранит ваши акции и облигации.

С 2020 года депозитарий также оказывает услуги в отношении цифровых прав. Об этом и других особенностях депозитария я расскажу в статье.

Зачем нужен депозитарий

Суть деятельности депозитария — учет сделок с ценными бумагами. Депозитарий ведет специальные счета, на которых хранятся активы. Такие счета еще называются счетом депо. Депозитарий фиксирует и удостоверяет право собственности на активы как физических, так и юридических лиц.

Деятельность депозитария чем-то напоминает банковскую услугу по хранению денег, только в этом случае вместо денег — ценные бумаги.

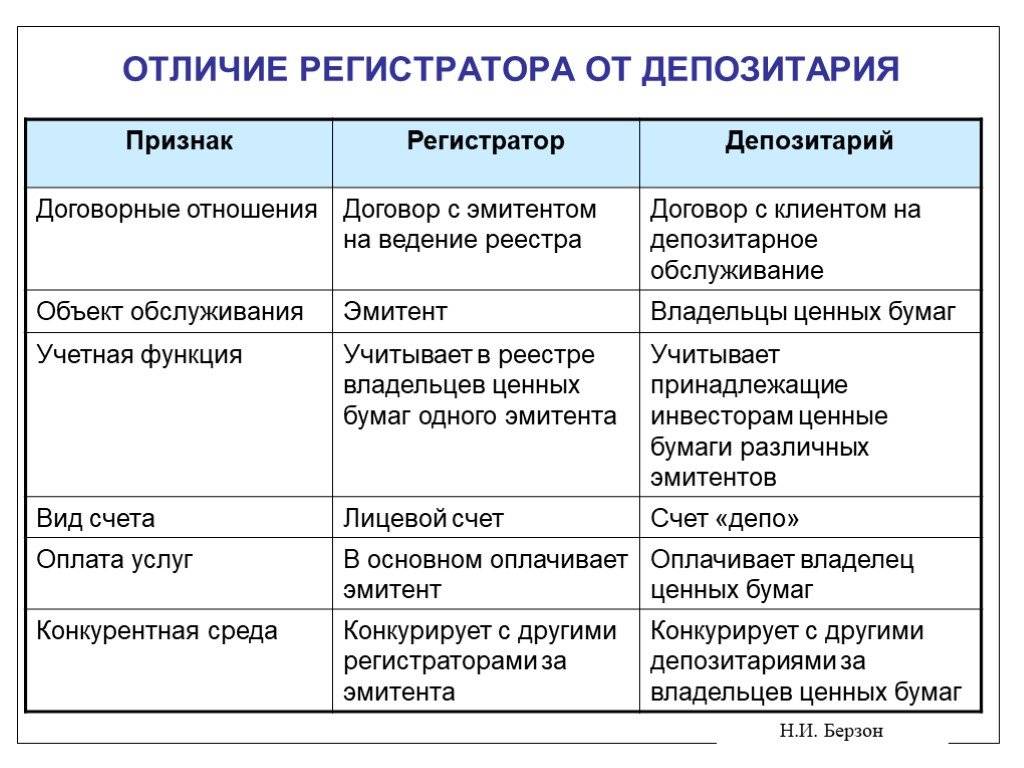

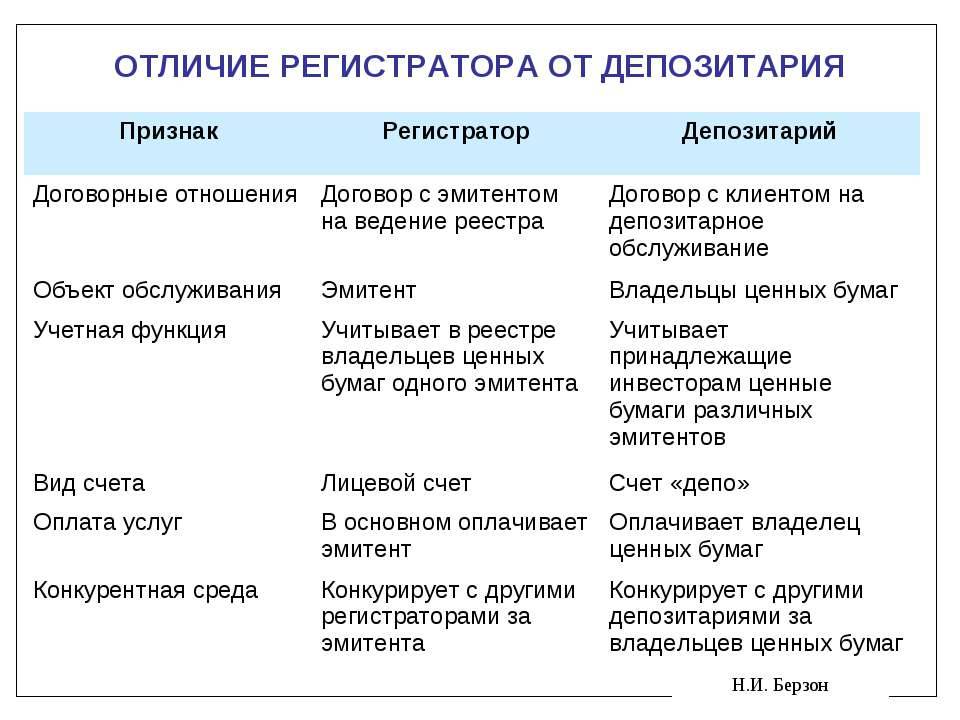

Еще один участник рынка ценных бумаг — регистратор.

Отличие регистратора от депозитария

Регистратор тоже учитывает права на ценные бумаги, но в отличие от депозитария он нацелен на отношения с эмитентом — компаниями, которые выпускают ценные бумаги.

В частности, регистратор предоставляет эмитенту список лиц, имеющих право на участие в общем собрании акционеров или право на получение дивидендов.

Через регистратора также иногда покупаются и продаются акции, но эта процедура, как правило, сложнее и дороже, чем у брокеров и депозитариев. Так, один из регистраторов за продажу акций на сумму 200 000 Р взимает 2500 Р . Если ту же сделку совершить через брокера Тинькофф на тарифе «Инвестор», комиссия составит 600 Р .

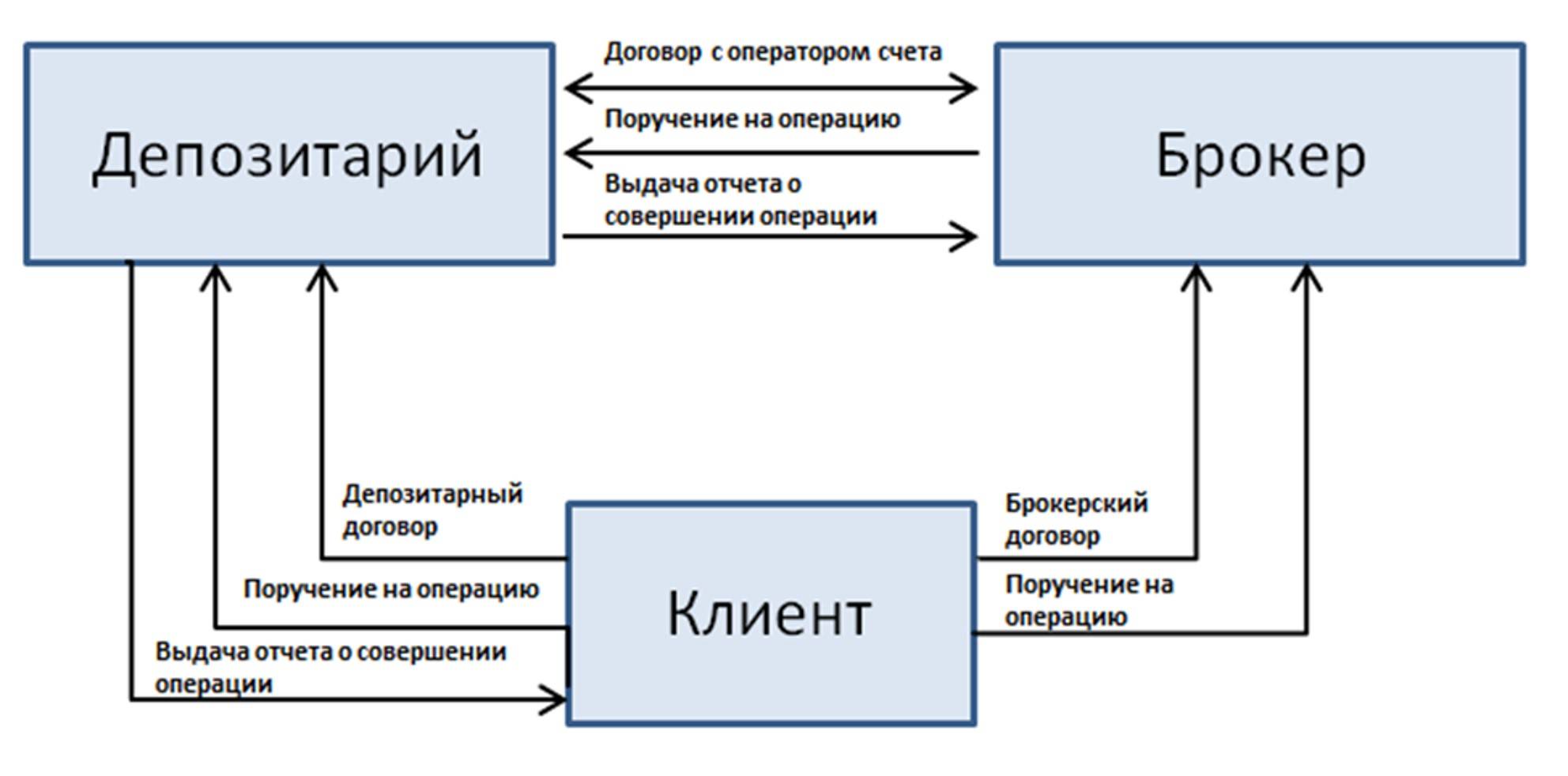

В целом схема хранения ценных бумаг с участием депозитария и регистратора выглядит так:

Виды депозитариев

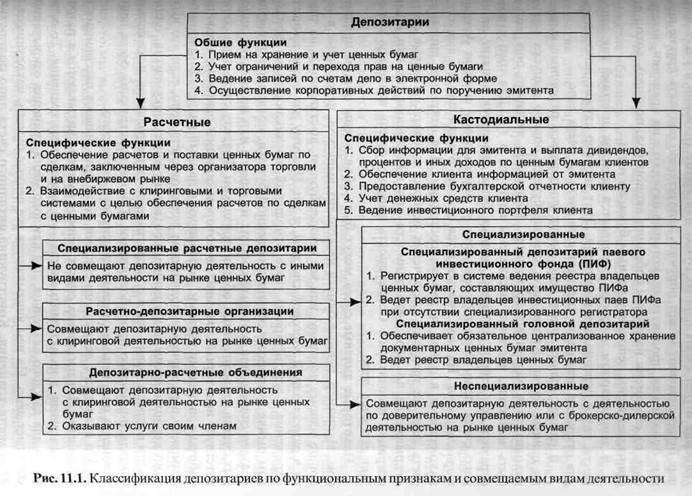

Расчетный депозитарий, или просто депозитарий — участник фондового рынка, который ведет расчеты по сделкам и учет прав инвесторов на ценные бумаги.

Например, Вася покупает на Московской бирже лот акций «Газпрома». При этом его покупка означает продажу этих акций другим инвестором — Петей. Последний перестает быть собственником акций. По результатам сделки депозитарии Васи и Пети отразят операцию в своих реестрах: акции зачислятся на счет Васи и спишутся со счета Пети.

По состоянию на март 2023 года в России действуют 253 депозитария без учета специализированных. Деятельность депозитариев лицензируется Банком России. При этом часто можно встретить, что брокер и депозитарий — одна и та же организация.

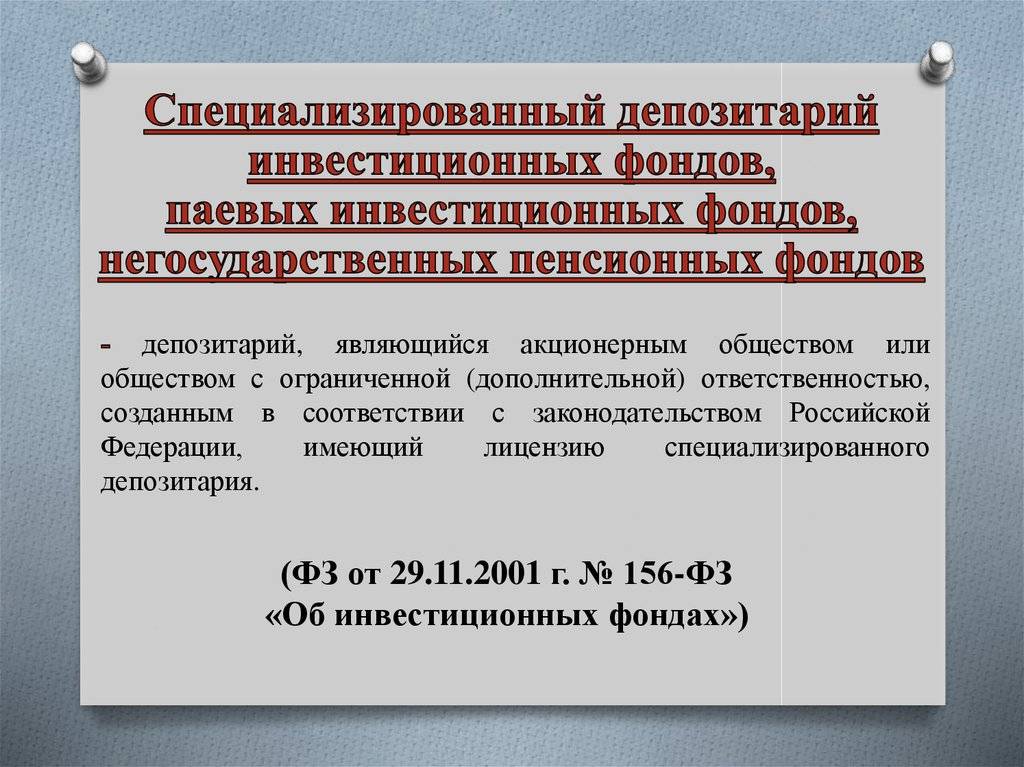

Специализированные депозитарии — учитывают права на имущество, в числе которого могут быть ценные бумаги. В отличие от обычных депозитариев они контролируют участников рынка.

Например, такие депозитарии ведут учет имущества ПИФов, акционерных инвестиционных фондов, негосударственных пенсионных фондов, хранят документы на недвижимость, контролируют эмитентов облигаций с ипотечным покрытием, а также направляют в ЦБ РФ уведомления о нарушениях. По состоянию на март 2023 года в России действует 28 специализированных депозитариев.

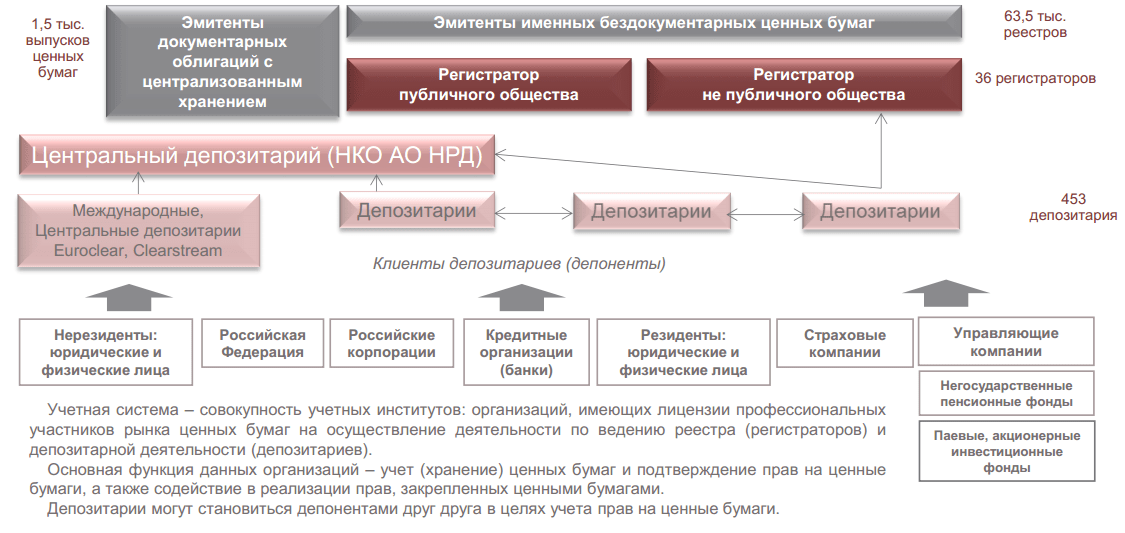

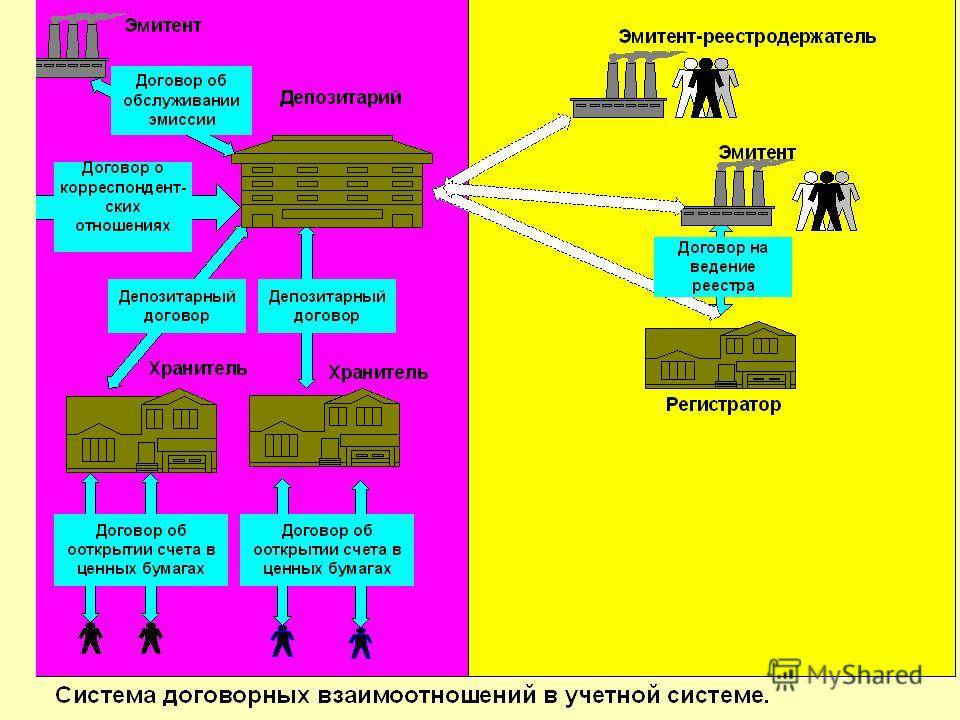

Центральный депозитарий — это центральный узел обработки информации по операциям с ценными бумагами. Он выполняет функцию одного окна для всех депозитариев и регистраторов.

Центральный депозитарий обеспечивает прозрачность операций и минимизирует риски потери ценных бумаг. Как итог — обеспечивает надежность для инвесторов.

В России центральный депозитарий один — Небанковская кредитная организация НКО АО «Национальный расчетный депозитарий».

Центральный депозитарий открывает счет номинального держателя у регистраторов эмитентов. Например, он это делает, когда компания проводит первичное размещение на бирже — IPO.

Что такое счет номинального держателя

Для учета прав на ценные бумаги регистраторы открывают различные типы счетов: счет владельца, счет доверительного управляющего, счет номинального держателя и т. д.

Счет номинального держателя предназначен для «промежуточных» держателей ценных бумаг — как правило, это центральный депозитарий или просто депозитарий. Этот счет служит связующим звеном между регистратором и депозитариями.

Центральный депозитарий в рамках своей базы данных открывает счета другим депозитариям. Последние в свою очередь заводят счета для конечных инвесторов — они еще называются депонентами.

Например, эмитент выпустил 1000 обыкновенных акций, которые торгуются на бирже. Тогда регистратор эмитента открывает счет номинального держателя для центрального депозитария. На этот счет зачисляется 1000 акций.

Допустим, с акциями нашего эмитента работают два депозитария. Они открывают счета у центрального депозитария — по 500 акций каждый.

Депозитарии в свою очередь открывают клиентам счета депо, на которых учитываются права конкретных владельцев ценных бумаг — Васи, Пети, Коли и т. д. Суммарное количество акций у всех владельцев равно 1000 акций.

Благодаря такой цепочке счетов центральный депозитарий имеет возможность получать всю информацию о собственниках ценных бумаг и передавать ее регистраторам эмитентов.

Функции депозитария

Как происходит учет и хранение ценных бумаг. Депозитарий ведет систему учета в виде регистров, которые содержат информацию о депоненте, ценных бумагах и операциях с ними.

Депонент всегда может получить информацию от депозитария о количестве ценных бумаг на его счете. Современные депозитарии предоставляют информацию в личном кабинете, но при желании можно получить подтверждение на бумаге.

Для этого депонент направляет депозитарию поручение о предоставлении информации. Стоимость такой выписки зависит от брокера. Какие-то делают бесплатно, какие-то за плату около 150 Р . Срок получения информации зависит от конкретного депозитария и устанавливается в депозитарном договоре.

Ту же информацию имеет возможность получить и регистратор для дальнейшего предоставления ее эмитенту. Например, это делается в дату дивидендной отсечки для формирования реестра акционеров, которым положена ближайшая дивидендная выплата.

Здесь стоит напомнить про режим торгов Т+2 для акций, торгующихся на бирже. Если реестр закрывается в понедельник, то акционер должен приобрести акцию на торгах в четверг, чтобы попасть в реестр на выплату дивидендов.

Дело в том, что депозитарий передает поручение центральному депозитарию на списание или зачисление акций в день сделки, но исполняется оно на второй рабочий день. Именно на эту дату центральный депозитарий составит список владельцев ценных бумаг и предоставит регистратору. Полное описание этой процедуры приведено в условиях осуществления депозитарной деятельности НКО АО НРД.

Как победить выгорание

Курс для тех, кто много работает и устает. Цена открыта — назначаете ее сами

Выплата дивидендов или купонного дохода. Компания перечисляет денежные средства напрямую в конечный депозитарий или при посредничестве центрального депозитария. Депозитарий распределяет денежные средства по депонентам пропорционально количеству ценных бумаг, которые учитывались на их счетах на дату дивидендной отсечки с учетом правила Т+2 — для акций. Для облигаций с расчетами в рублях действует режим торгов Т+1, а с расчетами в долларах, юанях и евро — также Т+2.

Порядок передачи депозитарием депоненту выплат по ценным бумагам устанавливается депозитарным договором, при этом срок выплаты не может быть больше 7 рабочих дней.

Обратный выкуп акций. Иногда акционерные общества могут выкупать собственные акции у акционеров — это так называемый байбэк. Например, недавно об обратном выкупе объявил «Детский мир», байбэк регулярно проводит «Лукойл». Байбэк может проходить в разных формах: акции может скупать с биржи дочернее общество компании, либо компания выкупает бумаги у акционеров. О последнем пойдет речь в статье.

Такое решение принимается общим собранием акционеров или советом директоров в зависимости от положений устава.

Решение о байбэке должно содержать:

- Информацию о виде и типе приобретаемых акций — обыкновенные или привилегированные.

- Количество приобретаемых акций каждого типа.

- Цену приобретения у акционеров.

- Форму и срок оплаты, а также срок, в течение которого должны поступить заявления акционеров о продаже акций или отзыв таких заявлений.

Заявление о продаже своих бумаг акционер подает соответствующим указанием депозитарию. А тот передает волеизъявление акционера регистратору эмитента. Далее компания перечисляет депозитарию денежные средства за ценные бумаги. Акционер получает деньги, а депозитарий дает распоряжение регистратору о переходе прав на акции к эмитенту.

Участие в голосовании акционеров. Акции могут переходить от одного участника рынка к другому по несколько раз за день. Чтобы определить участников общего собрания акционеров, эмитент просит регистратора подготовить список инвесторов, имеющих такое право на определенную дату. Если акции торгуются на бирже, то учитывается режим торгов Т+2.

Регистратор запрашивает список владельцев ценных бумаг у депозитария. Такой список среди прочего содержит:

- Вид ценных бумаг — акции.

- Категорию ценных бумаг — обыкновенные или привилегированные. Последние могут быть нескольких типов — с разным объемом прав, в том числе касательно размера дивидендов.

- Сведения, позволяющие идентифицировать ценные бумаги.

- Информацию об эмитенте.

- Данные о владельцах ценных бумаг и количестве принадлежащих им ценных бумаг.

Перевод активов при сделках вне биржи. На организованных торгах сделка заключается в результате полного или частичного совпадения заявок на покупку или продажу. При этом подающий заявку, как правило, не знает, кто будет покупателем.

Возможен и другой вариант сделки — передача акций вне биржи. Для этого продавец подает депозитарию поручение на списание ценных бумаг и зачисление их на счет приобретателя.

Для компаний, прошедших IPO и ставших публичными, продажа внебиржевой сделкой — редкий случай. Во-первых , покупателю тяжело найти напрямую продавца. Во-вторых , нет гарантий, как в случае с операциями через лицензированного брокера. В-третьих , цена может быть несправедливой — ведь на бирже огромная ликвидность, много покупателей и продавцов, а значит, спред покупки и продажи маленький.

Внебиржевые сделки чаще проводятся в случае непубличных компаний. Например, в случае небольших акционерных обществ или в рамках венчурных проектов. Так, бизнес-ангел, вложившийся в стартап на ранних стадиях, через несколько лет может зафиксировать свою прибыль, не дожидаясь IPO компании — путем продажи своей доли другому венчурному игроку. И сделает он это внебиржевой сделкой.

Преимущественное право покупки акций. Компании время от времени могут размещать дополнительные акции. Чтобы текущие акционеры имели право защитить свои доли от «размытия», им дается преимущественное право покупки новых выпускаемых акций. Если права на акции учитываются в депозитарии, то чтобы воспользоваться таким правом, акционер дает поручение своему депозитарию.

Сдача ценных бумаг в аренду. В личном кабинете брокера иногда можно увидеть поступление денежных средств за «овернайт». Речь о том, что некоторые называют займом или арендой ценных бумаг. На самом деле, это не то и не другое.

Формально это продажа актива с обязательством в дальнейшем выкупить обратно по заранее определенной цене — «сделка репо». Например, брокер может купить акцию Мосбиржи у инвестора за 165 Р , а продать обратно за 164,99 Р . Таким образом, последний получает доходность 0,5% годовых.

Такая операция позволяет дополнительно зарабатывать инвестору, если он держит бумаги продолжительное время. Депозитарий ведет учет сделок репо.

На овернайт инвестор дает разрешение — обычно галочкой в настройках брокерского счета. Теоретически это опасно для инвестора, так как если брокер вдруг обанкротится в выходные, он не сможет выполнить обязательство по возврату акций.

Период, в течение которого ценные бумаги выбывают из собственности налогоплательщика в связи с исполнением сделок репо, не включается в срок нахождения ценных бумаг в собственности налогоплательщика — согласно п. 2 ст. 219.1 НК РФ. Это означает, что срок владения ценной бумагой не меняется, и льгота на долгосрочное владение для инвестора будет по-прежнему действовать.

Обязанности депозитария

Все профессиональные участники рынка ценных бумаг несут общие обязанности по предоставлению отчетности, соблюдению законодательства, получению лицензии, раскрытию информации и т. д.

Депозитарная деятельность регламентируется ФЗ № 39-ФЗ «О рынке ценных бумаг».

В том числе в обязанности депозитария входят:

- Выполнение поручения депонента по голосованию на общем собрании акционеров — депозитарий передает волеизъявление инвестора регистратору эмитента (ст. 8.9 закона о рынке ценных бумаг).

- Содействие в исполнении прав акционера. Последний может вносить вопросы в повестку общего собрания, выдвигать кандидатов в органы управления эмитента, требовать созыва общего собрания владельцев ценных бумаг, использовать преимущественное право приобретения акций и т. д. (ст. 8.9 закона о рынке ценных бумаг).

- Операции по переходу прав на ценные бумаги, учет их владельцев, ведение реестра операций по счетам — депозитарий обязан хранить и учитывать информацию обо всех операциях с ценными бумагами: кто и когда покупал и продавал, кто владелец акций на определенную дату, кто имеет право голоса на сегодняшний день (ст. 7 закона о рынке ценных бумаг).

- Предоставление информации о ценных бумагах и их владельцах — такую информацию может, например, запросить эмитент для определения лиц, которые имеют право на получение дивидендов ( ст. 8.7-1 закона о рынке ценных бумаг).

- Предоставление информации и материалов, которыми эмитент обязан делиться с владельцем ценных бумаг — например, материалы к собранию акционеров (п. 11 ст. 8.9 закона о рынке ценных бумаг).

- Предоставление отчетов о своей деятельности (Указание Банка России от 04.04.2019 № 5117-У ).

- Внесение записей об обременениях ценных бумаг — например, если акции передаются в залог (п. 11 ст. 8.2 закона о рынке ценных бумаг).

- Хранение и обеспечение сохранности имущества депонентов даже в случае банкротства или лишения лицензии. Имущество депонентов не включается в конкурсную массу при банкротстве. В случае лишения лицензии депозитарий обязан в соответствии с требованиями ЦБ РФ уведомить об этом депонентов и перевести ценные бумаги на счет другого депозитария, которого укажет клиент.

Услуги депозитария

Какими ценными бумагами занимается депозитарий. Депозитарий учитывает права на бумаги, которые были переданы ему на хранение. Обычные депозитарии ведут учет прав на акции и облигации, специальные — на фонды ETF и БПИФ.

Учет прав ведется как в отношении бездокументарных ценных бумаг — которые учитываются в реестрах и не существуют в материальном виде, так и для обездвиженных документарных активов, то есть на физическом носителе.

Стоимость хранения ценных бумаг. Цена за хранение ценных бумаг зависит от конкретного депозитария. Несколько лет назад многие депозитарии брали фиксированную сумму, некоторые в том случае, если были операции по счету. Сейчас зачастую депозитарии хранят ценные бумаги бесплатно.

Во многом это произошло из-за притока частных инвесторов на фондовую биржу. Они обычно совершают сделки на небольшие суммы, и плата депозитарию съедала бы всю выгоду. Например, инвестору невыгодно продать акцию за 1600 Р , заплатив при этом депозитарную комиссию 150 Р .

Брокеры и депозитарии стали конкурировать между собой, улучшая брокерский сервис и предлагая клиентам более простые решения. Чтобы не платить кучу абонентских плат, брокер часто зашивает траты на депозитарные операции в единую комиссию. Например, брокер Тинькофф на тарифе «Инвестор» сделал единую комиссию 0,3% за сделки — но нет ни абонентской платы, ни платы за депозитарий.

Тарифы на депозитарные услуги можно уточнить у конкретного депозитария. Если брокер и депозитарий представляет одна организация, то в момент открытия брокерского счета заключаются два договора — на брокерские и депозитарные услуги. Каждый из этих договоров будет содержать условия и тарифы.

Тариф на депозитарные услуги СбераPDF, 106 КБ

Стоимость депозитарного перевода ценных бумаг. Еще одна услуга депозитария — перевод ценных бумаг со счета на счет. Цена зависит от того, осуществляется ли перевод внутри одного депозитария или между разными.

Так, у ВТБ перевод одного вида ценных бумаг со счета на счет в рамках его депозитария стоит не больше 250 Р . Если российские ценные бумаги переводятся к другому депозитарию, то комиссия ВТБ составит 500 Р . При этом в последнем случае потребуется два поручения — на списание ценных бумаг у первого депозитария и на зачисление у второго.

Такая услуга может потребоваться, если инвестор использует вычет на ИИС типа А и по истечении трех лет при закрытии счета хочет применить ЛДВ — льготу на долгосрочное владение ценными бумагами. Дело в том, что если инвестор возвращал налоговый вычет на взнос, он не может воспользоваться ЛДВ при продаже активов даже после трех лет владения.

Но существует лайфхак: не продавать бумаги перед закрытием ИИС, а перевести их на обычный брокерский счет в рамках того же депозитария. При таком переводе запись о дате покупки ценной бумаги в депозитарии не меняется, поэтому при ее реализации на брокерском счете будет применена ЛДВ. То есть брокер, как налоговый агент, не удержит с положительного финансового результата 13% НДФЛ, как сделал бы это на ИИС типа А. Это подтверждает Минфин.

Как выбрать надежный депозитарий

Выбор депозитария мало чем отличается от выбора брокера. У депозитария должна быть лицензия. Проверить ее наличие можно на сайте Банка России. Можно также проверить отчетность, раскрытие информации и сколько по времени депозитарий осуществляет свою деятельность.

Как сменить депозитарий

Самый простой вариант — продать все ценные бумаги. После этого закрыть счет и перевести деньги к новому брокеру. Затем восстановить позиции путем покупки бумаг через нового брокера — их учет начнет вести новый депозитарий.

Минус такого способа — потеря льготы на долгосрочное владение и необходимость уплаты НДФЛ при положительном финансовом результате.

Если необходимо перейти к другому депозитарию с имеющимся портфелем, то стоит оценить целесообразность и воспользоваться подробной инструкцией.

Чтобы понять, какой вариант выгоднее, нужно рассчитать суммарный размер НДФЛ к уплате и комиссии брокеров. Затем сравнить эти расходы с комиссией за депозитарный перевод. Плата за депозитарный перевод взимается за каждого эмитента, поэтому если в портфеле 20 позиций, то комиссия в ВТБ составит не менее 10 000 Р . В Сбербанке — 8000 Р , или 400 Р за эмитента.

Что в итоге

- Депозитарий — это лицензированный участник организованного рынка, который ведет учет сделок с ценными бумагами и прав собственности на них.

- Центральный депозитарий — связующий узел при получении и предоставлении информации о ценных бумагах, которые торгуются на бирже, а также их владельцах.

- Депозитарий выполняет защитную функцию. Если брокер банкротится, то инвестор не лишается своего портфеля ценных бумаг. Ведь данные о собственнике по-прежнему содержатся в депозитарии. Тогда он просто переводит бумаги к новому депозитарию по указанию клиента.

- Депозитарий помогает инвестору осуществлять права акционера — голосовать, выдвигать кандидатов, участвовать в выкупе акций. Для этого акционер направляет депозитарию поручение.

- Депозитария можно поменять и перейти к другому со всем портфелем. Для этого нужно оценить целесообразность и посчитать расходы.

- Перед выбором депозитария нужно проверить наличие лицензии, репутацию и имущественное положение депозитария.

Источник https://mulino58.ru/depozitarij-i-ego-funkcii

Источник https://journal.tinkoff.ru/guide/depositary/