Лизинговые операции коммерческих банков

Лизинг как особая форма предпринимательской деятельности, широко распространённая за рубежом, в настоящее время получает развитие в России. В странах европейского содружества на долю лизинга приходится до 40% общего объема инвестиций, в экономиках Юго-Восточной Азии – до 80%. В России эта доля не превышает 8,2%. Очевидно, что с учетом достоинств лизинга по сравнению с другими источниками инвестирования его участие в воспроизводственном процессе необходимо повышать. На это нацеливает Программа социально-экономического развития Российской Федерации на среднесрочную перспективу (2010-2013 гг.), которой предусмотрено «использование лизингового механизма в качестве эффективного инструментария взаимодействия государства и бизнеса…». Приоритетность использования лизинга подтверждена его включением в реализацию национальных проектов как гаранта обеспечения инвестициями и контроля за целевым использованием бюджетных средств. Лизинговая деятельность характеризуется высокими темпами роста отрасли, опережающими в последние годы динамику развития основных секторов финансовой системы и экономики страны в целом; усилением конкуренции между лизинговыми компаниями, диверсификацией и расширением сферы их деятельности. Эти и другие тенденции объективно требуют совершенствования организационной структуры управления лизинговыми компаниями как субъектами рынка услуг, приведения ее в соответствие с новыми возможностями и реалиями лизингового бизнеса.

При активном внедрении лизинг, в силу присущих ему возможностей, может быть мощным импульсом технического перевооружения производства, структурной перестройки российской экономики, насыщения рынка высококачественными товарами. На сегодняшний день лизинговый бизнес — один из сложнейших видов предпринимательской деятельности. В нём задействованы арендные отношения, элементы кредитного финансирования под залог, расчеты по долговым обязательствам и другие финансовые механизмы. Лизинговую компанию отличает большое количество аналитических служб, сильное маркетинговое и юридическое обеспечение. Постоянное взаимодействие с банковскими учреждениями, страховыми компаниями и властными региональными структурами.

Актуальность развития лизинга в России, включая формирование лизингового рынка, обусловлена прежде всего неблагоприятным состоянием парка оборудования: значителен удельный вес морально устаревшего оборудования, низка эффективность его использования, нет обеспеченности запасными частями и т. д. Одним из вариантов решения этих проблем может быть лизинг, который объединяет все элементы внешнеторговых, кредитных и инвестиционных операций.

30 стр., 14946 слов

Лизинг как инвестиционная деятельность

. дипломной работы является определение сущности лизинга как эффективного метода инвестирования в экономику России. Исходя из поставленной цели, необходимо решить Изучить теоретические основы лизинга Раскрыть сущность лизинга, как инвестиционной деятельности. Выявить проблемы и перспективы развития лизинга .

Выбранная мной тема очень актуальна. Проблема поступления новых инвестиций в реальный сектор экономики на сегодняшний день стоит очень остро. Одним их выходов из создавшегося положения — в широком применении новых финансовых инструментов производственного инвестирования, является лизинг.

Предметом исследования является особенность лизинговых операций коммерческих банков; объектом – ЗАО «Райффайзен Лизинг Аваль».

При проведении анализа были применены такие приемы и методы как горизонтальный анализ вертикальный анализ, сравнительный анализ.

В соответствии с целью дипломной работы были выдвинуты следующие гипотезы исследования:

1) Одним из критериев эффективности предпринимательской деятельности является лизинговые операции.

2) На сегодняшний день лизинговый бизнес — один из сложнейших видов предпринимательской деятельности.

Целью данной работы является выявление, систематизация и анализ лизинговых операций ЗАО «Райффайзен Лизинг Аваль».

Основными задачами в работе является:

- раскрытие сущности лизинга

- анализ лизинга в ЗАО «Райффайзен Лизинг Аваль».

В кризисной ситуации, сложившейся в экономике страны, необходим поиск нетрадиционных методов обновления материальной базы и ускоренной модернизации основных фондов предприятий различных форм собственности, оживления инвестиционной сферы.

Одно из наиболее эффективных и удобных методов обновления материальной базы и модернизации основных фондов предприятий различных форм собственности является лизинг. Лизинг получил в последние десятилетия, особенно за рубежом, широкое распространение и признанный в странах Западной Европы и США как один из наиболее эффективных методов инвестирования средств в оборудование. [4]

В русском языке нет точного аналога термина «лизинг». И его любое определение не является исчерпывающим и не может учесть всех форм проявления этого гибкого кредитного инструмента. В широком значении под лизингом следует понимать весь комплекс имущественных отношений, возникающих с передачей предмета лизинга во временное пользование на основе его приобретения и последующей сдачи в аренду.

Лизинг как своеобразная форма арендных отношений (финансовая аренда) — перспективный финансовый инструмент в деятельности предпринимательских структур. Для многих российских предпринимателей проблема перехода на выпуск конкурентоспособной на мировом рынке продукции может быть решена именно через лизинг.

Лизинг определяется как вид предпринимательской деятельности, направленной на инвестирование временно свободных средств в имущество, предоставляемое по договору физическим или юридическим лицам на определенный срок.

Основными участниками лизинговой деятельности являются:[4]

Лизингодатель — субъект лизинговой сделки, являющийся собственником имущества, предоставляемого в пользование на условиях лизингового соглашения.

Лизингополучатель — пользователь имущества, являющегося объектом лизингового соглашения.

Лизингодатель, предоставляя лизингополучателю элементы основного капитала на установленный договором срок и за определенную плату, по существу реализует принципы срочности, возвратности и платности, присущие кредитной сделке. Но, с другой стороны, и лизингодатель, и лизингополучатель оперируют с капиталом не в денежной, а в производственной форме, что сближает лизинг с инвестированием и резко поднимает его народнохозяйственную значимость.

5 стр., 2271 слов

Банковский лизинг

. предметом договора лизинга нередко служат самолеты, суда, буровые вышки. Компании по эксплуатации лизинговых предприятий получают при этом возможность для коммерческой деятельности при отсутствии начального капитала. Выкуп у лизингодателя . виде арендных платежей с учетом банковской ставки. Другим видом лизинга является оперативный лизинг. При оперативном лизинге срок аренды значительно короче срока .

Временным положением определено, что объектом лизинга может быть любое движимое и недвижимое имущество, относящееся по действующей классификации к основным средствам, кроме имущества, запрещенного к свободному обращению на рынке.

По своей юридической форме лизинговая сделка является своеобразным видом долгосрочной аренды инвестиционных ценностей.

Четкое определение лизинговой операции имеет важное практическое значение, так как при несоблюдении установленных законом правил ее оформления она не может быть признана лизинговой сделкой, что чревато для участников операции рядом неблагоприятных финансовых последствий.

На российском рынке стали применяться различные виды лизинга. К регулируемым Федеральным законом «О Финансовой аренде (лизинге)» от 29 января 2002 г. N 10-ФЗ «О лизинге» [2], основным видам лизинга относятся финансовый лизинг, возвратный лизинг и оперативный лизинг.

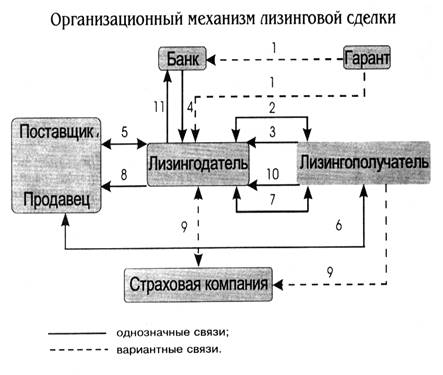

В соответствии со статьёй 4 Федерального закона «О лизинге» субъектами (участниками) классического лизинга являются три основных лица: лизингодатель, лизингополучатель и производитель (продавец) предмета лизинга, однако нередко в лизинговых сделках дополнительно участвуют — инвестор, страховая компания и гарант — поручитель (смотри рис. 1.):

Рис. 1 — Организационный механизм лизинговой сделки: 1 – предоставление гарантии кредитору (банку), лизингодателю; 2 – подписание лизингового договора; 3 – заявка на оборудование; 4 – банковская ссуда; 5 – договор купли – продажи предмета лизинга; 6 – постановка предмета лизинга; 7 – акт приёмки предмета лизинга; 8 – оплата поставки; 9 – договор о страховании предмета лизинга; 10- лизинговые платежи; 11- возврат ссуды и выплата процентов.

Различают следующие основные виды лизинга:

Под финансовым лизингом понимается такой вид лизинга, при котором лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать лизингополучателю данное имущество в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование. При этом срок, на который предмет лизинга передается лизингополучателю, соизмерим по продолжительности со сроком полной амортизации предмета лизинга или превышает его. Предмет лизинга переходит в собственность лизингополучателя по истечение срока действия договора лизинга или до его истечения при условии выплаты лизингополучателем полной суммы, предусмотренной договором лизинга, если иное не предусмотрено договором лизинга. Исходя из этой формулировки, финансовый лизинг характеризуется следующими основными чертами:[12]

- лизингодатель закупает имущество для последующей передачи его в лизинг не на свой страх и риск, а по указанию лизингополучателя;

- кроме лизингодателя и лизингополучателя в сделке участвует третья сторона- продавец объекта сделки;

- продолжительным периодом лизингового договора, соизмеримым со сроком амортизации или превышающим его;

- невозможность завершения договора и перехода права собственности до выплаты лизингополучателем полной суммы.

Из определения следует, что нельзя в договоре устанавливать срок лизинга, по продолжительности меньший периода амортизации, как это делается везде за рубежом, да и у нас в России. Например, в США для того, чтобы сделка удовлетворяла условиям финансового лизинга, в числе прочих предусматриваются два норматива: период лизинга не превышает 80 % срока службы оборудования, в конце срока лизинга оборудование должно иметь оценочную стоимость не менее 20 % от его первоначальной стоимости.[12]

9 стр., 4258 слов

Лизинг на предприятии

. лизингодатель. Кроме этих услуг, по желанию лизингополучателя лизингодатель может взять на себя обязанности по подготовке квалифицированного персонала, маркетинга, поставке сырья и др. Основными видами лизинга, . отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретение предмета лизинга». Предметом, Субъектами лизингодатель — физическое или юридическое лицо, которое за .

Законодательство предусматривает финансовую аренду оборудования (лизинг) как единственный вид. Но современный рынок лизинговых услуг характеризуется многообразием форм, моделей контрактов и юридических норм, регулирующих лизинговые операции. На практике чаще всего применяются следующие виды лизинга: [13]

Возвратный лизинг представляет собой разновидность финансового лизинга, при котором продавец (поставщик) предмета лизинга единовременно выступает и как лизингополучатель. Т.о., возвратный лизинг предполагает наличие системы взаимосвязанных соглашений, при которой предприятие-собственник движимого или недвижимого имущества продает эту собственность лизинговой компании с одновременным оформлением договора о долгосрочной аренде бывшей своей собственности на условиях лизинга.

Возвратный лизинг выступает в данном случае, как альтернатива залоговой операции. Продавец собственности — лизингополучатель, немедленно получает в свое распоряжение от покупателя взаимно согласованную сумму сделки купли-продажи, а покупатель продолжает участвовать в этой операции, но уже в качестве лизингодателя.

В отечественной практике возвратный лизинг необходим, прежде всего, для тех хозяйствующих объектов, которым срочно требуются значительные объемы оборотных средств. Для предприятия, владевшего ранее этой собственностью, важно, став лизингополучателем, продолжать пользоваться своей прежней собственностью на годовых условиях лизинга. В финансовом отношении это напоминает заемную операцию, при которой расчеты производятся по согласованному графику лизинговых платежей. В случае же предоставления займа под залог финансовая компания рассчитывала бы на получение серии равновеликих платежей, достаточных как для погашения займа, так и для получения заимодавцем обусловленной ставки за инвестированную сумму.

Важным преимуществом возвратного лизинга является использование уже находящегося в эксплуатации оборудования в качестве источника финансирования строящихся новых объектов с вытекающей из этого возможностью использовать налоговые льготы ,предоставляемые для участников лизинговых операций. Возвратный лизинг дает возможность рефинансировать капитальные вложения с меньшими затратами, чем при привлечении банковских ссуд, особенно, если платежеспособность предприятия ставится кредитующими организациями под сомнение из-за неблагоприятного соотношения величин его уставного капитала и заемных фондов. Вместе с тем при проектировании сделки возвратного лизинга необходимо учитывать, как отнесутся к ней кредиторы предприятия –продавца имущества.[10]

61 стр., 30202 слов

Сравнительная оценка эффективности использования финансового .

. и нужное оборудование; другая сторона – гарантию возврата кредита, так как объект лизинга является собственностью лизингодателя или банка, финансирующего лизинговую операцию, до поступления последнего платежа [13, c.135]. Выбранная тема дипломной работы .

Оперативный лизинг предполагает, что лизингодатель закупает на свой страх и риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование. Срок, на который передается в лизинг, устанавливается на основании договора лизинга. По истечение срока действия и при выполнении выплаты лизингополучателем полной суммы, предусмотренной договором, предмет лизинга возвращается лизингодателю, при этом лизингополучатель не имеет права требовать перехода права собственности на предмет лизинга. При оперативном лизинге некий предмет может быть передан неоднократно в течение полного срока его амортизации. Причем необходимо обратить внимание на то, лизингополучатель не имеет права требовать перехода права собственности на предмет лизинга.[8]

При оперативном лизинге расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в лизинг объектов, не покрываются лизинговыми платежами в течение одного лизингового договора. Причем риск правильности приобретения имущества, риск порчи или утери объекта лежит в основном на лизингодателе. Ставка лизинговых платежей обычно выше, чем при финансовом лизинге, из-за отсутствия гарантии окупаемости затрат.

Ранее операции, связанные с оперативным лизингом, не имели тех преимуществ, которые предоставлялись участникам сделок по финансовому лизингу. На оперативный лизинг не распространялось действие «Временного положения о лизинге», утвержденное постановлением Правительства РФ от 29.06.95 № 633.

К основным формам лизинга относится внутренний и международный лизинг. При осуществление внутреннего лизинга лизингодатель, лизингополучатель и продавец (поставщик) не является резидентом, что очень часто встречается у нас на практике, то сделка не может быть отнесена к внутреннему лизингу. Тогда ее необходимо причислить к сделке по международному лизингу. Однако в Законе говорится, что «при осуществлении международного лизинга лизингодатель или лизингополучатель является нерезидентом Российской Федерации». Это означает, что поставщик (продавец) не рассматривается в Законе как субъект международного лизинга.

В Законе регулируются и отношения сублизинга, возникающие в связи с переуступкой прав пользования предметом лизинга третьему лицу. Как показывает опыт, девять из десяти руководителей производственных, строительных, транспортных организаций, представляя на рассмотрение инвестиционно-лизинговые проекты технического перевооружения, просят содействия в организации поставки оборудования по международному лизингу. Однако сделки по международному лизингу сопряжены с определенными сложностями таможенного прохождения, налогообложения, бухгалтерского учета и отчетности, документирования сделки, гарантийного обеспечения, администрирования, лицензирования и др.

При международном сублизинге западные лизинговые компании на основе соответствующих соглашений сдают в лизинг оборудование российским лизинговым компаниям, которые в свою очередь передают его в сублизинг конечным потребителям — российским предприятиям. Западные лизинговые компании имеют доступ к недорогим, по российским меркам, заемным ресурсам, предоставляемым западными банками, страховыми и инвестиционными компаниями. Однако для того, чтобы установить эффективное взаимодействие между российскими и западными лизинговыми компаниями по поводу заключения договоров сублизинга, необходимо иметь ясность и четкое понимание по следующим вопросам:[4]

44 стр., 21956 слов

«Совершенствование лизинговой деятельности коммерческого банка» .

. лизинговых сделок; осуществить анализ лизинговой инфраструктуры АО «Сбербанк Лизинг»; осуществить оценку эффективности лизинговых . имущества по лизинговой схеме покупатели экономят на налогах: лизинговый . договора лизинга, в том числе приобретением предмета лизинга». . развития рынка лизинга в России [15, с. 63] Показатели 2009 г. 2010 г. 2011 г. 2012 г. 2013 г. 2014 г. 2015 г. Объем нового бизнеса, .

- каковы экономические интересы лизингодателя, лизингополучателя, лизингополучателя при сублизинге,

- какими соглашениями, договорами оформляется сделка,

- на чьем балансе будет находиться сдаваемое в лизинг оборудование,

- каков порядок бухгалтерского учета и отчетности,

- каков состав и размер налогов у лизингодателя, лизингополучателя, лизингополучателя при сублизинге,

- как определить состав и размер лизинговых и сублизинговых платежей, направления денежных потоков,

- каков механизм амортизации при сублизинге,

- кто должен получать лицензию на право осуществления лизинговой деятельности при операциях сублизинга,

- как разработать схемы финансирования и предоставления гарантий при операциях сублизинга.

На ряд поставленных вопросов можно найти ответ в Законе. В нем разъяснена сама схема сублизинга. Отмечено, что «при сублизинге лицо, осуществляющее сублизинг, принимает предмет лизинга у лизингодателя по договору лизинга и передает его во временное пользование лизингополучателю по договору сублизинга».

Вместе с тем, если рассматривать схему сублизинга, то в Законе прямо не сказано, кому должен платить лизинговые платежи лизингополучатель. Под адресатом можно понимать и лизингодателя, и сублизитнгодателя. Не исключено, что много заинтересованные лица, и, прежде всего налоговые органы, могут понять под третьим лицом в этой сделке сублизингодателя. Однако лизингополучатель даже при всем желании не может направить лизингодателю лизинговые платежи, поскольку не заключал с ним соответствующего договора. Закон не требует заключения такого договора. Сказано только, что « в том случае, если осуществляется передача предмета лизинга в сублизинг, обязательным является согласие лизингодателя в письменной форме». [5]

Отличительной особенностью международного сублизинга, согласно Закону, является перемещение предмета лизинга через таможенную границу РФ только на срок действия договора сублизинга. Отмечено, что международный сублизинг является разновидностью международного лизинга, регулируемого Законом. Это означает, что при так называемом импортном сублизинге сублизингодатель должен быть нерезидентом. Такое требование резко сужает возможности применения операций сублизинга. Заинтересованность российских предприятий в схемах сублизинга чаще всего объяснялась возможностью российской лизинговой компании выступить в качестве судлизингодателя, а не резидента – в качестве лизингодателя. В таком случае сублизингодатель проплачивает все налоги, которые при обычной схеме лизинга могут лечь на лизингодателя (например, таможенные платежи, НДС, налог на имущество, если оно на балансе сублизингодателя, налог на доход).

В мировой практике достаточно давно используется так называемый лизинг с участием множества сторон, или левереж-лизинг. Он используется при финансировании сложных, крупно монтажных объектов, когда лизингодатель использует предмет лизинга в качестве залогового обеспечения для привлечения средств других участников лизинговой сделки. У нас в России эту форму лизинга только начинают применять. Среди перечисленных в Законе видов лизинга левереж-лизинг не упоминается. Вместе с тем предложенная выше норма позволяет лизингодателю использовать переданное в лизинг имущество в качестве залога и тем самым строить более сложные схемы финансирования и предоставления гарантий.

14 стр., 6991 слов

Договор финансовой аренды (лизинг)

. закона «О финансовой аренде (лизинге)» договор лизинга — договор, в соответствии с которым арендодатель (далее — лизингодатель) обязуется приобрести в собственность указанное арендатором (далее — лизингополучатель) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату .

Подводя итог, можно отметить, что финансовая аренда (лизинг) является более доступным, эффективным и гибким методом привлечения ресурсов по сравнению с банковским кредитом, что достигается за счет эффективного применения норм действующего законодательства. Многие лизингополучатели отмечают, что лизинг существенно удешевляет обновление основных средств и во многих случаях является единственно возможным способом расширения бизнеса.

ЗАО «Райффайзен Лизинг Аваль» входит в австрийскую банковскую группу «Райффайзен» со 150 летней историей и европейскими традициями, проверенными годами. Деятельность компании направлена на предоставление высококачественных услуг и установление долгосрочного взаимовыгодного партнерства.

ЗАО «Райффайзен Лизинг Аваль» — универсальная лизинговая компания, оказывающая российским предприятиям услуги по передаче в финансовый лизинг производственного технологического оборудования, техники и автотранспорта. Начало деятельности — август 2006. Акционеры: 60% — Райффайзен Банк Аваль, 40% — RaiffeisenLeasingInternational.

Клиентами компании могут быть юридические лица и частные предприниматели, имеющие стабильное финансовое положение и постоянный источник доходов. Клиенты компании могут получить в финансовый лизинг различное оборудование и технику, классифицируемые как основные фонды. Приоритетными направлениями развития лизинга являются: оборудование, техника, транспорт.

Адрес в Уфе: Октября пр., 132/3 Телефон(ы): (347) 279-87-89.

При проведении лизинговых операций ЗАО «Райффайзен Лизинг Аваль» руководствуется следующими принципами:

2. добровольность отношений;

3. договорные отношения;

4. нерасторжимость договора при смене собственника имущества;

5. целенаправленность и конкретность;

7. обособление права пользования имуществом от собственника;

9. возвратность имущества;

10. право выкупа имущества лизингополучателем.

1. Инновационность лизинга состоит в основных его качественных отличиях от кредитных операций банка. В соответствии с действующим законодательством, нормативно-правовыми актами НБУ и внутрибанковскими положениями, а также обычаями делового оборота к наиболее существенным преимуществам использования лизинга в сравнении с кредитом можно отнести следующие:

- при финансовом лизинге переговоры с производителями и поставщиками, оформление договоров купли-продажи, регистрацию имущества производит лизингодатель, что сокращает временные и материальные затраты лизингополучателя, упрощает процедуру получения оборудования;

- получение кредита под закупку оборудования может быть сопряжено с повышенными по сравнению с лизингом требованиями по обеспечению сделки (необходимость банковской гарантии, поручительства, залога или других способов обеспечения исполнения обязательств предприятия перед кредитором).

16 стр., 7905 слов

Развитие международного лизинга: сущность и виды лизинговых операций

В лизинге же, напротив, в качестве предмета залога может выступать оборудование, предоставляемое в лизинг;

- участники лизинговой сделки имеют возможность применять механизм ускоренного начисления амортизации имущества. Предмет лизинга учитывается на балансе лизингодателя или лизингополучателя по взаимному соглашению. В первом случае амортизационные отчисления входят в лизинговые платежи, во втором достигается экономия на отчислениях предприятия при уплате налога на имущество, налогооблагаемой базой, для которого при ускоренной амортизации становится быстро уменьшаемая остаточная стоимость имущества;

- При кредите предприятие учитывает приобретенное оборудование на собственном балансе, и не допускается его ускоренная амортизация, что замедляет процесс инвестирования денежных средств в основные производственные фонды;

- при прочих равных условиях лизинговая сделка заключается на более длительный срок в отличие от договора о предоставлении кредита, что позволяет уменьшить регулярные выплаты платежей и тем самым увеличить оборотные средства предприятия. При этом сохраняется кредитная линия в банке (если она существует), уменьшается зависимость от обычных источников финансирования;

- в отличие от кредита, когда оборудование приобретается сразу после получения кредитных средств, при лизинге обычно существует возможность выбора: выкупить объект лизинга, продлить договор или привлечь новое современное оборудование;

- при лизинге по согласованию с лизинговой компанией возможно гарантийное и последующее сервисное обслуживание оборудования поставщиком или лизингодателем.

2. Проведение лизинговых операций заключается в соблюдении принципа добровольности, т.е. лизинговые отношения совершаются по собственному желанию субъектов лизинга, без принуждения.

В условиях рыночной экономики возникает объективная потребность во взаимодействии между собой различных субъектов хозяйственного оборота: поставщиков, потребителей, партнеров, посредников, страховщиков и т.д. Это взаимодействие осуществляется, как правило, в форме сделок.

3. Сделками признаются действия граждан и юридических лиц, направленные на установление, изменение или прекращение прав и обязанностей. Каждый участник сделки принимает на себя определенные обязательства и получает определенные права. Эти права и обязательства сторон закрепляются в договоре. Договор есть соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей. В договоре закрепляются предмет договоренности, взаимные права и обязанности лиц, последствия нарушения договора.

4. Принцип нерасторжимости договора при смене собственника имущества, заключается в том, что во время действия договора лизинга может произойти продажа предмета лизинга другому лизингодателю, при этом пользование имуществом сохраняется за первоначальным лизингополучателем.

16 стр., 7865 слов

Лизинг как капиталосберегающие формы финансирования на предприятии

. оборудования (имущества), которое обеспечивает производство высококачественных товаров и развитие эффективной сферы услуг. Лизинговый процесс осуществляется, как правило, в три этапа. Сначала проводится подготовительная работа по заключению юридических соглашений (договоров). Этому .

5. Принцип целенаправленности и конкретности основан на обязательном достижении конкретных хозяйственных целей, решении социально-экономических задач, оговоренных сторонами лизингового соглашения и определенных в договоре лизинга.

6. Принцип платности заключается в том, что лизингополучатель вносит определенную плату за пользование объектом лизинга. Лизинговые платежи включают:

- сумму, которая возмещает полную стоимость лизингового имущества;

- сумму, которая оплачивается лизингодателю как процент за предоставленный кредит для приобретения имущества по договору лизинга;

- комиссионное вознаграждение лизингодателю;

- сумму страховых платежей по договору страхования объекта лизинга;

- другие затраты лизингодателя, предусмотренные договором лизинга.

7. Принцип обособления права пользования имуществом от собственника – при лизинге собственность на предмет аренды сохраняется за лизингодателем, а клиент приобретает его лишь во временное пользование, т.е. право пользования имуществом отделяется от права владения им. По окончанию сделки лизинговое имущество может быть выкуплено клиентом по остаточной стоимости.

8. Принцип срочности – выплата стоимости имущества в течение определенного периода лизингования.

9. Возвратность имущества – принцип, согласно которому предмет лизинга по окончании срока действия договора лизинга должен быть возвращен лизингодателю.

10. Или в другом случае, если это оговорено в договоре лизинга, лизинговое имущество может быть выкуплено лизингополучателем у лизингодателя по остаточной стоимости.

Как и в любой сложной финансовой сделке, в лизинговой операции с участием ЗАО «Райффайзен Лизинг Аваль» модно выделить три основных этапа:

1. подготовка и обоснование;

2. юридическое оформление;

На первом предварительном этапе осуществляется подготовительная работа, предшествующая заключению ряда юридических договоров, проведение которой обусловлено сложным характером многосторонних отношений при лизинге, необходимостью подробного изучения всех условий и особенностей каждой сделки; решается вопрос об источниках финансирования сделки. На данном этапе оформляются заявки будущего лизингополучателя, готовятся заключения о финансовом состоянии потенциального лизингополучателя и рассчитывается эффективность лизингового проекта.

Важную роль в подготовительном этапе играет изучение лизингового рынка, его основных тенденций, выявление спроса на определенные виды оборудования. При этом во внимание принимаются различные факторы: колебание рыночных цен на то или иное оборудование, пользующееся спросом, цены и тарифы на другие сопутствующие лизингу услуги (ремонт, техническое обслуживание), изменение транспортных тарифов и т.д.

Общей целью предварительной работы является поиск лизингодателем потенциальных клиентов, заинтересованных в лизинге. Вместе с тем инициатива в заключении лизинговых сделок, как правило, исходит от будущего лизингополучателя, который самостоятельно находит располагающего необходимым имуществом поставщика или обращается с просьбой помочь в поиске поставщика к банку.

Все дальнейшие взаимоотношения между сторонами строятся на основе заявления — ходатайства, подаваемого лизингодателю будущим пользователем.

Заявление составляется в произвольной форме, но оно обязательно должно содержать техническое описание необходимого оборудования, его экономические параметры, наименование и реквизиты располагающего им поставщика.

Одновременно с заявлением потенциальный лизингополучатель представляет банку юридически заверенную копию своего устава и всю необходимую информацию о своем экономическом положении и перспективах развития по форме и в сроки, установленные лизингодателем. В стандартный набор документов также входят бухгалтерский баланс за последний год или (и) квартал, экономическое обоснование и анализ эффективности сделки. При необходимости по требованию банка предоставление этой информации, а также данных об эксплуатации оборудования может быть неоднократным. В случае каких-либо изменений своего юридического или финансового состояния лизингополучатель обязан известить об этом лизингодателя. Также к стандартному набору документов, подаваемых потенциальным лизингополучателем, прилагается анкета, заполняемая предприятием-юридическим лицом.

В свою очередь банк с целью обезопасить себя на случай невыполнения лизингополучателем платежных обязательств производит оценку экономической деятельности клиента с точки зрения его платежеспособности.

Кроме того, лизингодателю требуется провести анализ лизингового проекта с тем, чтобы выявить возможность сдачи имущества повторно в аренду (в случае заключения договора оперативного лизинга) или его продажи в случае досрочного расторжения лизингового соглашения по вине лизингополучателя.

Оценка платежеспособности лизингополучателя производится по общей схеме, принятой для анализа банком кредитоспособности своих клиентов.

Однако, поскольку лизинговая операция в классическом варианте носит долгосрочный характер, лизингодателя должно интересовать не только текущее финансовое положение лизингополучателя, сколько его способность выполнять все платежные обязательства в перспективный период, соответствующий сроку лизингового соглашения. Необходимо также оценивать общую конъюнктуру рынка, место и перспективы данного предприятия в рыночной конкуренции. На основании этого аналитическим отделом банка подготавливается заключение о платежеспособности лизингополучателя и рекомендации по установлению с ним лизинговых отношений. Если заключаемая сделка связана с большой долей риска, то банк может требовать от лизингополучателя предоставления ему необходимых гарантий.

Приняв положительное решение о вступлении в лизинговую сделку, банк на основании заявления лизингополучателя направляет заказ-наряд поставщику. В нем наряду с юридическим адресом и банковскими реквизитами лизингополучателя указываются вид имущества со всеми необходимыми параметрами, его цена и местонахождение получателя. Если возникает необходимость выполнения дополнительных работ (например, по установке, монтажу и т.п.), к заказу-наряду прилагается техническое задание на выполнение этих работ с указанием их стоимости.

После получения заказа-наряда поставщик должен уведомить лизингодателя о его получении и готовности к выполнению.

На втором этапе производится юридическое закрепление лизинговой сделки. Основным документом лизинговой сделки является договор о лизинге. Он заключается между владельцем имущества (банком) и пользователем о предоставлении последнему во временное пользование для предпринимательской деятельности объекта лизинга.

Договор лизинга должен содержать следующие основные положения:

1) предмет договора;

2) порядок поставки и приемки имущества;

3) права и обязанности сторон;

4) использование имущества, уход, ремонт и модификации;

7) лизинговые платежи и штрафные санкции;

8) ответственность сторон;

9) порядок разрешения споров;

10) условия досрочного расторжения договора;

11) действия сторон по завершении сделки;

12) прочие условия;

14) юридические адреса и банковские реквизиты.

В преамбуле договора указываются наименование сторон и фамилии лиц, уполномоченных подписывать договор.

В предмете договора указывается имущество, которое будет куплено и передано пользователю во временное пользование, его стоимость, место и сроки поставки. Как правило, транспортные расходы по доставке имущества выделяются отдельной суммой, так как оплачиваются лизингополучателем. Здесь же упоминается, что поставщик уведомлен, для каких целей приобретается имущество. Также следует указать, участвовал ли лизингодатель в выборе имущества и поставщика.

Обязательным условием договора лизинга является указание срока его действия, причем датой начала исчисления срока договора является дата приемки имущества лизингополучателем.

В порядке поставки и приемки лизингового имущества отражается, какие стороны участвуют в приеме оборудования. Как правило, это поставщик, лизингодатель и лизингополучатель. В некоторых случаях лизингодатель может передать свои права по приемке оборудования лизингополучателю. Если необходимо, то составляется график приемо-сдаточных испытаний. Обязательно приводятся сроки принятия имущества.

Приемка имущества оформляется актом о приемке, который подписывается всеми сторонами, участвующими в приемке. В акте удостоверяется, что поставленное имущество отвечает всем требованиям, записанным в заявке-наряде, что оно полностью укомплектовано, работоспособно и готово к использованию. От даты подписания акта-приемки начинается не только формальный отсчет срока договора о лизинге, с этой даты к лизингополучателю переходят все права как обычного покупателя (за исключением права собственности) и все риски.

После подписания акта-приемки лизингодатель начинает выполнять свою основную функцию — оплачивает счета поставщика по договору о купле-продаже. Порядок оплаты определяется в договоре о купле-продаже. Как правило, лизингодатель делает предоплату поставщику в момент подписания договора о купле-продаже в размере 20% стоимости имущества, а остальную часть стоимости оплачивает после подписания акта-приемки.

В случае обнаружения устранимых дефектов, которые не влияют на нормальное функционирование оборудования, лизингополучатель указывает их в акте о приемке и согласует с поставщиком сроки их устранения. Если поставщик не устранит неисправности в указанный в акте срок, то лизингодатель или в его лице лизингополучатель может потребовать замены объекта лизинга. Невыполнение поставщиком требований лизингодателя дает основание последнему расторгнуть договор о купле-продаже.

При отказе лизингополучателя принять имущество из-за дефектов, исключающих его нормальное использование, делается соответствующая запись в акте-приемки. Кроме того, лизингополучатель должен в письменной форме поставить в известность лизингодателя об обнаруженных недостатках с подробным их описанием. Указанная рекламация дает лизингодателю право расторгнуть договор о купле-продаже или требовать замены имущества.

Однако поставщик не является такой бесправной стороной, как это может показаться на первый взгляд. Если поставщик докажет, что лизингополучатель выдвинул неоправданные причины для расторжения договора о купле-продаже, то он вправе потребовать возмещения убытков за счет лизингополучателя.

Если лизингополучатель, независимо от возможных причин, не произвел в указанные в договоре сроки приемку имущества, но заявил об отказе от приемки из-за наличия недостатков, имущество считается принятым.

Подписание акта-приемки имущества является важным этапом лизинговой сделки. С этого момента лизингодатель освобождается от ответственности перед лизингополучателем за качество и пригодность имущества, гарантийные обязательства поставщика, ущерб, возникший в результате его использования, в том числе и третьим лицом, а риск случайной гибели, утраты, порчи, хищения имущества переходит к лизингополучателю.

Все права лизингодателя по отношению к поставщику, связанные с возможностью напрямую предъявлять претензии по качеству имущества, его ремонту и гарантийному обслуживанию, переходят к лизингополучателю.

В договоре о лизинге должно быть отражено положение, что право собственности на имущество в течение всего срока лизинга принадлежит лизингодателю. Лизингополучатель имеет исключительное право владения и пользования объектом лизинга. Доходы, полученные пользователем на лизинговом имуществе, принадлежат лизингополучателю. Без письменного согласия лизингодателя объект лизинга не может быть передан третьему лицу.

Лизингополучатель должен использовать имущество только по прямому назначению и не имеет права вносить в него изменения и модификации. Желательно все действия, которые предполагает произвести над имуществом лизингополучатель, отразить в договоре о лизинге непосредственно или включить в него фразу по письменному согласию лизингодателя.

Лизингодатель может передавать свои права по лизинговому договору полностью или частично третьему лицу без согласия лизингополучателя.

В договоре может быть специальный раздел, где перечислены права и обязанности сторон. Основной обязанностью лизингополучателя является своевременная выплата лизинговых платежей. С указанием общей суммы. Эту сумму должен будет выплатить лизингополучатель, при этом устанавливается порядок, сроки, способ, форма периодических лизинговых платежей. Обычно в договоре приводится подробный график выплаты лизинговых платежей с конкретными суммами и датами выплат.

В случае задержки выплаты лизинговых платежей в договоре должны быть предусмотрены штрафные санкции за нарушение сроков выплат периодических лизинговых платежей.

В связи с неустойчивой политической и экономической обстановкой, почти с ежегодным пересмотром стоимости основных фондов в договоре лизинга должны присутствовать конкретные условия, из-за которых может быть пересмотрена общая сумма лизинговых платежей, а вместе с ней оставшиеся периодические лизинговые платежи.

В отдельном разделе определяется порядок страхования имущества и те действия, которые должны быть предприняты при наступлении страхового случая. Как правило, все риски по доставке имущества несет лизингодатель, а все риски после подписания акта приемки принимает на себя лизингополучатель. Однако в договоре может быть предусмотрен иной порядок страхования.

В лизинговом договоре обязательно должны присутствовать условия, при которых сделка может быть расторгнута досрочно как по инициативе лизингополучателя, так и лизингодателя.

Основной причиной, по которой лизингополучатель может расторгнуть сделку, являются недостатки оборудования, обнаруженные при его приемке и исключающие его нормальное использование.

У лизингодателя таких причин намного больше. Они могут быть разбиты на две группы:

- причины, по которым стороны освобождаются от выполнения договора о лизинге и не несут никакой материальной ответственности. В основном эти причины связаны с реализацией первого договора о купле-продаже, который был аннулирован еще до поставки имущества лизингополучателю, или с тем, что продавец оказался не в состоянии осуществить поставку;

— причины, которые связаны с ненадлежащим исполнением своих обязанностей лизингополучателем. Ими могут быть: использование имущества не по назначению, невыполнение обязательств по выплате лизинговых платежей или погашение накопившейся задолженности по платежам и штрафам, ликвидация лизингополучателя.

В данном случае лизингополучатель должен заплатить лизингодателю так называемую сумму закрытия сделки, которая включает:

- невыплаченную сумму лизинговых платежей с пеней;

- остаточную сумму имущества на момент окончания срока договора, если в нем предусмотрен выкуп имущества;

- неустойку.

В одном из последних разделов договора описываются действия сторон по завершению сделки в связи с истечением его срока. Возможны три варианта. Лизингополучатель:

- возвращает имущество лизингодателю;

- заключает новый договор лизинга;

- приобретает имущество по остаточной стоимости.

Как правило, в финансовом лизинге реализуется второй или третий варианты, так как лизингодатель совершенно не заинтересован в возврате имущества. Ему выгоднее заключить новый договор на льготных для лизингополучателя условиях или продать его ему за чисто символическую плату.

Третий этап лизингового процесса — период собственно использования объекта лизинга. Он сопровождается отражением лизинговых операций в бухгалтерском учете и отчетности. На данном этапе производится выплата арендодателю лизинговых платежей, и после окончания срока лизинга оформляются отношения по дальнейшему использованию объекта лизинга.

Исходя из вышеизложенного, основные этапы лизинговой сделки можно представить в более конкретном виде:

1) заявка на лизинг;

2) анализ финансового состояния потенциального лизингополучателя;

3) утверждение условий сделки;

4) одобрение финансирования кредитным комитетом;

5) заключение договора лизинга;

6) заключение договора поставки;

7) авансовый лизинговый платеж;

8) доставка и прием оборудования;

9) оплата оборудования;

10) заключение договора страхования и уплата стразовой премии;

11) лизинговые платежи;

12) выкуп предмета лизинга лизингополучателем за символическую цену по окончании договора лизинга, или возвращение имущества лизингополучателю, или продление договора лизинга.

При заключении договора стороны устанавливают общую сумму лизинговых платежей, форму, метод начисления, периодичность уплаты взносов, а также способы их уплаты.

По форме платежа лизинговые платежи могут осуществляться в денежной форме, компенсационной форме (продукцией или услугами лизингополучателя), а также в смешанной форме. При этом цена продукции или услуг лизингополучателя устанавливается в соответствии с действующим законодательством. Преобладает денежная форма расчета [6].

По методу начисления лизинговых платежей стороны могут выбрать:

- метод «с фиксированной общей суммой», когда общая сумма платежей начисляется равными долями в течение всего срока договора в соответствии с согласованной сторонами периодичностью (это наиболее часто применяемый на практике метод начисления лизинговых платежей);

- метод «с авансом», когда лизингополучатель при заключении договора выплачивает лизингодателю аванс в согласованном сторонами размере, а остальная часть общей суммы лизинговых платежей (за минусом аванса) начисляется и уплачивается в течение срока действия договора, как и при начислении платежей с фиксированной общей суммой; — метод «минимальных платежей», когда в общую сумму платежей включаются сумма амортизации лизингового имущества за весь срок действия договора, плата за использованные лизингодателем заемные средства, комиссионное вознаграждение и плата за дополнительные услуги лизингодателя, предусмотренные договором, а также стоимость выкупаемого лизингового имущества, если выкуп предусмотрен договором. В договоре лизинга стороны устанавливают периодичность выплат (ежегодно, ежеквартально, ежемесячно, еженедельно), а также сроки внесения платы по числам месяца. В основном применяются периодические платежи, хотя возможны и единовременные. Но способ расчета с периодическим возмещением стоимости имущества более всего соответствует сущности финансового лизинга. Единовременная форма платежа превращает лизинговую сделку в простую покупку имущества, что невыгодно предприятиям, закупающим оборудование на условиях финансового лизинга. По способу внесения лизинговых платежей различается внесение равными либо изменяющимися долями. При этом могут использоваться способ с прогрессивными (увеличивающимися) размерами платежей и способы с регрессивными (уменьшающимися) размерами долей лизингового платежа. На практике оба способа внесения лизинговых платежей применяются достаточно часто. В основном все зависит от финансового состояния и платежеспособности лизингополучателя. Выбор способа платежа – это одно из важнейших условий лизингового договора. В первое время эксплуатации лизингового оборудования у лизингополучателя еще может быть недостаточно денежных средств. Лизинговая компания в этом случае может пойти навстречу интересам лизингополучателя и в договоре предусмотреть уменьшенные размеры лизинговых платежей. Если финансовое положение лизингополучателя хорошее, он может погасить большую часть полагающейся ему по договору к уплате общей суммы лизинговых платежей. В этом случае в договоре финансового лизинга можно предусмотреть аванс. При любом применяемом способе внесения лизинговых платежей неотъемлемую часть лизингового договора составляет график лизинговых платежей с указанием конкретных дат выплат. Нарушение лизингополучателем сроков графика выплат лизинговых платежей приводит к экономическим санкциям. В основе выбора наиболее приемлемой формы расчетов лежит величина общей суммы лизинговых платежей. Эта величина не постоянная, а зависит от тех критериев, которые будут выбраны для обоснования методики расчета лизинговых платежей. Чем быстрее такой методикой будет предусмотрено возмещение стоимости лизингового оборудования, тем меньшая сумма процентов будет начисляться на оставшуюся его стоимость. Если же лизингополучатель переносит выплату первых платежей на более поздний срок, то первоначальная стоимость оборудования увеличивается за счет начисленных процентов на лизинговое оборудование и кредит [6]. В договоре финансового лизинга может быть предусмотрен выкуп лизингового имущества. В этом случае по согласованию сторон остаточная стоимость равными или неравными долями включается в лизинговые платежи. Вообще, с точки зрения лизингополучателя применение любой методики расчета лизинговых платежей должно преследовать одну цель – использовать лизинговую сделку как ресурсосберегающий фактор для проведения собственных инвестиций. Лизинговые платежи состоят из:

- Процентов за кредит

- Процентов по лизингу

- Выплата стоимости техники

- Налог на имущество

- Транспортный налог

- Страховка ОСАГО

- Страховка КАСКО

Проценты за кредит.

Лизинговая компания чаще всего не имеет возможность финансировать сделки за свой счет, в результате чего привекаются заемные денежные средства банков. Финансирование лизинговой компании осуществляется или по открытой кредитной линии или за счет получения большого кредита под будущие сделки. Годовой процентная ставка, используемая в лизинговом расчте на данный момент составляет 14% годовых.

На данный момент (2007 – 2009 года) наблюдается более чем настороженное отношение банков к заемщикам, в результате чего финансирование сделок приходиться осуществалять только по кредитной линии через несколько банков (Сбербанк, Банк Санкт-Петербурга, ВТБ) по предоставлению документов лиингополучателя, что занчительно ослажняет процесс получения денежных средств и, соответсвенно, увеличивает срок заключения сделки при работе с поставщиками.

Рассмотрим основные проводки бухгалтерии рассмаотриваемого банка лизинговых операций.

1. Суммы стоимости приобретенных машин, оборудования, транспортных средств отражаются по Дебету счета N 924).

Суммы стоимости машин, оборудования, транспортных и других средств по их выбытии-покупке арендатором по остаточной стоимости, списанию с баланса либо реализации отражаются по кредиту этого счета.

Получение от поставщика основных средств для сдачи в аренду.

2. Оплата поступивших основных средств с одновременной проводкой для отражения источника приобретения основных средств для проведения лизинговых операций.

3. Начисление износа и амортизации на сданные в аренду основные средства:

- на сумму амортизационных отчислений

- на сумму начисленного износа

4. Отнесение убытков от недоамортизированной части выбывших основных средств на «Фонд производственного и социального развития».

5. Учет сумм с арендатора по договору лизинга:

- причитающиеся с арендатора суммы арендной платы

- полученная арендная плата

6. Реализация основных средств по остаточной стоимости или по цене возможного использования (цене рынка (опциона-продавца-арендодателя):

- по передаче основных средств покупателю (арендатору)

- по получении выручки от реализации

Учет проданных в аренду основных средств ведется на Внебалансовом счете N 9924.

Итак, аналитический учет по счету N 924 ведется в порядке, аналогичном для счета N 921. В аналитическом учете ведутся лицевые счета в разрезе арендаторов, по каждому лизинговому соглашению.

На сегодняшний день лизинг — самая молодая отрасль предпринимательской деятельности в России. Лизинг формирует новые, более мощные мотивационные стимулы в предпринимательстве. Он открывает широкий простор для инициативы и предприимчивости, рационального использования материальных, финансовых и трудовых ресурсов.

В настоящее время происходит увеличение предложения лизинговых услуг и для создания конкурентоспособной лизинговой компании необходимо найти наиболее перспективных клиентов и предложить им более привлекательные условия.

Малый бизнес обладает значительными перспективами в качестве рынка сбыта лизинговых услуг. Для того чтобы лизинг стал более привлекательным для малых предприятий может использоваться подход при котором лизинговая компания начинает работу с установления партнерских отношений с поставщиками тех видов имущества, которые являются традиционными объектами малого бизнеса. Предварительная работа начинается не с поиска лизингодателем потенциальных клиентов среди малых предприятий, заинтересованных в лизинге. Инициатива в заключении лизинговых сделок должна исходить от лизинговой компании. Это помогает справится с основной проблемой тормозящей развитие данного сегмента лизинговых услуг. А именно малые предприятия не могут эффективно, по причине недостаточности квалификации, оценить инвестиционные возможности проекта, что и приводит к высокому риску. Лизинговая компания должны принимать более активное участие в процессе отбора и оценки инвестиционного проекта, то есть она должна снять этот риск с малого предприятия и может быть частично взяв его на себя, а по возможности переложив его на другой субъект хозяйственного права. Наиболее реально здесь переложить его на поставщика оборудования так как он наиболее знаком с рынком своего оборудования. Это целесообразно так как риск должен передаваться стороне которая может более эффективно им управлять.

ЗАО «Райффайзен Лизинг Аваль» — универсальная лизинговая компания, оказывающая российским предприятиям услуги по передаче в финансовый лизинг производственного технологического оборудования, техники и автотранспорта. Начало деятельности — август 2006. Акционеры: 60% — Райффайзен Банк Аваль, 40% — RaiffeisenLeasingInternational.

Клиентами компании могут быть юридические лица и частные предприниматели, имеющие стабильное финансовое положение и постоянный источник доходов. Клиенты компании могут получить в финансовый лизинг различное оборудование и технику, классифицируемые как основные фонды. Приоритетными направлениями развития лизинга являются: оборудование, техника, транспорт.

При проведении лизинговых операций ЗАО «Райффайзен Лизинг Аваль» руководствуется следующими принципами:

12. добровольность отношений;

13. договорные отношения;

14. нерасторжимость договора при смене собственника имущества;

15. целенаправленность и конкретность;

17. обособление права пользования имуществом от собственника;

19. возвратность имущества;

20. право выкупа имущества лизингополучателем.

Как и в любой сложной финансовой сделке, в лизинговой операции с участием ЗАО «Райффайзен Лизинг Аваль» модно выделить три основных этапа:

4. подготовка и обоснование;

5. юридическое оформление;

Как уже было сказано выше, лизинг молодой бизнес и не освоенный бизнес для России. И мы предлагаем развить спектр предоставляемых лизинговых операций ЗАО «Райффайзен Лизинг Аваль». Приход зарубежных гигантов — не только «встряска» состава лидеров лизингового рынка, но и начало принципиально нового этапа развития российского рынка лизинга. Дело в том, что до сих пор лизинговые компании действовали преимущественно «под банками». Привлекая ресурсы от банков, они обслуживали отдельные сегменты рынка, по ряду причин труднодоступные для самих банков. Предоставляя кредит, банки часто оценивали как заемщика не лизинговую компанию, а конечного лизингополучателя. Это ставило лизинговые компании в неприглядное положение агентов при банках. Однако в течение последних лет постепенно сформировалась новая концепция лизингового бизнеса.

Ведущие лизинговые компании уже достигли таких объемов бизнеса, которые позволяют им выйти из подчиненного положения по отношению к банкам и конкурировать с ними на равных. Важнейшее значение в этом смысле имеет размер собственного капитала, поскольку он является главным ориентиром для инвесторов. По этому показателю многие лизинговые компании уже не уступают банкам. Другие важные показатели, такие как объем портфеля, региональная сеть, диверсификация источников финансирования у ряда ведущих лизингодателей, также уже не хуже, чем у банков. Приход иностранных лизинговых компаний закрепляет эту тенденцию. С одной стороны, потому что эти компании сами — крупные игроки, способные на равных конкурировать с банками. С другой стороны, потому что их приход стимулирует дальнейшее укрупнение российских лизинговых компаний. Высокая надежность лизинговых сделок, независимость компаний от банков, значительная конкуренция, экономия на масштабе у крупных лизингодателей уже скоро приведут к тому, что условия лизинга в среднем будут значительно выгоднее условий кредитов.

1. Конституция РФ. М.:ДРОФА. 2008.

2. Федеральный закон РФ от 29 октября 1998 г. №164-Ф3 «О финансовой аренде (лизинге)» (в редакции Федерального закона от 29.01.2006 г. №10-ФЗ)

7. Балабанов И. Т., Савинская Н. А. Банки и банковское дело. Краткий курс. — СПб.: Питер, 2006.

1. Галиаскаров Ф.М., Идрисов М.М., Миннигулова Д.Б. Лизинг: Учебное пособие. – Уфа: РИО БашГУ, 2008. – 128 с.

8. Галиаскаров Ф.М., Муфтиев Г.Г. Международные лизинговые операции: Учебное пособие.- Уфа: УИ РГТЭУ, 2007. – 129 с.

9. Кроливецкая Л. П., Белоглазова Г. Н. Банковское дело: Учебник для вузов. – СПб.: Питер, 2007.

10. Куликов Л. Банки и их роль в экономике. — М.: Финансы и статистика, 2006.

1. Методические рекомендации по расчету лизинговых платежей, утвержденные Минэкономики России 16 апреля 2008 г.

11. Муфтиев Г.Г., Галиаскаров Ф.М.: Теоретические основы финансового менеджмента: Учебное пособие. – Уфа: УИ РГТЭУ, 2007. – 124 с.

12. www.raexpert.ru Рейтинговое агентство «Эксперт РА».

13. www.unlease.ru Интернет-страница «Финансирование инвестиций».

Договор финансовой аренды № ________-дл

г. Уфа «__» _______ 2009г.

Закрытое акционерное общество «Райффайзен Лизинг Аваль», именуемое в дальнейшем «Лизингодатель», в лице Генерального директора Лукина Дмитрия Сергеевича, действующего на основании Устава с одной стороны и_______________________________________, именуемое в дальнейшем «Лизингополучатель», в лице________________________________, действующего на основании_______________, с другой стороны, при совместном упоминании именуемые «Стороны», заключили настоящий договор о нижеследующем:

1. Предмет договора

1.2. Автомобиль выбран Лизингополучателем. Лизингодатель не отвечает за выбор Автомобиля и его возможное несоответствие интересам Лизингополучателя и/или целям, в которых намерен использовать Автомобиль Лизингополучатель.

1.3. Продавец выбран Лизингополучателем. Лизингополучатель несет риск несостоятельности Продавца, а также риск неисполнения или ненадлежащего исполнения Продавцом его обязанностей и требований, вытекающих из Договора купли-продажи.

1.4. Инвестируемые Лизингодателем денежные средства предоставляются в собственность Лизингодателю финансирующим банком. Лизингодатель вправе передать Автомобиль в залог, в качестве обеспечения требований Банка по кредитному договору, Лизингополучатель согласен с передачей Автомобиля в залог.

1.5. Исполнение обязательств по настоящему договору обеспечивается поручительством гражданином РФ ___________________________, паспорт _____________________________, в соответствии с условиями Договора поручительства № _____________ от ____________ года.

2. Передача Автомобиля. Регистрация Автомобиля

2.1. Сдача-приемка Автомобиля в лизинг осуществляется на территории Продавца по адресу: ___________________________и оформляется Актом сдачи-приемки Автомобиля, по которому Лизингодатель предоставляет Автомобиль в лизинг Лизингополучателю.

2.2. Передача Автомобиля в лизинг осуществляется в день приобретения Лизингодателем автомобиля в собственность и передачи его Продавцом Лизингодателю в соответствии с Договором № _________ от «__» ____________ 2009г.

2.3. Уведомление о готовности Автомобиля к передаче сообщается Лизингополучателю телефонограммой по телефону: _________________, факсом_______________ или электронной почтой_____________.

2.4. Лизингополучатель обязан принять Автомобиль в день, указанный в уведомлении.

2.5. Если на временный учет ставит Лизингополучатель: Акт предоставления ТС в лизинг составляется и подписывается в трех подлинных экземплярах по одному экземпляру для каждой из Сторон и один экземпляр для ГИБДД. Подписание Акта предоставления ТС в лизинг подтверждает комплектность ТС, отсутствие недостатков и его соответствие технико-экономическим показателям.

2.6. Лизингополучатель несет риск случайной гибели или случайной порчи Автомобиля, а также все иные риски, связанные с Автомобилем, с момента подписания Акта сдачи-приемки Автомобиля в лизинг.

2.7. Если Лизингополучатель не принял Автомобиль в установленный Лизингодателем срок, Договор считается расторгнутым по истечении срока для приемки Автомобиля. При этом Лизингодатель вправе распорядиться Автомобилем по своему усмотрению; уплаченный Лизингополучателем аванс возвращению не подлежит и удерживается Лизингодателем в качестве штрафа за нарушение условий Договора; кроме того, Лизингополучатель обязан возместить Лизингодателю понесенные им убытки, в части не покрытой неустойкой.

2.8. Лизингополучатель осуществляет временную регистрацию Предмета лизинга на срок договора лизинга до _________________года по месту нахождения Лизингополучателя (______________________________________) на имя Лизингополучателя, в порядке установленном Приказом МВД РФ от 27 января 2003 года N 59 «О порядке регистрации транспортных средств». При этом в регистрационных документах обязательно указываются сведения о собственнике и владельце (пользователе) имущества. При этом Лизингодатель обязуется передать Лизингополучателю комплект документов, необходимый для регистрации Предмета лизинга в ГИБДД и доверенность на управление Предметом лизинга.

В случае расторжения договора и изъятия Лизингодателем предмета лизинга по заявлению последнего государственные органы, осуществившие регистрацию, обязаны аннулировать запись о владельце (пользователе).

2.9. Лизингополучатель обязуется осуществить регистрацию Предмета лизинга в течение 5 (Пяти) рабочих дней с момента подписания акта приема-передачи.

2.10. Лизингополучатель обязуется за свой счет и своими силами осуществлять техническую подготовку и прохождение Предметом лизинга ежегодного технического осмотра в ГИБДД, предусмотренного действующим законодательством.

2.11. Оплата транспортного налога, а также федеральных налогов и сборов, связанных с регистрацией и снятием с учета Предмета лизинга в ГИБДД и прохождением ежегодного технического осмотра в ГИБДД, осуществляется по месту регистрации транспортных средств Лизингополучателем.

2.12. В течение 2 (Двух) рабочих дней с момента регистрации предмета Лизинга в органах ГИБДД Лизингополучатель обязуется передать Лизингодателю:

- Оригинал Паспорта транспортного средства, с отметкой о регистрации.

- Копию Свидетельства о регистрации.

- Копию полиса ОСАГО.

- Копию талона ГТО.

- Информационное письмо о месте нахождения предмета лизинга в ночное время.

2.13. При прекращении Договора лизинга, Лизингополучатель обязуется осуществить снятие Предмета лизинга с учета в ГИБДД в течение 5 (Пяти) рабочих дней с момента прекращения настоящего договора лизинга.

2.14. Лизингополучатель несет ответственность и возмещает Лизингодателю все расходы и убытки, произошедшие из-за несоблюдения правил регистрации Предмета лизинга, включая отсутствие или задержку регистрации и снятия с учета, нарушение сроков прохождения ежегодного технического осмотра в ГИБДД, в размере 5 (Пяти) процентов от суммы Договора лизинга.

3. Страхование Автомобиля

3.1. Лизингополучатель обязан за свой счет страховать Автомобиль в страховой компании________________________________ и заключить договор страхования на весь срок лизинга, установленный настоящим Договором, начиная с момента передачи Автомобиля Лизингополучателю: от рисков утраты (уничтожения, хищения) при этом выгодоприобретателем первой очереди должен быть кредитующий банк (_________________________), второй очереди Лизингодатель, от рисков повреждения по любым причинам Выгодоприобретатель – Лизингополучатель. Также Лизингополучатель обязан страховать риск своей гражданской ответственности (ОСАГО).

3.2. Страховая сумма по страхованию на случай утраты (уничтожения, хищения) должна быть не менее действительной стоимости Автомобиля. Страховая сумма по страхованию риска гражданской ответственности должна быть не менее 20000 (двадцати тысяч) долларов США.

3.3. Лизингополучатель обязан представлять Лизингодателю для ознакомления и копирования оригиналы документов, подтверждающих заключение договора (договоров) страхования Автомобиля и гражданской ответственности, а также уплату страховой премии.

3.4. При наступлении страхового случая, предусмотренного договором страхования, Лизингополучатель обязан незамедлительно письменно уведомить Лизингодателя об этом. Стороны обязаны принять все возможные меры по предотвращению и/или уменьшению дальнейшего ущерба, а также совершить все необходимые действия, требуемые для того, чтобы страховщик выплатил страховое возмещение.

3.5. Лизингодатель имеет право уплатить страховую премию за Лизингополучателя, в случае если Лизингополучатель не уплатил ее за страхование Автомобиля в течение второго или последующего года его лизинга по настоящему договору. Лизингополучатель обязан в этом случае в течение пяти банковских дней возместить Лизингодателю затраты по страхованию Автомобиля и уплатить неустойку в размере 50 (пятидесяти) процентов от страховой премии, которую уплатил Лизингодатель.

4. Бухгалтерский учет и начисление амортизации

4.1. Автомобиль учитывается на балансе Лизингодателя. При определении и начислении износа Автомобиля Лизингодателем используется линейный способ и механизм ускоренной амортизации с коэффициентом три.

4.2. В связи с тем, что первоначальная стоимость Автомобиля превышает 300 000 (триста тысяч) рублей, то на основании статьи 259 главы 25 Налогового Кодекса Российской Федерации основная норма амортизации применяется со специальным коэффициентом 0,5.

4.3. Автомобиль, предоставляемый по настоящему Договору, относится в соответствии с Классификатором основных средств, включаемых в амортизационные группы (Утвержден постановлением Правительства Российской Федерации № 1 от 01 января 2002 года, с изменениями от 18 ноября 2006 года, утвержденными постановлением Правительства Российской Федерации № 697) к ________________ амортизационной группе с кодом ОКОФ _______________.

4.4. Срок полезного использования с учетом п. 4.1- 4.2 — ____________________месяцев.

5. Использование Автомобиля. Право контроля

5.1. Право собственности на Автомобиль, переданный в лизинг, принадлежит Лизингодателю. Лизингодатель сохраняет право собственности на Автомобиль в течение всего срока действия настоящего Договора до момента перехода права собственности к Лизингополучателю в соответствии с условиями Договора.

5.2. Лизингополучатель имеет право пользования и владения Автомобилем; каких-либо других имущественных или иных прав на Автомобиль Лизингополучатель не имеет.

Ответственность за любой вред или ущерб, причиненный Автомобилем третьим лицам и их имуществу, несет Лизингополучатель.

5.3. Лизингополучатель обязан обращаться с Автомобилем как добросовестный владелец. Он обязан за свой счет получать и поддерживать все необходимые лицензии, разрешения на использование, соблюдать все правила, рекомендации и инструкции изготовителя по использованию, обслуживанию и содержанию Автомобиля, эксплуатировать Автомобиль в соответствии с его назначением.

5.4. Лизингополучатель обязан поддерживать Автомобиль в исправном состоянии и за свой счет производить текущий и капитальный ремонт Автомобиля, а также нести все расходы, связанные с эксплуатацией, техническим обслуживанием Автомобиля, владением и пользованием Автомобилем.

5.5. Лизингополучатель обязан обеспечивать соответствие технического состояния и оборудования Автомобиля требованиям нормативных правовых актов, правил, стандартов и технических норм в области обеспечения безопасности дорожного движения. Лизингополучатель обязан своевременно предоставлять Автомобиль в органы ГИБДД для проведения обязательного государственного технического осмотра.

5.6. Лизингополучатель не имеет права производить конструктивные изменения и усовершенствования Автомобиля без письменного согласия Лизингодателя. Указанное требование не распространяется на установку свободно отделяемых дополнительных устройств, приборов и аксессуаров, улучшающих условия эксплуатации Автомобиля.

5.7. В случае замены Лизингополучателем в течение срока действия настоящего Договора каких–либо деталей и/или узлов Автомобиля они становятся неотъемлемой частью этого Автомобиля и переходят в собственность Лизингодателя.

5.8. Стоимость произведенных Лизингополучателем неотделимых улучшений, в случае прекращения Договора, Лизингодателем не возмещается.

5.9. Лизингополучатель не вправе использовать Автомобиль за пределами территории Российской Федерации.

5.10. Лизингодатель, а также Банк, имеют право, предварительно уведомив Лизингополучателя, проверять фактическое наличие, состояние, условия использования и хранения Автомобиля, знакомиться с имеющимися у Лизингополучателя документами, касающимися Автомобиля. Лизингополучатель по запросу Лизингодателя или Банка обязан уведомлять последнего о местонахождении Автомобиля в предполагаемое время осмотра.

5.11. Лизингодатель имеет право в течение всего срока действия Договора получать информацию о деятельности и финансовом состоянии Лизингополучателя, для чего Лизингополучатель передает Лизингодателю:

- копии документов (приказов, решений общих собраний, решений советов директоров) о назначении руководителя и главного бухгалтера (немедленно после вступления в силу указанных документов);

- информацию об изменении почтового адреса (немедленно после произошедшего изменения)

- копии бухгалтерского баланса Лизингополучателя с приложениями, заверенные Лизингополучателем.

Лизингодатель имеет право предоставлять указанную информацию Банку.

6. Утрата или повреждение Автомобиля

6.1. В случае утраты (уничтожения, хищения) Транспортного средства Лизингополучатель обязан возместить Лизингодателю причиненные этим убытки. В этом случае сумма всех лизинговых и иных платежей, получение которых Лизингодателем предусмотрено Договором, признается Сторонами убытками и, кроме прочего, включается в состав убытков Лизингодателя. Лизингополучатель обязан уплачивать платежи в возмещение убытков в размере, равном суммам лизинговых и иных платежей, в сроки, установленные Графиками платежей. Настоящий Договор считается прекращенным после полного возмещения Лизингополучателем причиненных утратой Транспортного средства убытков.

6.2. Если Выгодоприобретателем получено страховое возмещение в связи с утратой Автомобиля, сумма платежей, подлежащих уплате Лизингополучателем в возмещение убытков, уменьшается на сумму выплаченного страхового возмещения. Лизингополучатель уплачивает первые по времени, исходя из установленных Графиком лизинговых платежей сроков, платежи в возмещение убытков до полного погашения разницы между суммой, подлежащей уплате в соответствии с настоящим Договором, и суммой страхового возмещения.

6.3. По соглашению Сторон и с согласия Банка в случае утраты Автомобиля Лизингодатель может приобрести взамен утраченного Автомобиля аналогичный автомобиль на следующих условиях:

6.3.1. Стоимость приобретаемого автомобиля не может быть более стоимости Автомобиля непосредственно перед утратой.

6.3.2. Лизингополучатель обязан возместить Лизингодателю расходы по приобретению автомобиля в размере разницы между стоимостью приобретаемого автомобиля и суммой страхового возмещения, полученного Лизингодателем в связи с утратой Автомобиля.

6.3.3. Вновь приобретенный автомобиль рассматривается как замена утраченного Автомобиля и передается Лизингополучателю; с момента передачи Лизингополучателю вновь приобретенный автомобиль приобретает статус имущества, переданного в лизинг.

6.3.4. Все права и обязанности Сторон по настоящему Договору сохраняются в неизменном виде, в том числе обязанность Лизингополучателя по уплате лизинговых платежей, вне зависимости от возможных перерывов в использовании Автомобиля.

6.4. В случае повреждения Автомобиля Лизингополучатель обязан за свой счет отремонтировать (восстановить) Автомобиль до состояния, аналогичного тому, в котором Автомобиль находился непосредственно перед повреждением.

6.5. Если Лизингодателем получено страховое возмещение в связи с повреждением Автомобиля, Лизингодатель обязан перечислить полученную сумму Лизингополучателю в качестве компенсации расходов последнего по ремонту (восстановлению) Автомобиля (при наличии доказательств производства Лизингополучателем достаточного и качественного ремонта ) . По соглашению Сторон страховое возмещение, подлежащее выплате страховщиком, может быть получено непосредственно Лизингополучателем.

7. Переход права собственности на Автомобиль к Лизингополучателю

7.1. По окончании срока лизинга, установленного пунктом 9.2 настоящего Договора, при условии выплаты Лизингополучателем всех лизинговых, выкупных и иных платежей, в том числе и возможных неустоек за просрочку уплаты лизинговых платежей, установленных настоящим Договором, Автомобильпереходит в собственность Лизингополучателя. Переход права собственности оформляется договором купли-продажи. К моменту подписания договора купли-продажи стоимость Автомобиля должна быть полностью оплаченной. Выкупная стоимость Автомобиля по настоящему договору составляет 1рубль 18 копеек, в том числе НДС 18% и указывается в договоре купли-продажи.

7.2. Выкуп Автомобиля Лизингополучателем оформляется договором купли-продажи, актом сдачи-приемки и актом приема‑передачи основных средств по форме № ОС‑1, утвержденной Постановлением Госкомстата РФ от 21 января 2003 года № 7.

7.3. Акт приема-передачи основных средств по форме № ОС‑1 составляется и подписывается уполномоченными лицами Сторон в двух подлинных экземплярах по одному экземпляру для каждой из Сторон.

7.4. После подписания Акта приема-передачи основных средств по форме № ОС‑1 Стороны должны осуществить необходимые действия для государственной регистрации Автомобиля за Лизингополучателем в подразделении ГИБДД по месту нахождения Лизингополучателя.

7.5. Расходы, связанные с регистрацией Автомобиля в подразделении ГИБДД за Лизингополучателем, несет Лизингополучатель.

7.6. Иные условия перехода права собственности на Автомобиль к Лизингополучателю определяются в соответствующем договоре купли-продажи Автомобиля, согласно пункту 7.1. настоящего Договора.

7.7. По желанию Лизингополучателя выкуп Автомобиля может быть осуществлен до истечения срока лизинга по соглашению Сторон. Досрочный выкуп осуществляется по выкупной цене, равной сумме оставшихся лизинговых и выкупных платежей по настоящему Договору, уменьшенных на сумму транспортного налога и налога на имущество, которые Лизингодатель уплатил бы с даты выкупа Автомобиля до даты истечения срока лизинга по настоящему Договору. В случае если полученная сумма меньше остаточной стоимости Автомобиля, выкуп осуществляется по остаточной стоимости Автомобиля.

8. Расчеты по договору

8.1. Общая сумма лизинговых платежей, подлежащая уплате Лизингополучателем Лизингодателю __________________________ (____________________________________) руб., в том числе НДС 18% в размере ________________ (______________________________) руб.

В течение 3 (трех) банковских дней с момента вступления в силу настоящего Договора Лизингополучатель перечисляет на счет Лизингодателя аванс в размере __________________ (________________________) руб., в том числе НДС 18% в размере ___________________ (______________________) руб. Зачет аванса производится в соответствии с графиком (Приложение №3 к настоящему Договору).

8.2. Уплата лизинговых платежей осуществляется Лизингополучателем в соответствии с Графиком лизинговых платежей (Приложение №2 к настоящему Договору), которым установлены лизинговые периоды, сроки и размеры платежей, который является неотъемлемой частью настоящего Договора.

Обязательства по уплате лизинговых платежей наступает только в случае передачи Автомобиля Лизингодателем Лизингополучателю согласно пункту 2.2.

8.3. Платеж считается совершенным после поступления всей суммы платежа на счет Лизингодателя. Лизингополучателю ежемесячно предоставляются два счета — фактуры на услуги лизинга: на лизинговый платеж и на зачет части аванса.

8.4. Все платежи по настоящему Договору производятся Лизингополучателем путем перечисления денежных средств на расчетный счет Лизингодателя, если иное не определяется в соглашениях между Лизингодателем и Лизингополучателем.

8.5. Стороны по желанию ежеквартально составляют Акт сверки расчетов по Договору. Акт составляется Лизингодателем, подписывается им и направляется Лизингополучателю. При согласии с Актом Лизингополучатель подписывает его, при несогласии – Стороны принимают меры к устранению разногласий.

8.6. Лизингополучатель не вправе требовать от Лизингодателя уменьшения лизинговых платежей и переноса сроков уплаты лизинговых платежей ссылаясь на невыполнение обязанности по передаче или задержку в передаче Автомобиля, перерывы в его использовании по любой причине и на любые другие обстоятельства, кроме случаев, когда такие обстоятельства наступили по причинам, зависящим от Лизингодателя.

8.7. В случае просрочки уплаты лизинговых платежей по сравнению со сроками, установленными настоящим Договором, Лизингополучатель уплачивает Лизингодателю пеню в размере 0,5 (ноль целых пять десятых) процента от неуплаченной суммы за каждый день просрочки.

8.8. При увеличении ставок налоговых и приравненных к ним платежей, подлежащих уплате Лизингодателем и существующих на момент подписания данного Договор, и/или при введении новых налогов и приравненных к ним платежей, а также при увеличении платы за пользование кредитом, предоставленным Лизингодателю финансирующим банком, в том числе, но не исключительно, при условии принятия ЦБ РФ решений по повышению учетной ставки банковского процента, Лизингодатель вправе в одностороннем порядке увеличить суммы лизинговых платежей по данному Договору соразмерно увеличению вышеуказанных ставок. При этом такие изменения в Договор вступают в силу с момента уведомления Лизингополучателя.

9. Лизинговый период. Срок лизинга. Срок действия договора

9.1. Лизинговые периоды устанавливается графиком лизинговых платежей. Автомобиль передается в лизинг на срок _____________ (____________) календарных месяцев. Срок лизинга исчисляется со дня передачи Автомобиля Лизингополучателю.

9.2. Настоящий Договор вступает в силу со дня его подписания Сторонами и действует до полного выполнения Сторонами взятых на себя обязательств.

10. Досрочное прекращение договора

10.1. Настоящий Договор может быть расторгнут до истечения срока его действия по соглашению Сторон, а также в случаях, установленных Договором и законодательством Российской Федерации.

10.2. Лизингодатель вправе в одностороннем внесудебном порядке расторгнуть настоящий Договор в следующих случаях, признаваемых Сторонами существенными нарушениями Договора: