Учет лизингового имущества на балансе лизингополучателя — проводки

Учет лизингового имущества на балансе лизингополучателя — проводки, выполняемые этой стороной договора, в такой ситуации делают по правилам, существенно отличающимся от используемых при учете, ведущемся в балансе лизингодателя. Почему становится возможным учет в балансе стороны-получателя и в чем заключаются его особенности, вы узнаете из нашей статьи.

Вам помогут документы и бланки:

- Положения лизингового договора, влияющие на порядок бухгалтерского учета

- Принятие переданного имущества к бухучету у стороны-получателя

- Особенности отражения платежей за объект, принятый на учет

- Операции, завершающие взаимоотношения по договору лизинга

- НДС и пени при учете имущества у получающей стороны

- Пример проводок по учету объекта лизинга на балансе лизингополучателя

- Итоги

ВАЖНО. Данная статья актуальна для учета до 2022 года. Если вы имеете право на продолжение ведения учета текущих договоров по старым правилам, то эта статья также для вас актуальна. Все договоры, заключенные с 2022 года, надо учитывать только по новым правилам ФСБУ 25/2018. Подробнее о новых правилах мы писали в статьях: «Как определить ставку дисконтирования по аренде»; «Аренда автомобиля ФСБУ 25/2018 (для арендатора)»; «Аренда автомобиля ФСБУ 25/2018 (для арендодателя)».

Положения лизингового договора, влияющие на порядок бухгалтерского учета

Вопросы предоставления имущества в лизинг регулируются положениями:

- пар. 6 гл. 34 ГК РФ;

- закона «О финансовой аренде (лизинге)» от 29.10.1998 № 164-ФЗ;

- приказа Минфина РФ от 17.02.1997 № 15;

С 1 января 2022 г. утрачивает силу Приказ Минфина России от 17.02.1997 N 15 «Об отражении в бухгалтерском учете операций по договору лизинга». С этой даты операции по лизингу учитываются в соответствии с ФСБУ 25/2018 «Бухгалтерский учет аренды», утвержденным Приказом Минфина России от 16.10.2018 N 208н. Начать применять Стандарт можно и раньше, отразив этот факт в бухгалтерской (финансовой) отчетности. Получите пробный демо-доступ к системе К+ и узнайте нюансы применения стандарта.

- договора, в который из возможных вариантов организации взаимоотношений, предлагаемых вышеперечисленными нормативными документами, стороны вносят устраивающие их положения.

Набор выбранных для применения положений влияет на проводки по договору лизинга — эти проводки определяются как у лизингополучателя, так и у передающей стороны.

Предусмотренные законодательно варианты допускаются в отношении установления:

- стороны, отвечающей за выбор имущества, передаваемого в финансовую аренду, и его поставщика;

- времени действия договора, общего размера платы по нему и разбивки ее суммы на периодические платежи с указанием их величины и сроков уплаты;

- варианта завершения договорных взаимоотношений: с возвратом или с выкупом находившегося в аренде имущества;

- величины выкупной стоимости;

- возможности передавать предмет аренды в сублизинг;

- стороны, принимающей на себя выполнение капремонта объекта;

- стороны, которая станет окончательным владельцем отделимых улучшений, сделанных к имуществу, подлежащему возврату по окончании договора;

- возможности возмещения лизингодателем затрат на неотделимые улучшения возвращаемого ему объекта;

- стороны, выполняющей госрегистрацию, если имущество подлежит такой процедуре;

- стороны, осуществляющей страхование объекта;

- принципов распределения между сторонами рисков причинения ущерба предмету аренды;

- стороны, которая учтет имущество, оказавшееся предметом договора о лизинге, у себя в балансе.

Все перечисленные моменты в той или иной степени отражаются как на самом факте возникновения операций, относящихся к предмету финансовой аренды, так и на суммах, участвующих в этих операциях. Однако наиболее важным для целей бухучета является решение, принимаемое относительно того, на чьем именно балансе будет учтено имущество. Объясняется это тем, что бухгалтерский учет предмета лизинга на балансе лизингополучателя требует проводок у него принципиально иных, чем это имеет место, когда объект учитывает в своем балансе передающая сторона.

У лизингополучателя проводки по учету имущества на балансе лизингополучателя, т. е. в числе принадлежащих ему основных средств (ОС), оказываются возможными, несмотря на то что предмет аренды продолжает оставаться собственностью передающей стороны (п. 2 приложения № 1 к приказу № 15).

В путеводителе по сделкам эксперты КонсультантПлюс разъяснили нюансы бухучета лизингового имущества. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно изучите материал.

Принятие переданного имущества к бухучету у стороны-получателя

При принятии объекта к учету у лизингополучателя бухгалтерские проводки по договору лизинга будут сделаны с использованием счетов бухучета 08 и затем 01 (п. 8 приложения № 1 к приказу № 15), т. е. так, как если бы это имущество было собственным.

На счете 08 оно возникнет по стоимости, равной сумме полной оплаты по договору (вместе с ценой выкупа), но с исключением из нее НДС. Корреспондирующим в этой проводке станет счет 76: Дт 08 Кт 76 «Арендные обязательства» (п. 8 приложения № 1 к приказу № 15). Параллельно будет сделана запись, отражающая выделение НДС, относящегося к стоимости, попавшей на счет 08 (Дт 19 Кт 76 «Арендные обязательства»), и это приведет к формированию на субсчете 76 «Арендные обязательства» полной величины долга получателя по платежам, предусмотренным договором.

Дальнейшие учетные операции будут такими же, как и по ОС, находящимся у получателя в собственности: объект вводят в эксплуатацию (Дт 01 Кт 08) и ежемесячно амортизируют (Дт 20 (23, 25, 26, 29, 44, 91) Кт 02). Продолжительность периода амортизационных отчислений может соответствовать длительности действия договора, но определяться и по другим критериям: с привязкой к сроку либо ожидаемого применения с запланированными параметрами работы, либо планируемого физического износа (п. 20 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н). Разрешенным является установление коэффициента 3, ускоряющего начисление амортизации (п. 9 приложения № 1 к приказу № 15).

Но в налоговом учете (НУ) такое имущество будет учтено по иной стоимости. Ее определит сумма, затраченная на покупку передающей стороной (п. 1 ст. 257 НК РФ). Объем этой суммы обязательно отражают в договоре. Разница в исходных стоимостях объекта обусловит разную величину амортизационных отчислений по нему в НУ и в бухучете даже при установлении одинакового срока для списания этой стоимости и одного коэффициента ускорения. Это, соответственно, приведет к необходимости применять правила, содержащиеся в ПБУ 18/02 (утверждено приказом Минфина России от 19.11.2002 № 114н), и использовать в бухучете проводки по счетам 09 и 77.

Особенности отражения платежей за объект, принятый на учет

Особыми у лизингополучателя окажутся и проводки по учету лизинговых платежей. Начисленные по ним суммы на счета учета затрат относиться не будут, т. к. все расходы по приобретению (кроме цены выкупа) полностью списываются туда через амортизацию.

А как в таком случае отражать их в бухучете? Делается это просто: уменьшением общей величины долга по договору. То есть при учете объекта лизинга на балансе лизингополучателя проводка, отражающая начисление очередного платежа, будет иметь вид Дт 76 «Арендные обязательства» Кт 76 «Задолженность по лизинговым платежам» (п. 9 приложения № 1 к приказу № 15). Оплата начисленной суммы выразится записью Дт 76 «Задолженность по лизинговым платежам» Кт 51. Все участвующие в этих проводках суммы включают в себя НДС.

В НУ через амортизацию будет погашаться только та часть стоимости, которая не содержит платы за аренду. Поэтому здесь в расходы эту плату брать можно (подп. 10 п. 1 ст. 264 НК РФ). Но ее придется уменьшать на величину исчисленной за соответствующий месяц налоговой амортизации и, конечно, брать в этот расчет без НДС. За счет этой операции учет разниц между НУ и бухучетом дополнительно усложнится.

Операции, завершающие взаимоотношения по договору лизинга

Завершается договор о лизинге либо возвращением, либо выкупом предмета этого соглашения. В последней ситуации в договоре обычно указывают цену выкупа, которая не входит в состав платежей за аренду, но учитывается в общей величине оплаты по договору.

По цене выкупа объект продается получателю. Однако при учете объекта лизинга на балансе лизингополучателя дополнительной проводки в отношении его стоимости при этом не потребуется, поскольку в этой стоимости цена выкупа уже учтена. Однако в аналитике по счетам 01 и 02 записи, учитывающие перенос объекта из числа арендованных в число являющихся собственными, сделать придется (п. 11 приложения № 1 к приказу № 15). На процесс амортизационных отчислений факт выкупа в этом случае никак не повлияет. В НУ же в очередной раз возникнут разницы, поскольку здесь нужно будет показать выбытие объекта, находившегося в аренде, и принятие его к учету в качестве собственного (п. 1 ст. 257 НК РФ).

Если же имущество, учитываемое в балансе получателя, возвращается лизингодателю, то эта процедура в бухучете отразится с применением тех обычных проводок, которые оформляют при реализации ОС (п. 10 приложения № 1 к приказу № 15).

НДС и пени при учете имущества у получающей стороны

Свои особенности при отражении предмета лизинга у лизингополучателя имеют и проводки по учету НДС. Отнесение общей его суммы, указанной в договоре, на счет 19 происходит в момент принятия имущества к учету (Дт 19 Кт 76 «Арендные обязательства»). А вот списание в вычеты становится возможным только после получения от передающей стороны счета-фактуры, оформленного на очередной платеж. Таким образом, ежемесячно со счета 19 в дебет счета 68 может быть отнесена только та сумма налога, которая отвечает величине очередного арендного платежа.

Последним будет сделан вычет по счету-фактуре, сопровождающему продажу предмета аренды по цене его выкупа. Соответственно, и сумма НДС, числящаяся на этот момент по дебету счета 19, должна соответствовать стоимости выкупа.

А вот у проводок по учету пеней по договору лизинга (они возникают в качестве предусмотренных этим соглашением санкций за задержку платы за аренду) особенностей нет. Начисление их отобразится записью Дт 91 Кт 76 «Расчеты по претензиям», а оплата — Дт 76 «Расчеты по претензиям» Кт 51.

Пример проводок по учету объекта лизинга на балансе лизингополучателя

Предположим, что получающая сторона по условиям договора финансовой аренды ставит к себе на учет деревообрабатывающий станок. Общая величина платы по договору — 3 233 200 руб., в т. ч. выкупная стоимость — 120 000 руб. Указанные суммы включают НДС по ставке 20%, т. е. 538 866,67 руб. и 20 000 руб. Плата за аренду перечисляется равными суммами по 129 717 руб. и рассчитана на 24 месяца, по завершении которых происходит выкуп. Срок для амортизации станка равен 6 годам (т. е. 72 месяцам). Ускоряющий начисление коэффициент не применяется.

Проводки по принятию объекта к бухучету таковы:

- Дт 08Кт 76 «Арендные обязательства» — 2 694 333,33 руб. — станок принят в состав капвложений;

- Дт 19Кт 76 «Арендные обязательства» — 538 866,67 руб. — выделен НДС, относящийся к учетной стоимости станка;

- Дт 01/в лизинге Кт 08 — 2 694 333,33 руб. — станок введен в эксплуатацию.

Далее ежемесячно делаются записи:

- Дт 20 Кт 02/в лизинге — 37 421,29 руб. — по начисляемой амортизации;

- Дт76 «Арендные обязательства» Кт 76 «Задолженность по лизинговым платежам» – 129 717 руб.—по начислению очередного арендного платежа;

- Дт 76 «Задолженность по лизинговым платежам» Кт 51 — 129 717 руб. — по оплате очередного арендного платежа (в т. ч. НДС 20% 21 619,50руб.);

- Дт 68 Кт 19 — 21 619,50 руб. — по принятию в вычеты НДС по очередному платежу.

По истечении 24 месяцев вся сумма арендной платы, отраженная в договоре (кроме цены выкупа), окажется оплаченной (129 717 руб. × 23 = 2 983 491 руб., 24-й месяц 129 709 руб.), а соответствующий ей НДС будет учтен в вычетах (21 619,50 руб. × 23 = 497 248,50 руб., 24-й месяц 21 618,17 руб.). В результате по кредиту счета 76 «Арендные обязательства» будет числиться только цена выкупа (3 233 200 – 3 113 200 = 120 000 руб.), а по дебету счета 19 отвечающая ей величина НДС (538 866,67 – 518 865,67 = 20 000 руб.) Обе эти суммы закроются в результате:

- начисления к оплате стоимости выкупа — Дт76 «Арендные обязательства» Кт 76 «Оплата выкупа» — 120 000 руб.;

- осуществления платежа по ней— Дт 76 «Оплата выкупа» Кт 51 — 120 000 руб.;

- применения вычета по НДС — Дт 68 Кт 19 — 20 000 руб.

На счете 01 на момент выкупа будет отражаться объект стоимостью 2 694 333,33 руб., а на счете 02 — относящаяся к нему амортизация 898 111,11 руб. (2 694 333,33 / 72 × 24). Эти суммы проводками, меняющими их аналитику внутри счетов 01 и 02, следует показать в составе ОС, являющихся собственными:

- Дт 01/собственные Кт 01/в лизинге — 2 694 333,33 руб.;

- Дт 02/в лизинге Кт 02/собственные — 898 111,11 руб.

Амортизационные отчисления той же проводкой (Дт 20 Кт 02, но с обновленной аналитикой по счету 02) и в той же сумме (37 421,29 руб.) будут начисляться еще на протяжении 48 месяцев (72 – 24).

Итоги

В отношениях, возникающих по договору финансовой аренды, допускается делегировать получателю имущества право учитывать предмет этого договора в балансе. Это приводит к появлению у него бухгалтерских проводок, существенно отличающихся от выполняемых в ситуации, когда объект учитывается лизингодателем.

У получателя объект принимается в состав ОС через обычные для этого проводки (с применением счетов 08 и 01) по общей стоимости, приводимой в договоре, с исключением из нее НДС, величина которого относится в дебет счета 19. В таком же обычном порядке по объекту начисляют амортизацию, суммы которой включают в затраты.

Арендные платежи в бухучете в затраты не попадают. Их начисляют за счет уменьшения общей величины оплаты, предусмотренной договором. НДС берут в вычеты по частям по мере поступления счетов-фактур на каждый лизинговый платеж. Последний из платежей и последний вычет делаются в отношении стоимости выкупа, если договором не предусмотрен возврат имущества. Возвращение объекта лизинга отразится в проводках как продажа ОС.

По выкупленному объекту никаких изменений в бухучете в величине его учетной стоимости и порядке начисления амортизации не происходит. Потребуется только сделать проводки, уточняющие аналитику принадлежности имущества.

Лизинг в Контур.Бухгалтерии

Часто лизинг оказывается выгоднее кредита, и бизнес им охотно пользуется. С 2022 года ввели ряд новшеств при работе с лизинговыми операциями. Расскажем, как учитывать лизинг и приведем пример такого учета в сервисе Контур.Бухгалтерия.

Облачная бухгалтерия от Контура для бизнеса

Простой учет, авторасчет налогов и зарплаты, отправка отчетности онлайн, ЭДО, бесплатные обновления и техподдержка. Попробовать бесплатно

Термины в договоре лизинга

Лизинг доступен ИП и организациям вне зависимости от системы налогообложения. Лизинг — это особая финансовая услуга, похожая на кредитование. При лизинге имущество берут в аренду и могут постепенно выкупать, так что после определенного срока оно может перейти в собственность арендатора. Все это регулируется ст. 665 и 666 ГК РФ, законом от 29.10.1998 №164-ФЗ и подзаконными актами. Выгода лизинга в том, что не нужно сразу тратить большую сумму денег на выкуп имущества, ведь при аренде сохраняются оборотные средства. А еще снижается налоговая нагрузка: лизинговые платежи — это затраты, которые уменьшают базу для расчета налога. Также лизинговое имущество на балансе позволяет уменьшать базу за счет ускоренной амортизации имущества: в лизинговом договоре можно прописать более быструю амортизацию по сравнению с нормативными сроками. Лизингодатель — это владелец имущества: он покупает его и затем сдает в аренду с правом постепенного выкупа. Лизингополучатель — это ИП или компания, которые пользуются имуществом и за это выплачивают деньги лизингодателю. Продавец — исходный поставщик имущества, которое он продает лизингодателю. При этом сам продавец может одновременно быть лизингополучателем: например, может продать свою же технику и сразу арендовать ее. Это возвратный лизинг, его применяют при нехватке оборотных средств, он похож на кредитование с залогом. Имущество — дорогостоящие предметы, которые не теряют свойств при бережной эксплуатации: здания, электросети, заводы, транспорт, оборудование, земля. Срок договора лизинга — период, в течение которого имущество арендуется и выплачиваются арендные платежи. Такой срок может равняться периоду полезной эксплуатации имущества, тогда по истечении договора они имеют нулевую стоимость, так что могут перейти к лизингополучателю без новых выплат. Это вариант финансовой аренды. Если срок договора меньше периода полезной эксплуатации, то по истечении договора основные средства возвращаются лизингодателю или выкупаются по остаточной стоимости. Это операционная аренда. Чтобы договор считался заключенным, в нем нужно прописать условия:

- о предмете лизинга — что это за имущество;

- о суммах платежей;

- о сроке лизинга;

- о продавце имущества и о том, как его выбрать: выбирает его лизингополучатель или лизингодатель.

Дополнительно в договоре можно прописать, кто обслуживает имущество, обучает пользоваться им, на чьем балансе ведется учет, что делать по истечении договора и какой будет выкупная стоимость. Еще можно обозначить порядок страхования и распределения рисков между сторонами.

Контур.Бухгалтерия — 14 дней бесплатно!

Простая и понятная онлайн-бухгалтерия для малого бизнеса со всеми инструментами. Уровни доступа для разных сотрудников.

Изменения в работе с лизингом с 2022 года

С 2022 года вступили в силу несколько изменений: они коснулись правил амортизации, расчета имущественного налога лизинговых объектов и учета выкупной стоимости (Федеральный закон от 29.11.21 № 382-ФЗ). А еще это связано с внедрением новых стандартов бухучета по ФСБУ 25/2018: согласно им вместо понятия лизинга применяется термин «финансовая аренда».

Амортизация лизинговых объектов

По старым правилам амортизировала имущество та сторона, которая его учитывала согласно договору. По новым правилам амортизацию начисляет только лизингодатель — владелец имущества. Он по-прежнему может проводить ускоренную амортизацию для объектов вне 1-3 амортизационных групп, для этого разрешается применять повышающий коэффициент не более 3.

Учет лизинговых платежей

Когда лизингополучатель перечисляет платежи лизингодателю, он может просто арендовать объект, а может постепенно выкупать его, и тогда к арендной плате добавляются выкупные платежи.

- Арендные платежи лизингополучатель включает в расходы, а лизингодатель в доходы — эта норма действовала раньше, сохранилась и сейчас.

- Выкупные платежи — более сложный момент. Прежняя норма не диктовала четкого порядка, надо ли включать выкупную стоимость в расходы лизингополучателя и доходы лизингодателя. Считалось, что выкупные платежи — это аванс, и в учете сумма выкупа появится, только когда имущество перейдет к лизингополучателю. После перехода права собственности лизингодатель отражал в доходах выкупную стоимость как при продаже. А лизингополучатель включал сумму выкупа в первоначальную стоимость и постепенно списывал ее через амортизацию (письмо Минфина от 18.02.19 № 03-03-06/1/10341).

В новых правилах есть порядок учета выкупных платежей: в расходы лизингополучателя попадают лизинговые платежи за вычетом выкупной стоимости (п. 1 ст. 264 НК РФ).

Изменения по учету финансовой аренды касаются только плательщиков ОСНО. Упрощенцы могут работать по старым правилам: лизингодатели на УСН включают в доходы весь лизинговый платеж, даже если в него «зашита» выкупная стоимость (письмо Минфина от 04.08.17 № 03-11-11/49896). Лизингополучатели на УСН 15% включают выкупные платежи в расходы (письмо Минфина 02.10.15 № 03-11-06/2/56616).

Учет имущества — на чьей стороне

С 2022 года арендованное (лизинговое) имущество учитывают только на балансе арендатора — лизингополучателя (ФСБУ 25/2018). В качестве основного сценария новый стандарт бухучета рассматривает ситуацию, когда лизингодатель покупает имущество и сразу передает арендатору. Тогда он отражает инвестицию в аренду и кредиторку перед поставщиком (п. 34 ФСБУ 25/2018). Если лизингодатель временно держит такое имущество на своей территории, монтирует или дорабатывает его, то на время его отражают на счете 41 «Товары». Подразумевается, что имущество не будут использовать в деятельности, а очень скоро передадут его арендатору, который и будет его учитывать на своем балансе.

Контур.Бухгалтерия — 14 дней бесплатно!

Простая и понятная онлайн-бухгалтерия для малого бизнеса со всеми инструментами. Уровни доступа для разных сотрудников.

Налог на имущество

С 2022 года налог по лизинговому имуществу платит только арендодатель (п. 3 ст. 378 НК РФ). С этим связаны некоторые сложности. Выше мы сказали, что объект лизинга учитывает лизингополучатель, так что все сведения по суммам в учете известны именно ему. Чтобы лизингодателю рассчитать имущественный налог не по кадастровой стоимости, нужно знать среднегодовую стоимость, и сделать это будет непросто, не зная данных учета.

Еще один нюанс: для договоров лизинга установили переходный период, так что новые правила должны применять не все. Мы уже сказали, что упрощенцы могут применять прежние нормы учета лизинговых платежей. Кроме того, если договор лизинга заключили до начала 2022 года, то учет арендованного имущества можно вести по старым нормам до истечения срока договора (ст. 2 закона № 382-ФЗ).

Отражение лизинга в бухгалтерском и налоговом учете

С 2022 года предмет лизинга отражают на балансе лизингополучателя, и проводки в бухгалтерском учете формируются по единой схеме для всех налоговых режимов. Только отражение предмета лизинга в налоговом учете отличается для каждой системы налогообложения.

В бухгалтерском учете лизинговое имущество амортизируют привычным методом. Субъекты малого бизнеса могут вести упрощенный учет лизинга: рассчитывать задолженность лизингодателю не как сумму будущих дисконтированных платежей, а как сумму планируемых выплат по договору. А значит вся сумма, которую нужно выплатить лизингодателю, становится первоначальной стоимостью, от которой ежемесячно начисляют амортизацию. В эту сумму может входить стоимость имущества, вознаграждение лизингодателя и выкупная стоимость. Амортизацию начисляют на счет затрат, эти суммы в бухучете ежемесячно списывают в расходы по лизинговому имуществу.

На ОСНО в налоговом учете в расходы принимают ежемесячный платеж лизингодателю. После выкупа лизингового имущества в расходы принимается выкупная стоимость — но не целиком, а частично: ежемесячно по мере амортизации.

На УСН в налоговом учете лизинговое имущество учитывается в расходах только при объекте налогообложения «доходы минус расходы». В расходы принимаются платежи по договору лизинга весь срок действия договора. Если предусмотрен выкуп имущества, то выкупная стоимость принимается в расходы аналогично любому основному средству.

Оформление лизинга в Контур.Бухгалтерии

Бухучет лизинговой схемы и проводки в бухучете одинаковы. для всех режимов налогообложения. Само оформление лизинга в сервисе проходит в несколько этапов. Перечислим их ниже.

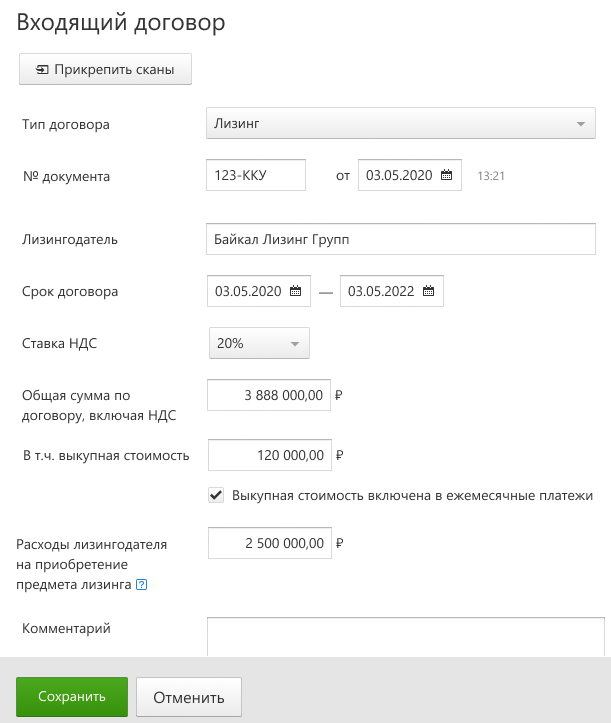

Оформление договора лизинга

На каждый предмет лизинга оформляется отдельный договор. Даже если вы подписали с лизингодателем единый договор, в котором перечислены разные виды имущества, в сервисе нужно создать несколько договоров под одним номером. Например, договор с лизингодателем имеет номер 1345, тогда в Бухгалтерии вы создаете договоры 1345.1, 1345.2 и так далее.

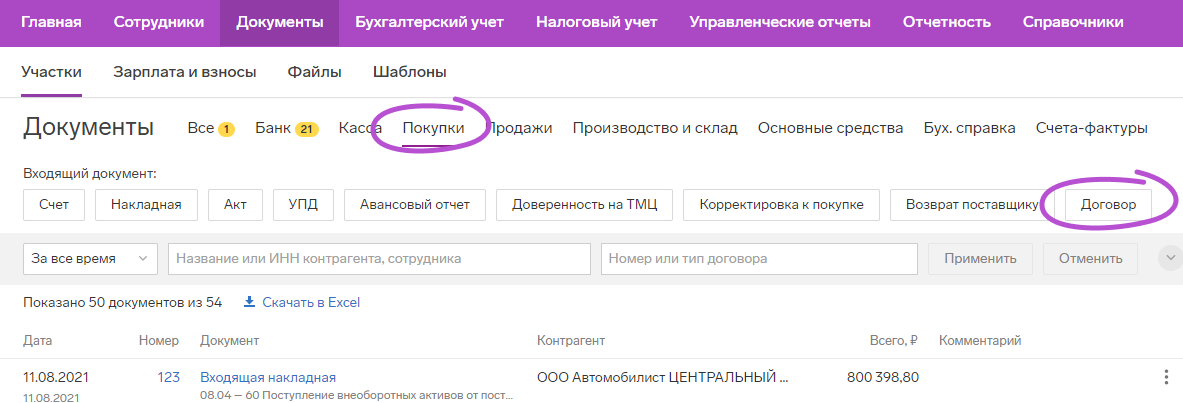

Выберите раздел «Документы» → «Покупки» → кнопка «Договор».

- тип договора — «Лизинг»;

- общая сумма по договору — все платежи лизингодателю согласно договору с учетом выкупной стоимости, если предусмотрен выкуп; от этой суммы в бухучете будет начисляться амортизация;

- расходы лизингодателя — нужно заполнить, если вы заключали договор лизинга по имуществу до 2022 года, это сумма для расчета амортизации в налоговом учете по прибыли;

- выкупная стоимость — сумма для начисления амортизации после выкупа предмета договора.

Для упрощенцев в договоре нет полей «в том числе выкупная стоимость» и «расходы лизингодателя», так как на УСН предмет лизинга не амортизируется, и эти данные не нужны для расчетов.

После заполнения всех полей документа нажмите «Сохранить».

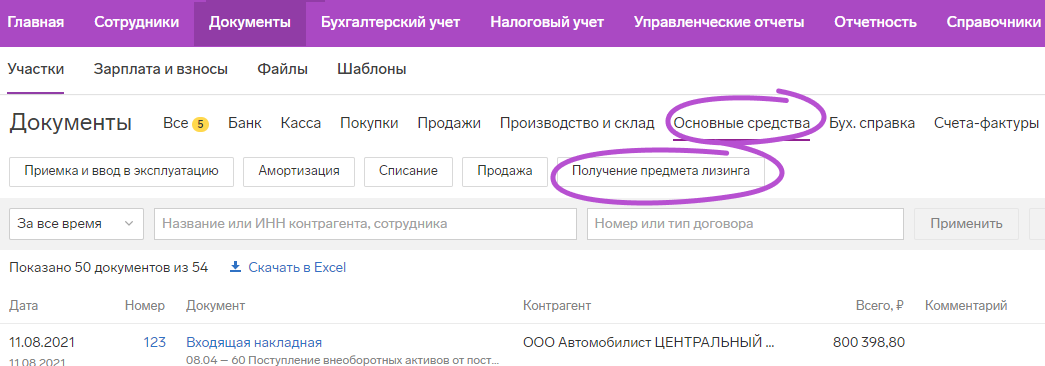

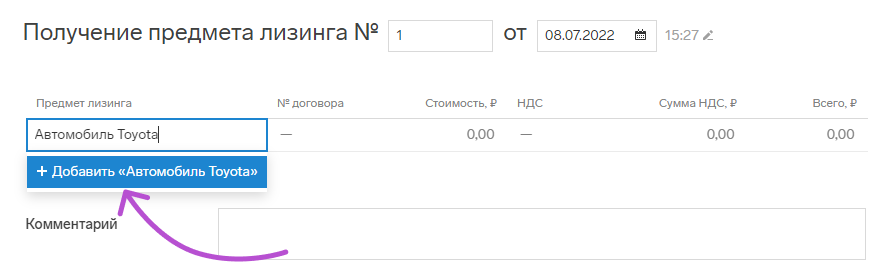

Получение предмета лизинга и создание карточки основного средства

Когда вы получили предмет лизинга, это нужно отобразить в сервисе. Выберите раздел «Документы» → «Основные средства» → кнопка «Получение предмета лизинга».

Введите название предмета лизинга. В системе нет данных о нем, так что сервис предложит добавить их. Нажмите «Добавить. ».

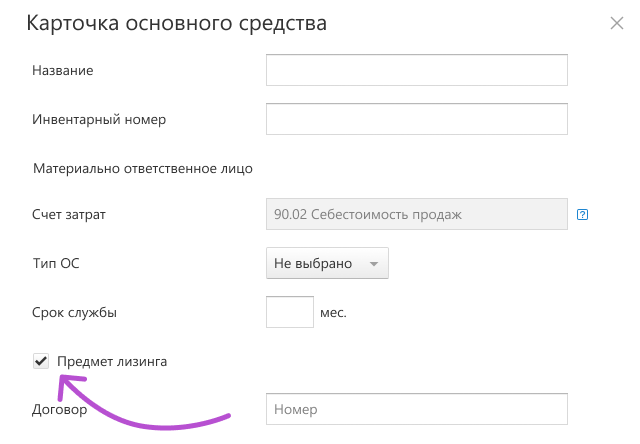

В открывшейся карточке основного средства, отметьте пункт «Предмет лизинга».

Появятся дополнительные поля для заполнения — их нужно заполнить и сохранить карточку. По данным карточки заполнится документ «Получение предмета лизинга» — его останется только сохранить.

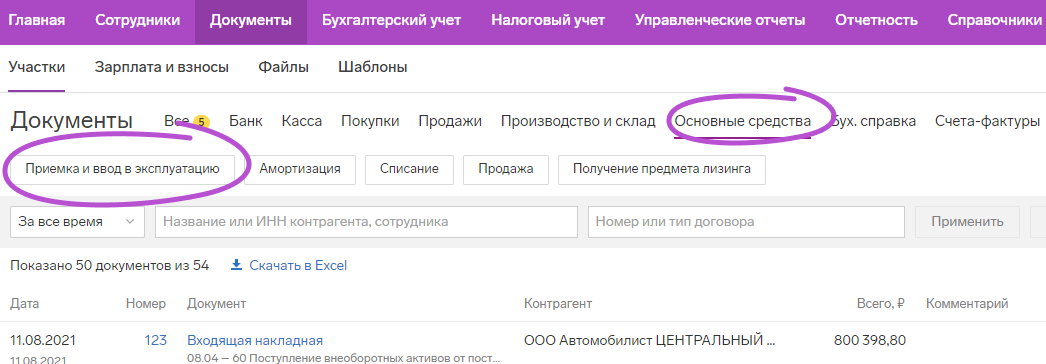

Приемка и ввод в эксплуатацию

Теперь нужно оформить ввод основного средства в эксплуатацию. Для этого выберите раздел «Документы» → «Основные средства» → кнопка «Приемка и ввод в эксплуатацию».

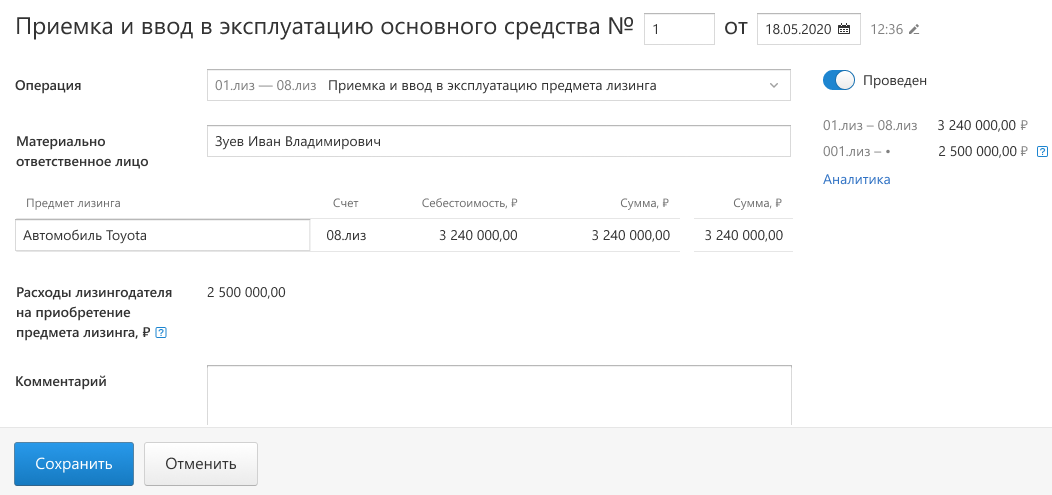

Нужно заполнить документ. Выберите строку «Приемка и ввод в эксплуатацию предмета лизинга» в поле «Операция». Предмет лизинга оприходуется на бухгалтерский счет 01.лиз: он нужен специально для учет основных средств в лизинге и стоит отдельно от учета других основных средств.

Для договоров, подписанных до 2022 года, создастся проводка на забалансовом счете 001.лиз — в нем будет учтена первоначальная стоимость основного средства для налогового учета по прибыли. Сервис возьмет сумму для проводки из договора, и на эту сумму будет начисляться амортизация в налоговом учете по прибыли.

Для договоров, подписанных в 2022 году и далее, имущество числится на балансе лизингодателя, значит лизингополучатель в налоговом учете не начисляет амортизацию, и на счете 001.лиз не формируется первоначальная стоимость.

Платежи по договору лизинга

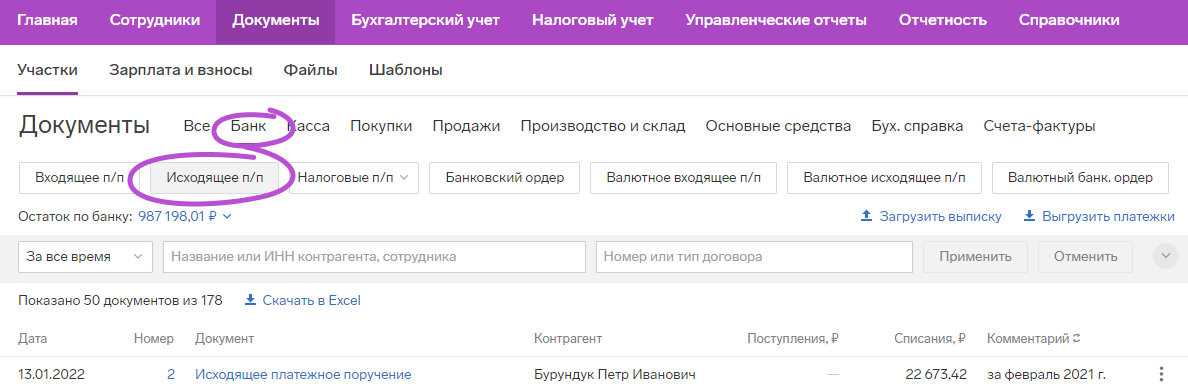

Чтобы сформировать поручение на очередной платеж лизингодателю, выберите раздел «Документы» → «Банк» → кнопка «Исходящее п/п».

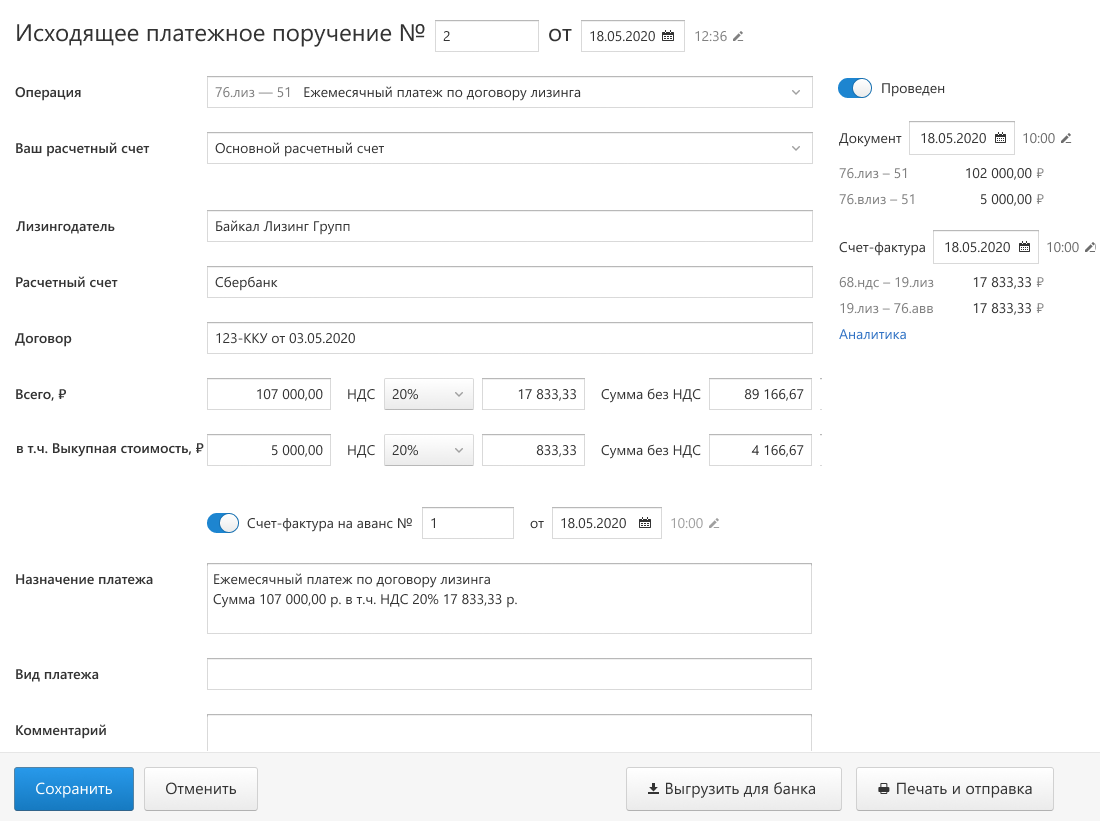

В платежках используется счет взаиморасчетов с лизингодателем 76.лиз, а не счет расчетов с поставщиком 60 или 76.др. Обязательно указывается договор. Если в операции оплачивается выкупная стоимость, она аккумулируется на отдельном счете 76.влиз.

Плательщики ОСНО смогут автоматически создать счет-фактуру на аванс и показать входящий НДС по платежу. Для упрощенцев автоматически заполнится поле «Учитывать в расходах УСН», а если часть выкупной стоимости входит в ежемесячный платеж, то в расходы попадает только ежемесячный платеж за вычетом части выкупной суммы. Выкупная сумма примется в расходы позже, после перехода в собственность имущества.

Лизингодатель может присылать закрывающие акты на ежемесячные платежи (правда он не обязан это делать, так как по гражданскому законодательству арендодатель не должен выдавать акты). С актом или без него лизингодатель присылает закрывающий счет-фактуру, чтобы лизингополучатель мог принять к вычету НДС по аренде.

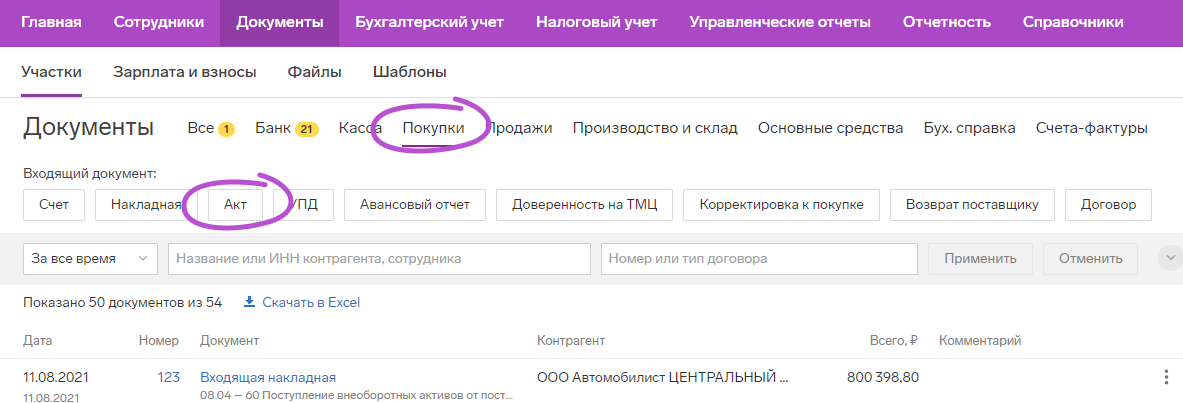

Чтобы отразить в сервисе закрывающие документы, выберите раздел «Документы» → «Покупки» → кнопка «Акт» и заполните сведения.

Амортизация предмета лизинга

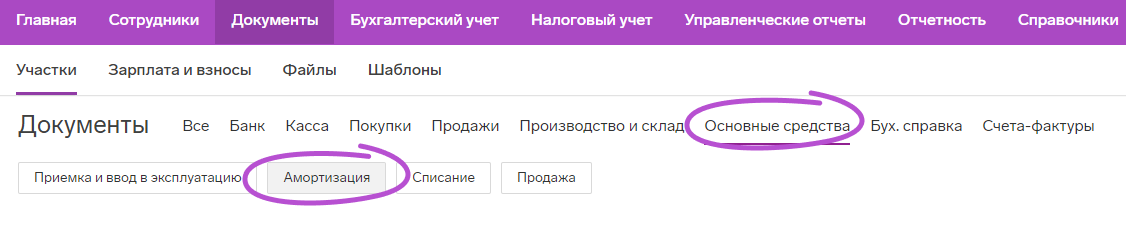

Чтобы отразить начисление амортизации по лизинговому имуществу, выберите раздел «Документы» → «Основные средства» → кнопка «Амортизация».

Откроется страница с заполненными данными:

- В бухгалтерском учете проводки формируются на счет 02.лиз по каждому предмету лизинга.

- На ОСНО в налоговом учете по договорам до 2022 года проводки по амортизации формируются на счет 002.лиз от первоначальной стоимости, которую вы указали в договоре в поле «Расходы лизингодателя». По договорам 2022 года и позже амортизация не начисляется, так как предмет лизинга не учитывается как основное средство.

- На УСН при выкупе предмета лизинга в конце срока договора, выкупная стоимость принимается в расходы УСН равными частями в отчетные периоды с момента оплаты выкупной стоимости до конца года. Сервис автоматически заполните поле «Учитывать в расходах УСН».

Расходы по лизингу в закрытии месяца (только для ОСНО)

У плательщиков ОСНО расходы по лизингу отображаются в закрытии месяца и потом попадают в декларацию по налогу на прибыль. При закрытии месяца затраты по платежам со счета 091.лиз принимаются в расходы по налогу на прибыль. Можно принять в расходы всю сумму или перенести часть на следующий месяц. После сохранения данных сформируется проводка со счетом 099.лиз, обороты по которому и попадут в декларацию по налогу на прибыль.

Декларация по налогу на прибыль (только для ОСНО)

В строку «Косвенные расходы — всего» декларации (стр. 040 Приложения 2 к Листу 02) добавляются суммы проводок 099.лиз. Если в карточке основного средства вы поставили галочку в пункте «Включить амортизацию в прямые расходы», то амортизация имущества будет попадать в прямые расходы в строку 010 Приложения 2 к Листу 02.

Тогда по договорам, заключенным до 2022 года, сумма по счету 099.лиз из закрытия месяца распределится между строками 010 и 040. Для договоров с датой от 2022 и позже амортизация лизингового имущества в налоговом учете по прибыли не начисляется, и все расходы по лизингу падают в строку с косвенными расходами.

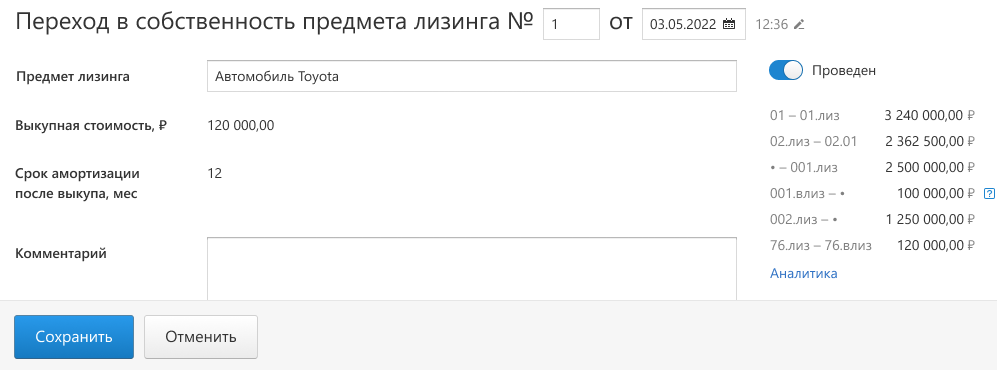

Выкуп лизингового имущества

Если по договору лизингополучатель выкупает имущество, он может оставить его себе после истечения срока договора. Тогда основное средство перестает быть активом, которым можно только пользоваться, и становится настоящей собственностью, а в бухучете переходит в разряд обычных основных средств и учитывается на счете 01. В расходы в бухучете теперь принимается амортизация этого имущества.

В налоговом учете по прибыли после выкупа выкупная стоимость принимается в расходы постепенно через амортизацию. Первоначальной стоимостью имущества становится сумма выкупа, а срок полезного использования — оставшийся срок эксплуатации. В налоговом учете по УСН выкупная стоимость принимается в расходы равными долями с момента выкупа до конца налогового периода.

Для оформления выкупа в Бухгалтерии выберите раздел «Документы» → «Основные средства» → кнопка «Переход в собственность предмета лизинга». Часть данных в документ подтянутся автоматически, вам останется проверить их, скорректировать при необходимости и дозаполнить документ.

Источник https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/uchet-lizingovogo-imushestva-na-balanse-lizingopoluchatelya-provodki/

Источник https://www.b-kontur.ru/enquiry/25485-lizing_v_konturbuxgalterii