Как забрать депозит в ПриватБанке: 2 доступных способа и условия расторжения

Полезная информация

Автор sover На чтение 4 мин Просмотров 11.9к. Опубликовано 31.01.2019

Чтобы у владельца вклада было понимание как забрать депозит в ПриватБанке, необходимо тщательно ознакомиться с условиями договора. Компания ПриватБанк является крупным финансовым учреждением, с достаточно большим денежным оборотом. Совершение всех финансовых операций совершаются в соответствии с Постановлениями Национального Банка Украины.

ПриватБанк предлагает такие виды вкладов:

- «Стандарт»;

- «Джуниор»;

- «Приват-вклад»;

- «Стандарт беспроцентный»;

- «Копилка».

Способы забрать депозит

Способов как снять депозит в ПриватБанке существует несколько.

Компания ПриватБанк заботиться о комфорте своих клиентов, и для этого разрабатывает сразу несколько вариантов оформления расторжения депозитного договора. В зависимости от вида вклада и своих личных предпочтений, клиент выбирает комфортный и удобный для себя путь.

В отделении банка

Самым привычным способом оформления и проведения финансовых операций является непосредственное посещение финансового учреждения.

Для получения денежных средств по депозиту в любом отделении ПриватБанка, которое территориально удобно для человека, необходимы такие документы:

- оригинал депозитного договора, с детальным описанием срока действия, процентных ставок, и всех остальных нюансов соглашения;

- пластиковая карта банка на имя вкладчика депозита;

- паспорт;

- ИНН;

- квитанции и другие платежные документы о внесении средств на счет вклада.

Преимущества такого обращения: документы заполняются квалифицированными специалистами, которые подробно расскажут обо всех важных моментах, условиях, рисках и выгодах, связанных с финансовыми операциями.

Если депозит расторгается до окончания срока договора, то сотрудники банка предупредят о возможной потере процентов, начисленных по вкладу. Денежные средства могут быть выплачены как наличными в кассе, так и перечислены на карту клиенту.

Через Приват24

Для того чтобы снять деньги с депозита в гривнах, можно воспользоваться системой Приват24 или мобильным приложением. Такой вариант не требует посещения финансового учреждения, нет необходимости тратить время на дорогу, очередь и оформление всех документов.

Простой алгоритм действий позволит за несколько кликов расторгнуть депозитный договор и перевести деньги на указанный счет. Порядок действий такой:

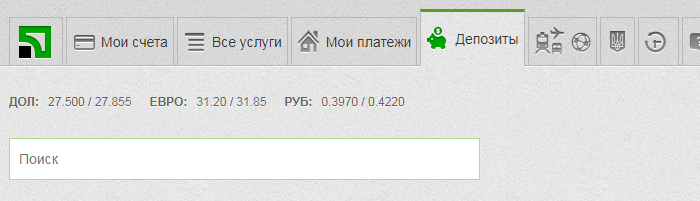

- открываем официальную страницу сервиса Приват24;

- проходим авторизацию через введение логина и пароля;

- подтверждаем ввод в систему кодом из смс;

- в меню выбираем раздел «Депозиты»;

- переходим во вкладку «Мои депозиты»;

- из списка, который открылся, выбираем интересующий вид вклада;

- после подробного ознакомления с информацией о депозите нажимаем кнопку «Расторгнуть депозит»;

- заполняем поля про причины расторжения соглашения и вводим реквизиты счета, на который будут переводиться деньги;

- подтверждаем операцию кодом из сообщения банка и жмем кнопку «Готово»;

- операция завершена.

В течение нескольких минут деньги будут зачислены на указанную карту, а в приложении или на номер телефона придет уведомление о проведенной переброске суммы вклада.

Условия расторжения

Довольно распространенной практикой при требовании досрочного расторжения депозита является предложение сотрудниками банка продлить вклад на более выгодных условиях.

Если же вы окончательно решили забрать свои деньги, то стоит быть готовым к тому, что финансовое учреждение может не выплатить в полном объеме начисленные за определенный период проценты.

Если сумма депозита значительна, и вы желаете получить ее наличными, то лучше подойти в отделение банка за несколько дней до расторжения и предупредить сотрудников о том, что нужно заказать определенную сумму денежных средств.

Еще одним важным моментов является правильное соблюдение процедуры. После окончания срока вклада проблем с его возвращением, как правило, не возникает.

Действия клиента при отказе банка в возврате

Согласно регламента деятельности учреждения гражданин имеет право снять деньги с депозита, как по окончании его срока деятельности, так и до наступления такого периода. Расторжение депозитного договора проводится в любом отделении банка, независимо от места проживания клиента или места оформления соглашения.

Но из любого правила бывают исключения и случаются ситуации, в которых банк отказывает вкладчику вернуть его деньги. Что же делать в таком случае?

Первый самый простой вариант, в случае не выдачи денег до окончания срока депозита, – это дождаться даты окончания договора и без проблем забрать свои деньги вместе с начисленными, за весь период процентами.

Второй вариант – это обращение с письменным заявлением в ближайшее отделение банка и параллельно в Фонд гарантирования вкладов физических лиц. В течение 30 рабочих дней соответствующие органы примут решения о возможности возвращения денег. О результатах рассмотрения обращения заявителя информируют в письменном виде. Таким способом могут воспользоваться не все вкладчики, а только те, размер вложенных средств которых не превышает 250 тысяч гривен.

Третий вариант – самый продолжительный и затратный – это обращение в суд за разрешением спора.

При решении проблемы указанным путем стоит запасаться терпением и быть готовым понести дополнительные расходы, связанные с судебным разбирательством.

Как получить наличный доллар с депозита и распоряжаться вкладом через интернет

Карантин поменял правила игры на депозитном рынке. Вкладчикам приходится прибегать к различным уловкам, чтобы получить на руки американскую валюту в конце срока депозита. А банки всерьез думают о том, чтобы перекроить базовые депозитные договоры.

Забрать депозит из банка в последние недели стало сложнее. Из-за карантина многие банковские отделения на время закрылись либо перешли на новый график. Теперь они работают до 15-16 часов с перерывами на влажную уборку. Поэтому в контакт-центрах советуют заранее записываться на встречу с менеджером, чтобы получить вклады наличными. Выдача гривневых депозитов происходит в нормальном режиме, но нередко возникают проблемы с долларовыми выплатами.

Как вернуть долларовый депозит

Предварительный заказ суммы — теперь правило номер один. Если им пренебречь, наверняка останешься без наличных.

«Сегодня до обеда заказали, завтра получили. В крайнем случае — послезавтра, если вдруг у отделения сокращенный график работы. Есть временные ограничения на выдачу наличной валюты с карт и Приват-вкладов, но они связаны исключительно с новой карантинной реальностью. Иностранная валюта в Украине не печатается, а самолеты пока не летают», — описал «Минфину» ситуацию руководитель департамента сбережений Приватбанка Андрей Шульга.

О необходимости заблаговременной двухдневной заявки на наличные деньги говорят и его коллеги.

«Банк выдает наличные средства на сумму 300 тыс. грн и выше (либо эквивалент в иностранной валюте) по предварительной записи через информационный центр банка. Главное условие — клиент должен подать заявку не меньше, чем за два рабочих дня до запланированной даты получения средств», — рассказал «Минфину» руководитель по вопросам сбережений и транзакционных услуг Райффайзен Банка Аваль Сергей Анников.

По записи нередко приходится стоять в очередях, в виртуальных, конечно: ждать на телефоне вызова из банка. День-три ожидания долларовых депозитов — уже распространенная практика с начала карантина. Это практически официальная позиция множества банков. Хотя неофициально их клиенты говорят, что ждали и больше. Особенно, если речь шла о крупных суммах — от $50 тыс.

Нацбанк начал поставлять банкам долларовые банкноты лишь в конце марта, причем получали ее исключительно крупные финучреждения. Потому быстрее всего вклады получают клиенты 10-ки крупнейших банков. Остальные могут ожидать их неделями.

Долларовым вкладчикам предлагают три варианта:

- Получить деньги в гривне, в пересчете по текущему курсу банка.

- Получить депозит в евро, в пересчете по текущему курсу банка.

- Встать в очередь за наличной американской валютой и дожидаться, пока она появится.

«Если в банке нет нужной долларовой банкноты, он может предложить конвертацию вклада в другую имеющуюся валюту. Если деньги клиенту нужны срочно, он, как правило, соглашается на эти условия. Второй вариант — оприходовать деньги на карту. Тогда клиент может использовать их на свои нужды с помощью платежной карты. Еще можно рассмотреть кредит под залог депозита, но нужно помнить, что по закону, кредитование физических лиц в Украине разрешено только в национальной валюте», — пояснила «Минфину» начальник департамента приватного бизнеса Радабанка Елена Остринина.

Если разобраться, то перечисленные варианты даже не предложение, а практически ультиматум. Он записан если не во всех, то практически во всех типовых договорах. В них есть пункт о том, что непосредственно с депозитного счета никто наличные не выдает.

В конце срока сумма вклада и насчитанные по нему проценты за вычетом налогов (18% НДФЛ и 1,5% военного сбора) перечисляются либо на текущий счет, либо на карточный счет вкладчика. Два варианта.

В этом главная проблема для клиентов: как только банк отправил доллар/гривну/евро с депозитного счета на текущий/карточный, его обязательство перед вкладчиком, с юридической точки зрения, считается выполненным.

Де-юре, банк не обязан выдавать вкладчику наличный доллар или гривну. Он обязан их только перечислить. Так что подать в суд на банк за то, что он не в состоянии выдать наличные со счета — не получится. Поскольку нет состава преступления.

Именно поэтому вкладчикам ничего не остается, как соглашаться на условия банков. Конечно, после того, как они выскажут все свое возмущение в отделении либо оператору контакт-центра.

Маленькая хитрость, чтобы получить доллар

Чтобы оперативно обзавестись долларом, люди стали проводить настоящую разведку по банкам. Выведывать, где проще получить наличную американскую валюту. Цель — добиться выдачи иностранной наличности пусть не в своем, так в другом банке.

Это можно сделать, перебросив депозитные средства на карточный валютный счет в другом финучреждении, и потом снять их через кассу.

Шаг первый. Подать в банк заявку о переводе долларового депозита на свой карточный счет в другом банке (напрямую в другое финучреждение).

Шаг второй. Подать заявку во втором банке на выдачу долларовой наличности.

Шаг третий. Записаться на встречу к менеджеру второго банка и получить наличные.

Самостоятельно перевести средства с долларовой карты в одном банке на долларовую карту в другом банке (для снятия), увы, невозможно. Это должен делать банк.

«По действующему законодательству, физлицо может проводить по территории Украины только гривневые платежи. Инвалюту имеют право отправлять исключительно за границу», — уточнил финансовый аналитик Василий Невмержицкий.

Кризис помогает зарабатывать больше. Выгодные ставки по депозитам от топ-банков

Как распоряжаться депозитом через интернет

Если человек не стремится получить наличный доллар, а предпочитает оставаться дома в карантине, у него есть несколько возможностей.

Все они опираются на операции через интернет, в банковских системах интернет- и мобильного банкинга:

- Как только банк перечислит депозитные средства на текущий/карточный счет, можно конвертировать их в нужную валюту по текущему курсу банка. Многие предоставляют услугу без комиссий, но могут ставить при этом не самый выгодный курс. Курс покупки доллара/евро/гривны в интернете может быть не таким выгодным, как наличный в кассах.

- В системе интернет-банкинга можно пролонгировать свой депозитный вклад на новый срок. Если договор не предусматривает автоматическую пролонгацию, то это можно сделать самостоятельно. Обычно за это не взимается комиссия, напротив — банки стимулируют такое поведение. За пролонгацию обычно предлагают повышенные процентные ставки (+0,5-1% годовых) и разные бонусы. Но нужно отдавать себе отчет, что депозит пролонгируют на тот же срок, на который открывался базовый вклад. Если он был 12-месячным, то и новый депозит после пролонгации истечет только через 12-месяцев. Если деньги хочется разместить на более короткий срок, то нужно открыть новый вклад. Возможно, даже по другой программе.

- Можно открыть новый депозит. Многие банки предлагают эту услугу в интернете без повторной идентификации и подписания договора на бумаге. Все одновременно происходит в личном кабинете вкладчика: открытие нового депозита, подписание соглашения с банком, зачисление средств. Банки сейчас очень заинтересованы в денежном ресурсе, поэтому оформляют вклады без комиссий и дополнительных сборов. В период карантина люди стали чаще открывать краткосрочные депозиты: на 1-3 месяца. Они рассчитывают лично забрать средства, когда страна вернется к привычной жизни.

- Можно отправить средства на счет в другом банке, и уже там выбирать депозит себе по вкусу.

Если истек срок депозита и он не продлевается на новый срок, вкладчику стоит им распорядиться в любом случае. Далеко не все банки продолжают начислять проценты после истечения срока действия вложения. Хотя такое тоже бывает. Но в большинстве случаев деньги остаются в банке, но доход хозяину не приносят.

Потому если вы решили не ходить в банк до конца карантина или болеете и физически не можете этого сделать, то лучше открыть краткосрочный депозит и продолжить получать доход.

«Мы прогнозируем, что вкладчикам на моменте будут интересны более короткие сроки депозитов», — подтверждает Елена Остринина.

Проблемы с пролонгацией

Во многих банках время от времени возникают настоящие скандалы с автоматической пролонгацией депозитов. Люди не замечают этот пункт в договоре и не пишут заявление об отмене автоматической пролонгации. Когда они приходят за своими сбережениями, выясняется, что забрать их нельзя — депозит продлили на новый срок.

Потому всегда нужно помнить о двух вещах:

- Если не хотите, чтобы банк принимал решение за вас и автоматически продлевал депозит — напишите заявление об отказе от пролонгации еще в момент оформления вклада. Либо нажмите на соответствующую команду в системе интернет-банкинга.

- Если в вашем договоре все-таки осталось условие об автопролонгации, то минимум за два рабочих дня до истечения срока договора оставьте заявку на снятие средств и закажите в отделении нужную сумму наличных.

«Если автоматическая лонгация отменена, средства по окончании срока депозитного договора поступают на текущий/карточный счет вкладчика, и он может распоряжаться ими по своему усмотрению», — подтвердил «Минфину» директор по развитию бизнеса Банка Кредит Днепр Денис Михов.

Депозиты отдают досрочно на лечение и жизнь

В условиях карантина люди пытаются снять вклады не только по условиям договоров, но и раньше срока. В банках признают, что к ним все чаще обращаются за досрочным расторжением срочных депозитов. Это запрещено базовыми правилами c мая 2015 года, после вступления соответствующего запрещающего закона (№424). Но в банках уверяют, что стараются войти в положение и помочь клиентам.

«Мы оперативно рассматриваем такие случаи и идем на встречу при возникновении сложных ситуаций у вкладчиков. Но обязательно с документальным подтверждением необходимости досрочного возврата средств», — заверил директор департамента риск-менеджмента ПАО «КБ «Аккордбанк» Николай Войткив.

Его коллеги дали аналогичные обещания. «Мы готовы идти вкладчикам навстречу в случае наступления действительно форс-мажорных обстоятельств», — сказал Денис Михов.

Чаще всего люди просят о досрочном расторжении договоров в трех случаях:

- При тяжелых заболеваниях, в первую очередь, коронавирусом, когда средства нужны на лечение.

- При сокращении окладов из-за ущерба, нанесенного бизнесу карантином. Средства нужны на повседневные расходы.

- При увольнениях и вынужденных отпусках в период карантина. Семьи нуждаются в деньгах на жизнь.

Людям выдают средства, если они предоставляют соответствующие медицинские справки и копии приказов о сокращении окладов и увольнениях.

Как меняют депозитные договоры и ставки

С началом карантина банки задумались об изменениях в своих депозитных договорах.

Причина — новые экономические условия, с которыми они могут столкнуться из-за невозвратов по кредитам. Банки ждут немалые убытки в результате карантина и остановки предприятий по всей стране.

Национальный банк уже официально им рекомендовал проводить реструктуризации кредитов и вводить кредитные каникулы для заемщиков, которые сильнее всего пострадали от коронавируса.

Первой реакцией банкиров в начале карантина были предложения по «заморозке» депозитных процентов. Принцип простой: если финучреждения должны предоставить кредитные каникулы заемщикам и дать им возможность какое-то время не платить по займам, то и банкам, мол, нужно дать возможность не платить вкладчикам по депозитам.

Однако, от этой мысли все-таки отказались — испугались остаться без депозитов.

Но тут же возникла вторая идея — обеспечить себе возможность опускать депозитные ставки по мере снижения учетной ставки Нацбанка.

«Такой вариант действительно рассматривается — привязать доходность депозита к размеру учетной ставки регулятора. Нацбанк определяет стоимость гривневого ресурса в стране. Так что подход логичный: снижается его ставка — снижается ставка для вкладчика. Сейчас банки взвешивают все «за» и «против», окончательное решение на этот счет не принято», — рассказал Василий Невмержицкий.

Некоторые банки всерьез обдумывают и третье новшество — детально выписать в договорах с клиентами право банка выдавать валютные вклады в гривне, если у финучреждений недостает наличного доллара или евро в форс-мажорных обстоятельствах. Однако на этот шаг решатся лишь в крайнем случае. Пока правило обещают не вводить, чтобы не отпугнуть вкладчиков.

Если банки будут менять правила депозитных договоров, то они будут меняться для всех клиентов. Выторговать себе индивидуальный подход и обойти неудобные нормы не удастся никому — даже вип-клиентам, которые держат на счетах кругленькие суммы. Иначе они могут остаться без компенсации в 200 тыс. грн, если банк обанкротится.

«Условия договора банковского депозита, как и условия размещения вкладов в банке — стандартны для всех клиентов. Изменение условий под отдельного клиента расценивается как индивидуальные условия. Следовательно, такого рода депозиты не гарантируются Фондом гарантирования вкладов физических лиц», — объяснила «Минфину» тонкость ситуации начальник управления развития продуктов и продаж Forward Bank Оксана Конюшко.

Исходя из этого, депозитные условия будут меняться либо для всех, либо ни для кого. Окончательное решение банкиры собираются принимать не раньше лета или после завершения карантина, если он затянется. Действовать раньше они не будут, поскольку не хотят вспугнуть вкладчиков в непростое время.

Первостепенная задача банков сейчас — максимально расположить к себе клиентов и подтолкнуть их к продлению депозитного договора. Поэтому в ближайших планах банков —повышение ставок, и некоторые даже уже начали это делать. Текущие доходности гривневых депозитов поднимают сразу на 1-1,5% годовых.

Ирина Тимофеева

Источник https://privatbankinfo.com/informacia/depozit-v-privatbanke-kak-zabrat.html

Источник https://minfin.com.ua/2020/04/02/42822767/