Финансовый рычаг: как посчитать,

можно ли брать кредит

Часто предприниматели прибегают к кредитам, только чтобы избавиться от финансовых проблем в бизнесе. Когда они его берут, у них возникает мысленный зуд — как бы его скорее вернуть и перестать ходить в должниках.

Другие, наоборот, берут кредиты и не задумываются о последствиях. А спустя какое-то время тонут во все новых и новых займах. Уоррен Баффет в 1991 году рассказывал, что в такую ловушку попадал Дональд Трамп — не задумывался о том, как будут окупаться его кредиты.

Заемные деньги можно использовать для развития бизнеса, но только при определенных условиях. Рассмотрим, в каких случаях заемные деньги помогут бизнесу вырасти и как перевести эффект от них в понятные цифры.

Развиваться можно и на свои деньги. Но долго

«Банки на нас наживаются», «Берешь чужие — платишь свои», «Я развиваюсь чисто на собственные деньги» — при таком образе мыслей малые предприятия, скорее всего, не эволюционируют до среднего бизнеса, даже если будут очень рентабельными. А если и эволюционируют, то займет это многие годы.

Представим, что вы открыли интернет-магазин, вложив в него в первый год 2 миллиона рублей. У вас все настолько круто, что каждый год вы зарабатываете 50% сверху. Все, что зарабатываете, отправляете обратно в дело. Посчитаем, сколько вы заработаете за 10 лет ↓

1 год. 2 миллиона + 50% = 3 миллиона

2 год. 3 миллиона + 50% = 4,5 миллиона

…

10 год — 115 миллионов

Прошло 10 лет. Количество ваших денег, крутящихся в бизнесе, выросло с 2 до 115 миллионов. Это при том, что вы не выплачивали себе дивиденды и всю прибыль вкладывали обратно. А 115 миллионов капитала — это даже не средняя компания. Получается, вкалываете 10 лет, все это время едите гречку даже без котлет, а бизнес все еще малый.

Как развивается средний и крупный бизнес

Средние и крупные компании используют кредиты для роста бизнеса. Возьмем в пример две средние компании — «Билайн» и «Магнит». За 2017 год у «Билайна» чужих денег в бизнесе в два раза больше, чем собственных. У «Магнита» примерно одинаковое количество своих и заемных денег.

Кредитные деньги работают вместе с собственными, и за счет этого бизнес зарабатывает больше.

Вернемся к примеру с интернет-магазином. Собственник каждый год умножал свои деньги на x1,5. Кредитные деньги он умножал бы на x1,5 наряду со своими, и получал бы в итоге больше. Останется только заплатить процент банку.

Кредиты при правильном подходе — это что-то вроде нитро-ускорения в автомобилях. Сначала вы разгоняетесь до 200 км/ч своими силами, потом включаете нитро и едете на нем уже 270 км/ч. Нитро заканчивается, скорость падает и держится в районе 250 км/ч. Частью скорости после того, как нитро закончился, пришлось пожертвовать, но скорость в итоге все равно больше, чем вообще без нитро.

В бизнесе так же, только вместо нитро — кредит. Но как и в машине, просто так включать нитро-ускорение не стоит.

Когда можно брать кредит на развитие бизнеса

Перед тем как брать кредит на развитие, проверьте — соблюдаются ли у вас два основных условия.

1. Рентабельность активов выше банковского процента. Активы — это все, чем владеет компания: деньги на счетах, станки, машины, дебиторская задолженность, запасы на складе, недвижимость. Используя их, компания зарабатывает прибыль. Чтобы понять, сколько прибыли приносят компании ее активы, используется показатель рентабельности активов (ROA).

Рентабельность активов (ROA) = прибыль до уплаты налогов и процентов по кредитам / сумма всех активов.

Представим компанию по производству мебели на заказ. Ее собственник пошел в банк брать кредит — больно уже ему захотелось резко поднять бизнес. Взял деньги под 15% годовых. Вложил их в дело и приготовился к взлету. Спустя время он понял — прибыль не увеличивается.

Оказалось, что рентабельность активов компании ниже 15%. Другими словами, на заемные деньги компания заработала меньше, чем отдала банку в качестве платы за использование кредита.

Чтобы чужие деньги не начали съедать собственные, рентабельность активов должна быть выше, чем процент кредита.

Лучше брать с запасом — например, если банк дает кредит под 15%, а рентабельность ваших активов — 18%, то стоит трижды подумать. Ведь если эффективность бизнеса неожиданно упадет, кредит только усугубит ситуацию.

Рентабельность активов должна быть раза в два выше, чем процент заемных денег.

2. Есть четкий план роста бизнеса. Компания взяла деньги в банке на развитие. Вложила в маркетинг, думая, что чем больше клиентов — тем больше прибыль. Маркетологи не подкачали, деньги на рекламу использовали с умом, клиентов стало гораздо больше.

Но оказалось, что прежних производственных мощностей для такого количества заказов не хватает. Нужно нанять еще рабочих, купить дополнительное оборудование. Вот и получилось — выручка выросла, а прибыль нет.

У компании не было достаточной «педали газа» — прежде чем увеличиваться, нужно иметь возможности для обслуживания нового масштаба бизнеса. Заемные деньги стоит брать только тогда, когда есть представление, какой эффект от них будет, есть ли у бизнеса вообще маневр для роста. Для этого желательно составить финансовую модель.

В чем измеряется выгода от кредита?

Собственникам важно понимать, сколько личных денег крутится в их бизнесе. На этот вопрос отвечает показатель «собственный капитал». Считается просто: все, чем владеет компания — запасы на складе, дебиторская задолженность, деньги на счетах, оборудование, недвижимость — за вычетом всех обязательств.

Представьте, что бизнес — это коробочка по производству денег. В нее вы закидываете ваш собственный капитал. А через год вы извлекаете из этой коробочки уже другую сумму. Рентабельность собственного капитала (ROE) показывает, насколько новая сумма больше старой. Это один из ключевых показателей эффективности бизнеса.

ROE = прибыль до уплаты процентов по кредитам и налогов / собственный капитал.

Снова рассмотрим как пример интернет-магазин смартфонов. Собственных денег в бизнесе 2 миллиона рублей: запасы на складе, кассовое оборудование, деньги на расчетном счете. Годовая прибыль за год — 1 миллион, ROE — 50%.

Эффект от кредита называется эффектом финансового рычага. И измеряется в том, насколько кредит увеличит рентабельность собственного капитала. Чтобы это определить, необходимо посчитать финансовый рычаг.

Финансовый рычаг = (1 — Снп) * (ROA — Rзк) * ЗК/СК

Снп — ставка налога на прибыль (на УСН 6% она равна нулю)

ROA — рентабельность активов (прибыль до уплаты налогов и процентов по кредитам, поделенная на стоимость активов)

Rзк — процент кредита

ЗК — сумма кредита

СК — собственный капитал

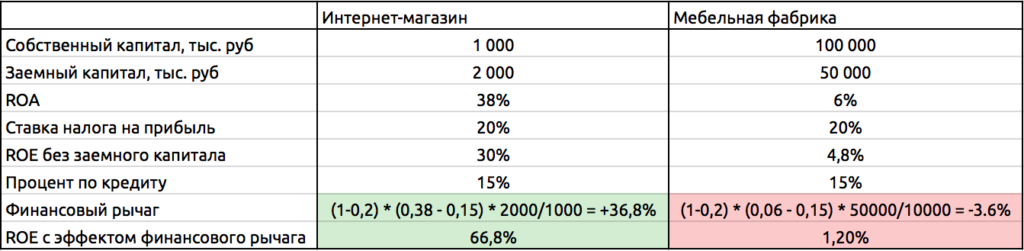

Посчитаем финансовый рычаг для двух компаний: интернет-магазина смартфонов и мебельной фабрики. Обе взяли кредит на развитие в надежде больше заработать за счет дополнительных денег.

Если вы с телефона — увеличьте картинку, чтобы разглядеть. Без кучи цифр тут никак.

Собственный капитал интернет-магазина за счет кредита растет на 36,8% быстрее. А мебельная компания использует свои активы с низкой эффективностью, поэтому кредит усугубил ситуацию. ROE уменьшился в 4 раза, чужие деньги начали съедать собственные.

Заемное финансирование при правильном использовании ускоряет рост бизнеса и увеличивает его эффективность. Это не значит, что надо бежать за кредитами — прежде необходимо понять, к чему это приведет, подтолкнет это ваш бизнес или только замедлит.

Эту статью мы публиковали на Русбейс.

Что такое оборотный кредит для бизнеса

Когда компаниям и ИП срочно нужны деньги, чтобы вложиться в бизнес и получить выручку, на помощь приходит кредит на оборотные средства. Чем он хорош и кому может быть полезен, рассказываем в статье.

- Что такое оборотный кредит

- Цели оборотного кредита

- Когда выгодно брать оборотный кредит

- Когда не стоит брать оборотный кредит

- Особенности оборотного кредитования

- Дополнительная информация

Валерий – владелец ИП «Джузеппе» и одноименной пиццерии в Самаре. Его команда готовит отличную пиццу в печи – тонкое тесто, сырные бортики, много начинки – такой в городе больше нет.

Валерий хочет поучаствовать в ярмарке и за три дня познакомить со своей пиццей максимальное количество людей. Для участия ему понадобится много продуктов и денег. Справиться своими силами он не может, нужно дополнительное финансирование.

Для таких случаев предусмотрен особый вид кредита – оборотный. Давайте вместе разберемся: что это такое, кто и каким образом может его оформить.

Что такое оборотный кредит

Чтобы компании и ИП могли пополнить оборотные средства, быстро заработать на них и вернуть долг, существует оборотный кредит. Этот вид займа не является целевым и не обязывает оставлять залог.

Почему этот вариант подходит Валерию? Ему нужно быстро закупиться мукой, солью, сыром, томатами и другими продуктами – потратить деньги на сырье для производства и пустить их в оборот. Так он в короткие сроки получит большую выручку, из которой вернет заем.

Если вам нужно взять кредит на развитие бизнеса, покупку квартиры, авто или просто на личные цели, то вы всегда найдете выгодное решение в Совкомбанке. Мы выдаем кредиты до 5 млн рублей на срок до 5 лет, а комфортный ежемесячный платеж вы можете рассчитать на нашем кредитном калькуляторе.

Цели оборотного кредита

На что еще можно тратить деньги? Рассмотрим на примере участников ярмарки.

- Организаторы маркета – ООО «Феерия вкуса» – могут занять деньги на запуск рекламной кампании, чтобы увеличить количество участников и посетителей, тем самым повысить свой заработок.

- Также организаторам понадобятся дополнительные средства, чтобы нанять подрядчиков – декораторов – украсить помещение, привлечь еще больше посетителей и увеличить выручку.

- Участники ярмарки могут взять кредит, чтобы закупиться товаром у поставщиков и перепродать его, получив быструю выручку.

Например, ИП «Красная шапочка» закупится шапками на заводе «Теплый октябрь», перепродаст их с наценкой, а с выручки расплатится за заем и таким образом заработает.

Совет от банка

Всем, кто хочет занять деньги в банке, важно оценить свои возможности: точно ли доходы перекроют заем со всеми переплатами? Брать деньги у банка целесообразно только в том случае, если компания будет действительно маржинальной.

В противном случае не торопитесь обращаться в финансовые организации. Возможно, для начала вам стоит отладить другие процессы.

Если бы Валерий изготовил 20 кг мороженого и пришел продавать его на зимний маркет, вероятность выйти в плюс стремилась бы к нулю. На такие рискованные мероприятия брать кредит не стоит.

Взять оборотный кредит могут:

- ИП – резиденты РФ – которые занимаются предпринимательской деятельностью более трех месяцев;

- фирмы, работающие более трех месяцев;

- компании, зарегистрированные и работающие в РФ.

Когда выгодно брать оборотный кредит

Оборотный кредит может здорово выручить предпринимателя в сложный период. Особенно выгоден он будет, если в короткий срок нужно:

- привлечь новых клиентов;

- закупить товар;

- пополнить оборотные средства;

- увеличить обороты.

Привлечение новых клиентов. Чтобы бизнес был успешным, нужно привлекать новых клиентов и удерживать старых. Чаще всего это требует вложения дополнительных средств, которые у компании есть не всегда.

Валерий приобрел оборудование для изготовления новых видов мороженого. Теперь – помимо эскимо и пломбиров – в ассортименте появились щербет и фруктовый лед. Однако старых клиентов новинка не заинтересовала, а новые не приходят, так как не знают о расширении меню.

Решили запустить рекламную кампанию: сделать новые плакаты и листовки, нанять промоутеров. Для всего этого нужны средства, которых у Валерия сейчас нет. Поэтому он берет оборотный кредит.

Благодаря рекламе любители мороженого узнали о новинках и пришли дегустировать. Выручка покрыла все затраты на кампанию и повысила ежемесячную прибыль.

Закупка товаров особенно актуальна для компаний с сезонным бизнесом. Например:

- торговля цветами и подарками;

- туризм;

- прокат велосипедов/самокатов;

- шиномонтаж.

Есть множество направлений, для которых важно закупить товары, материалы, оборудование или инструменты к определенному сезону. Если все успеть вовремя, можно избежать простоев, повысить качество услуг и даже расширить их спектр.

Увеличение оборотных средств . Иногда средства могут понадобиться очень срочно. Например, компании нужно покрыть долги перед поставщиками, водоканалом, энергосбытом, горгазом и т.д.

У хлебопекарни образовался долг перед ресурсоснабжающими организациями; это грозит отключением электроэнергии и газа. Если так случится, производство остановится – пекарня не сможет вовремя приготовить ватрушки, булки и прочие пряники.

Если розничные сети не получат товар, придется платить неустойку; не будет и выручки. Задолженность тем временем будет расти (с учетом пени). Выход из этого замкнутого круга – взять оборотный кредит, выполнить свои обязательства перед дистрибьюторами, получить доход и закрыть кредит.

Срочность не всегда обусловлена кризисной ситуацией – иногда кредит позволяет получить разовый дополнительный доход. Например, распродажа оборудования с большими скидками может дать возможность вернуть кредит с процентами и впоследствии увеличить доходы.

Увеличение оборотов. Любая компания, которая долго работает на рынке, рано или поздно начинает задумываться о масштабировании. А для этого в большинстве случаев нужно:

- закупить оборудование;

- нанять новых специалистов;

- открыть новые точки.

На все это нужны деньги. К сожалению, компании не всегда обладают требуемой суммой. Оборотный кредит поможет предприятию быстро получить необходимые средства и не упустить выгодный крупный контракт. А выход на новый уровень дохода позволит в кратчайшие сроки расплатиться с долгом.

Когда не стоит брать оборотный кредит

Несмотря на явные плюсы такого вида кредита, иногда от него лучше отказаться. Когда имеет смысл поискать другой источник дополнительных средств?

Наличие незакрытых кредитов. Некоторые бизнесмены думают, что закрыть старый кредит с помощью оборотного – хорошая идея. На деле такое решение несет большие риски.

- Сумма долга будет постоянно расти. Существует вероятность, что компания просто не сможет его закрыть.

- Банки могут отказать в выдаче нового кредита.

- Для покрытия старых долгов может потребоваться продажа оборудования или недвижимости, что отрицательно скажется на будущих доходах.

Крупные вложения. Войдя в раж, бизнесмены иногда хотят сразу в несколько раз увеличить свою прибыль. Для этого нужны большие деньги. Оборотный кредит для этого лучше не использовать: слишком велики риски. Дела в бизнесе могут пойти не по сценарию предпринимателя, а компания – обанкротиться. В этом случае обратите внимание на обычный кредит.

Особенности оборотного кредитования

Оборотное кредитование – это краткосрочный банковский продукт, который предоставляется на 1-4 года.

В Совкомбанке кредит на пополнение оборотных средств могут выдать разными способами, в зависимости от пожеланий бизнеса.

Можно взять обычный кредит под проценты и погасить его по индивидуальному графику.

Например, Валерий оформил заем 500 тысяч рублей на 12 месяцев под 11% годовых. Он потратил деньги на закупку продуктов для маркета, получил большой успех на ярмарке, увеличил прибыль и без труда оплатил назначенные платежи.

- Возобновляемая или невозобновляемая кредитная линия

Возобновляемая кредитная линия – банк выдает вам определенную сумму на срок, прописанный в договоре. Вы можете тратить деньги из этого лимита, возвращать их обратно и пользоваться ими вновь, как на кредитной карте.

Например, Валерию выдали лимит в 3 млн рублей. Он потратили 1 млн – такая трата еще называется транш – и его лимит стал 2 млн. Когда он вернул 1 млн рублей, лимит снова стал 3 млн, и Валерий продолжил его использование.

Как правило, использовать деньги можно за полгода до окончания договора, чтобы в оставшееся время успеть рассчитаться с долгом.

Невозобновляемая кредитная линия подразумевает лимит, который вы не сможете восстановить, потратив из него деньги, а затем погасив долг.

Например, Валерию выдали лимит в 3 млн рублей. Он потратил и вернул 1 млн. Выходит, что у него осталось 2 млн рублей для дальнейшего использования.

Обычно невозобновляемые кредитные линии выдаются на более длительный срок, чем возобновляемые.

Иными словами, овердрафт – это кредит на короткий срок. Если у бизнеса не хватит денег на что-то, он уйдет в минус. А при пополнении счета та сумма, которую он занял у банка, спишется в качестве погашения долга.

Например, Валерию дали лимит 1 млн рублей. На его счете есть 100 тысяч, а сделать закупку ему нужно на 200 тысяч. Он купил все необходимое, на счете стало минус 100 тысяч рублей. Позже он пополнил счет на 400 тысяч, и его долг автоматически списался. На счете осталось 300 тысяч рублей.

Универсальная карта «Халва» — не просто удобное платежное средство. Она словно швейцарский нож содержит десятки полезных финансовых инструментов в одном пластике и мобильном приложении. Кешбэк до 10%, рассрочка в 250 000+ магазинов и доход на остаток до 12% с бесплатным обслуживанием. Сделайте свою жизнь слаще и удобнее!

Дополнительная информация

Большой плюс кредита на оборотные средства в том, что он нецелевой.

Это значит, что Валерию не нужно предоставлять банку бизнес-план. Никто не будет выяснять, на что именно он потратил средства.

Совет от банка

Участвуйте в тендерных закупках, покупайте сырье для производства и спецтехнику, нанимайте подрядчиков – используйте кредит на оборотные средства для получения максимальной выручки вашего бизнеса.

Выдаваемый лимит зависит от финансового состояния бизнеса – какой у него оборот по расчетному счету, какая рентабельность.

Если компания молодая и не может доказать окупаемость, ее попросят предоставить залог. Это может произойти со всеми, кто не предоставляет квартальную отчетность.

Как и в ситуации с любым нецелевым кредитом, процентные ставки по займам на оборотные средства выше. Размер ставки может зависеть от оборота компании, запрашиваемой суммы и даже от предыдущих отношений компании и банка. Чем больше факторов благонадежности компании – тем меньше ставка.

Срок, на который выдают кредит, тоже зависит от платежеспособности и рентабельности компании. Надежным компаниям дадут деньги на более долгий срок.

График платежей составляется индивидуально для каждого клиента.

Чтобы узнать условия, которые банк готов предоставить именно вам, оставьте заявку на сайте или свяжитесь с менеджером. Так вы сможете выяснить, насколько вам выгодно брать кредит в текущей ситуации.

Источник https://gazeta.noboring-finance.ru/ne-boisya-kreditov

Источник https://sovcombank.ru/blog/biznesu/chto-takoe-oborotnii-kredit-dlya-biznesa