Оформление кредита на покупку и развитие бизнеса

Покупка готового бизнеса может стать удобным и выгодным ходом, который в дальнейшем принесет значительную прибыль. Но для того, чтобы совершить этот шаг, потребуется много вложений. Кредит на покупку готового бизнеса позволяет начать получать прибыль и развивать свою компанию, даже если у заемщика еще нет сбережений, способных единовременно покрыть все затраты. Некоторые банки России подготовили программы кредитования, которые позволяют получить кредит на подобные цели, хотя в целом такая система все еще остается редкостью.

Сберфакторинг

Получение кредита для бизнеса – это довольно сложный процесс, в котором придется провести большое количество работы. Банки рассматривают готовый бизнес, выставленный на продажу, как достаточно рискованное приобретение. Это можно считать достаточно разумным подходом, поскольку сама продажа бизнеса говорит о том, что он может оказаться не настолько прибыльным, как это расписывает его продавец, и, кроме того, банк никак не может получить полной гарантии того, что новый владелец бизнеса сможет удержать и развить уровень производства и прибыли.

Кредит на покупку готового бизнеса

Для заемщика взятый в кредит бизнес, который по какой-то причине стал убыточным, может стать серьезной помехой для своевременной оплаты долга – а это обеспечивает заемщику дополнительные траты. Каких же проблем стоит опасаться:

- Хорошо налаженный и прибыльный бизнес вряд ли станут выставлять на продажу, для продавца это совершенно невыгодно. Если же предложение все же было выдвинуто, и характеристики бизнеса звучать очень заманчива, стоит задуматься, не преувеличивает ли продавец объем доходов от бизнеса.

- Возможно наличие скрытых долгов и нарушений законодательства.

- При приобретении недвижимости, находящейся в аренде, стоит заранее уточнить у ее владельца, станет ли он и дальше сотрудничать, или договор аренды будет расторгнут.

- Еще одна неприятная возможность – узнать после приобретения бизнеса, что здание, в котором осуществляется его деятельность, собираются в скором времени снести. Этот момент необходимо уточнить в местной администрации.

- И, наконец, продавец, продав один бизнес и основав аналогичный, может переманить своих прежних клиентов и работников к себе, тем самым ударив по прибыли проданного бизнеса.

Как взять кредит на покупку готового бизнеса?

Для начала стоит узнать, как можно получить кредит на покупку готового бизнеса, и что для этого нужно. Первое, что необходимо в таком случае кредитору – это существенная часть накоплений заемщика, которые он готов отдать в залог. Если речь идет о владельце компании, который покупает бизнес, чтобы расширить свое производство, банк может взять в качестве залога активы действующего бизнеса.

Другой вариант – оформить кредит в залог недвижимости. В таком случае кредит имеет ряд преимуществ:

- Нецелевой характер кредита обеспечит свободу заемщика от сбора бумаг по приобретаемому бизнесу, предоставления банку бизнес-плана.

- Можно получить в кредит значительную часть стоимости готового бизнеса, до 80%.

- Получить кредит можно на длительный срок – возвращение долга можно будет растянуть на период до 30 лет.

Главный же минус такого варианта – это процентная ставка, которая будет выше в сравнении с условиями, которые обеспечивает первый вариант.

Документы на оформление бизнес-кредита и требования к заемщику

При том, что кредит на готовый бизнес могут взять юридические лица или же индивидуальные предприниматели, для физических лиц этот займ практически недоступен. Это ожидаемая практика, поскольку при оформлении кредита банки требуют предоставления большого количества бумаг и гарантий того, что клиент сможет вернуть долг. Частым явлением становится оформление активов компании в залог кредита, в то время как представители малого бизнеса не обладают количеством активов, которые банк может принять, как гарантию оплаты кредита.

Основные требования, которым понадобится соответствовать заемщику – это платежеспособность, не менее года осуществления деятельности и отсутствие просроченных кредитов. Кроме того, для того, чтобы оформить кредит, заемщику придется предоставить в банк большое количество документов. Понадобятся два основных пакета документов, первый из них, это личные данные, такие как:

- паспорт РФ;

- справка о доходах;

- свидетельство о браке;

- другие документы.

Второй пакет документов состоит из информации, которая должна максимально подробно описывать приобретаемый бизнес. Список таких бумаг у каждого банка отличается, но в целом могут понадобиться:

- учредительные документы;

- лицензии, при их наличии;

- выписка из единого реестра;

- финансовые документы за 4 налоговых периода и более;

- справки с текущих счетов в других банках, если они имеются;

- копии крупных договоров с контрагентами;

- если кредит берется под залог – документы на недвижимость;

- иные документы.

Читайте также:

Кому дадут кредит на развитие малого бизнеса?

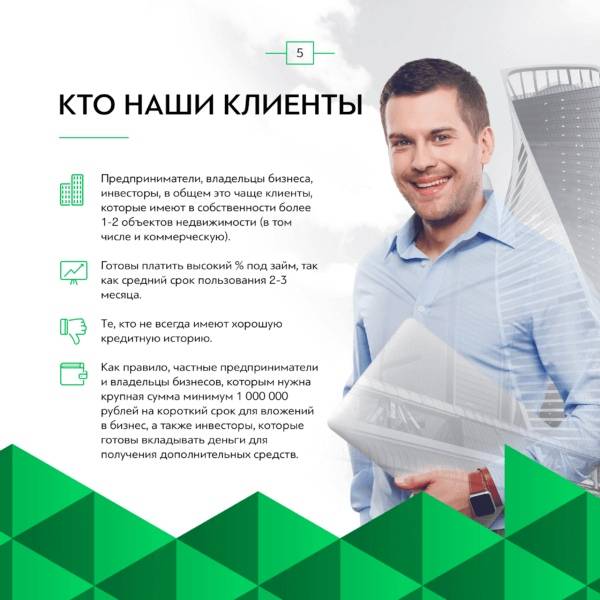

Кредит на развитие и открытие бизнеса может понадобится юридическим лицам и индивидуальным предпринимателям. Оформляя кредит для развития бизнеса, стоит понимать, какому заемщику банк с большей охотой выдаст кредит:

- Бизнес, для которого требуется кредит, в течение последнего года имеет хороший стабильный рост прибыли.

- Клиент готов предоставить ликвидный залог в виде активов компании, недвижимости и других ценностей.

- На предприятии не ведется «черная» бухгалтерия, все доходы известны государству.

- У заемщика есть надежный поручитель, готовый погасить задолженность по кредиту в том случае, если сам должник по какой-то причине не может этого сделать.

Будь то кредит на развитие малого бизнеса с нуля, или продукт, в котором заинтересован средний бизнес, подобрать лучший вариант ссуды можно всегда. Существуют разные типы кредитных продуктов, каждый из которых может стать оптимальным выбором для предпринимателя, желающего развивать свой бизнес:

- Потребительский кредит подойдет для ИП, который желает выступать в сделке, как частное лицо. Таким образом заемщик избавляет себя от сбора большого количества документов по компании, что вполне оправданно, если цель кредита относительно небольшая, например, покупка автомобиля для компании.

- Экспресс-кредит подходит для тех, кому нужен кредит на короткий срок – от нескольких часов. За оперативность придется расплачиваться более высокой процентной ставкой.

- Кредит на пополнение оборотных средств предоставляется банком, если клиенту требуется внести оплату или предоплату поставщику. Кроме того, этот кредит берут для таких задач, как расширение ассортимента продукции, открытие нового склада или торговой точки и тому подобное.

- Проектное финансирование подойдет для расширения производства при закупке ценного оборудования.

- Коммерческая ипотека позволяет покупать недвижимость для производства, при этом недвижимость оказывается в залоге у банка. Такой кредит чаще всего выдается на достаточно короткий срок по высокий процент.

- Кредит на спецтехнику – вариант, в котором транспорт покупается через лизинг.

- Овердрафт – это кредит на устранение кассовых разрывов. С его помощью можно оплачивать обязательства бизнеса, не имея при этом соответствующих средств.

Как получить кредит на развитие бизнеса?

Получить кредит на развитие бизнеса можно практически в любом крупном банке на льготных условиях. При этом суммы, на которые заемщик может рассчитывать, варьируются от сотен тысяч до нескольких миллионов рублей.

Но стоит учитывать, что для получения кредита клиент должен обладать чистой кредитной историей и иметь достаточно долгую историю стабильной и прибыльной работы. Кроме того, зачастую банку требуется залог, размер которого будет примерно соотноситься с суммой кредита. Можно подобрать вариант и без залога, но в таком случае скорее всего придется столкнуться с завышенной процентной ставкой.

Для повышения шансов получить кредит заемщик может обратиться за помощью поручителя, в качестве которого могут выступать организации поддержки малого бизнеса.

После того, как потенциальный заемщик выбрал банк, в котором он хочет получить кредит, ему необходимо собрать пакет документов, среди которых:

- заявка на кредит;

- учредительные документы;

- налоговая декларация;

- бухгалтерская отчетность;

- бизнес-план предприятия, который сможет доказать банку, что в дальнейшем компания будет развиваться и сможет своевременно оплачивать кредит;

- и другие.

Точный список документов определяется непосредственно банком, но в целом все бумаги, которые собирает заемщик, будут обосновывать потребность компании в кредите, и доказывать банку то, что заем в дальнейшем обязательно будет оплачен.

После того, как все документы собраны, предпринимателю нужно передать их в банк и дождаться, пока будет принято решение по заявке. Решение обычно принимается в период от нескольких часов от нескольких дней.

Поиск бизнес кредитов

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play.В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Кредит под залог бизнеса, который покупаешь

На первом этапе потенциальный заемщик должен представить учредительные и финансовые документы своего предприятия кредитору. После того как специалисты изучат все бумаги, банк примет решение о том, целесообразно ли предоставить кредит под залог недвижимости обратившемуся лицу. Срок рассмотрения заявки – 2 дня. Если компания прошла проверку, то затем последуют перечисленные ниже процедуры:

- Оценка собственности заемщика независимым экспертом. Проводится для того, чтобы выяснить истинную цену залогового обеспечения. Оценку стоимости имущества может проводить эксперт, нанятый собственником или банком.

- Инспектирование объекта недвижимости. В рамках этой процедуры у заемщика попросят документы на собственность. Банковские специалисты проверят, существуют ли помехи для реализации объекта.

- Заключение договора и выдача займа. Банки предлагают самые выгодные условия заемщикам, владеющим недвижимым имуществом, которое пользуется повышенным спросом на рынке.

Заявка на получение кредита

Подать заявление на получение займа под залог коммерческого имущества можно исключительно в отделении выбранного банка. Предварительно стоит узнать у сотрудников кредитной организации список документов, которые нужно будет представить для оформления ссуды. Срок рассмотрения заявки зависит от того, является ли потенциальный заемщик клиентом банка и готов ли он представить дополнительное обеспечение.

Какие документы нужны

Конечный перечень справок, которые должен представить владелец ликвидной недвижимости для получения денег, определяется кредитором. Потенциальный заемщик должен заранее подготовить бумаги, подтверждающие его платежеспособность. Это могут быть выписки со счетов/депозитов из других банков или справки, в которых отображена прибыль компании за последний год. В списке обязательно присутствуют следующие документы:

- анкета-заявление лица, решившего брать кредит;

- паспорт и прочие документы, удостоверяющие личность обратившегося;

- бумаги, подтверждающие платежеспособность гражданина/предприятия (финансовые отчеты, справки о дивидендах и т.д.);

- технико-экономическое обоснование получения финансирования (если деньги берутся для реализации предпринимательских целей);

- бумаги, подтверждающие право собственности на залоговый объект;

- технические, кадастровые документы;

- выписка из ЕГРП.

Что можно заложить банку

Индивидуальный предприниматель или юридическое лицо сегодня имеют большие возможности для оформления кредита для бизнеса. Некоторые из предметов для залога:

ТОП 7 лучших кредитных програм для кредита от 500 000

| Банк | Оценка залога | Сумма | Срок | Процент | Регионы оформления |

|---|---|---|---|---|---|

| Тинькофф | До 60% | Макс. 15 млн. руб | 1-15 лет | От 11,9% | Россия |

| Восточный | До 70% | Макс. 30 млн. руб | 1-20 лет | От 10% | Вся Россия исключая МСК и мО |

| MYZALOG24 | До 90% | Макс. 90 млн. руб | 1-30 лет | Акция — от 8,5% | Москва, Московская область |

| Совкомбанк | До 60% | Макс. 30 млн. руб | 1-10 лет | От 15,9% | Регионы присутствия банка |

| Залоговик | До 70% | Макс. 15 млн. руб | 1-25 лет | От 12,9% | Санкт-Петербург, частично лен.область |

| Сбербанк | До 50% | Макс. 10 млн. руб | 1-20 лет | от 13,3% | Вся Россия |

* Сумма в процентах, от стоимости залоговой недвижимости.

Этапы получения займа под залог

- Выберите подходящую компанию

- Нажмите кнопку «Оформить»

- Заполните заявку на сайте компании

- Недвижимость — коммерческая, апартаменты, квартира в собственности, доходные земли

- Оборудование для хозяйственной деятельности.

- Различные виды транспорта, спецтехника.

- Залог всего предприятия.

- Производственные цеха.

- Склады с сырьем, материалами, продукцией.

- Ценные бумаги.

Если разделить на две большие группы залог недвижимости для бизнеса, то предприниматель может оформить под залог имеющуюся у него собственность, либо приобретаемую площадку для дальнейшего развития бизнеса.

Приобретаемая недвижимость

Приобрести в кредит можно жилые помещения — квартиры, квартиры в таунхаусе, дома для постоянного проживания, а также нежилые помещения:

- склады;

- апартаменты;

- производственные офисы и проч.

На помещение оформляется обременение в пользу банка на весь период кредитования. Предприниматель не может продать кому-либо помещение, обменять его, — накладываются ограничения на сделки с недвижимым имуществом. По договоренности с банком он сможет сдать площадь в аренду.

Имеющаяся недвижимость

На имеющуюся коммерческую и жилую площадь выдают ссуды организациям и ИП не все банки, поскольку имеет значение тип недвижимости — коммерческая или жилая. Жилой дом или квартиру можно заложить банку как частное лицо, поскольку предложение для бизнеса с залогом жилого дома можно не так часто встретить на рынке.

С коммерческой недвижимостью проще. Банк берет под залог офис либо складские помещения при условии, что они ликвидны.

Взамен выдает ссуду заемщику, но она не должна быть больше стоимости недвижимости. Обычно выдают до 70% от стоимости помещения, чтобы застраховаться от случаев снижения цены на площадки либо банкротства клиента.

Где взять кредит на покупку готового бизнеса

Одним из достойных внимания финансовых учреждений, предоставляющих такие виды кредитов, является Сбербанк.

Сбербанк

Это финансовое учреждениепредлагает лояльные условия для получения беззалогового кредита в сумме от 400 тыс. рублей под поручительство с процентной ставкой от 14,5% на 60 месяцев и залогового потребительского нецелевого кредита в размере до 10 млн. рублей, 15,5% годовых на срок до 20 лет.

ВТБ-24

Не менее привлекательные условия для заемщиков предлагает банк ВТБ-24, в котором можно оформить ссуду на 5 лет под залог. Его сумма может составить до 3 млн. рублей. В качестве залога может быть предоставлено недвижимое имущество или автотранспортные средства. Процентная ставка по этому виду кредитования составляет от 17,7%.

Предложения других банков

В Росбанке также предлагаются приемлемые условия для получения потребительского займа под поручительство. Популярными среди заемщиков также можно считать Россельхозбанк и Альфа Банк, Ренессанс. Все эти финучреждения предоставляют средства наличными под нецелевое использование с поручительством или с залогом недвижимости. Условия предоставления займов в этих банках отличаются суммами, которые колеблются в пределах 1-5 млн. рублей и процентными ставками в пределах 11,4%-19,99%. Самые высокие ставки установлены в банке Ренессанс — 21,9-34,9%. Сроки кредитования практически одинаковые во всех указанных здесь учреждениях – до 5 лет.

Почему стоит обратиться в Альфа-Банк?

Если вы думаете, куда перенести свою кредитную задолженность, обратите внимание на предложение Альфа-Банка. Оно может быть интересно по нескольким причинам

Разберем их подробнее.

- Быстрое рассмотрение поступившей заявки.

- Возможно кредитование клиентов пенсионного возраста.

- Снижение процентной ставки, в результате чего уменьшается кредитная переплата.

- Погашение задолженности сторонних банков происходит без комиссии.

- Удлинение срока погашения задолженности. Изменение периода выплаты займа поможет уменьшить ежемесячный платеж, снизить кредитную нагрузку на человека и не допускать просрочку выплаты.

- Есть возможность получить дополнительную сумму наличными. Вы не только объедините все имеющиеся кредиты в один, но и сможете взять деньги на личные нужды.

- Нет скрытых комиссий и дополнительных платежей. Оформление займа на рефинансирование и его дальнейшая оплата полностью прозрачны и понятны.

- Можно снять обременение с залога, если он был оформлен по текущему кредиту.

- Разрешается переоформить ссуду, полученную в самом Альфа-Банке. Это тем более ценно, что реструктуризация займов здесь не проводится.

Конечно, перевод кредита сопровождается определенными трудностями. Невозможно получить одобрение, если ранее вы допускали просрочку по займу, который хотели бы рефинансировать. Ни одно кредитное учреждение не пожелает сотрудничать с заемщиком, который безответственно относится к выплате долга. Даже если задержка платежа произошла не по вашей вине, доказать это будет невозможно. Кредитора интересуют только данные, полученные им из БКИ.

Если первая половина выплаты уже прошла, переводить задолженность в другой банк невыгодно. Дело в том, что при аннуитетном способе оплаты кредита сначала погашаются проценты, а затем основной долг. Получается, что после рефинансирования вам придется вновь вносить процентную переплату, но уже другому банку. При увеличении срока выплаты вырастет и сумма процентов, ведь погашение теперь будет растянуто на более длительный период.

Как взять кредит под залог золота |

У многих людей не раз возникали ситуации, когда срочно нужны деньги. Это или непредвиденные расходы, или просто не дотянули до зарплаты. У родственников, как обычно, в этот момент их не бывает, а друзья куда-то пропадают. Но часто просто не хочется беспокоить ни тех, ни других своими проблемами.

Именно в этот момент в голову приходит мысль о кредите, но его не так-то просто получить. И бывает, что просто нет времени на оформление всех документов. Ведь бумажная волокита в банке может затянуться не на один день. Но и в этом случае выход есть – обратиться в ломбард за наличными денежными средствами, оставив под залог своё имущество. Это самый удобный и быстрый способ получить деньги. Здесь не нужны поручители, справка 2-НДФЛ о доходах. Достаточно только иметь при себе паспорт.

Нужно сразу определиться: что оставлять в залог. Подойдет, конечно, и бытовая техника, и телефон, и фотоаппарат, и телевизор, только оценочная стоимость их будет очень низкой, так как ломбарды и так принимают по заниженной цене, а бытовая техника — это ценности, которые имеют свойство быстро дешеветь. То ли дело золото и драгоценные металлы. На них цена не только не падает, но из года в год продолжает уверенно расти. Поэтому наиболее выгодным сегодня является займ под залог золота. Все ломбарды, без исключения, принимают золото. Стоит провести лёгкую аналитику и определить для себя, какой именно ломбард принимает драгоценные металлы по более выгодной цене. И не стоит беспокоиться, на стоимость украшения не влияет ни время его использования, ни цена приобретения.

Очень тщательно следует читать договор с ломбардом. Не ждите низких процентов по такому виду займа. Если вы планируете взять деньги на 2-3 дня, то сумма переплаты будет маленькой. Если же это будет более длительный срок, например 2-3 месяца, то выкупать золото будет уже просто бессмысленно, так как сумма процентов вырастет до внушительных размеров. В таком случае лучше брать кредит в банке. А можно поступить более продуктивно, если деньги нужны срочно, но на длительный срок, можно сдать украшения в ломбард, а тем временем подать документы в банк на получение ссуды. Рассмотрение вашей заявки растянется в среднем на неделю и в случае положительного ответа банка, полученной суммой расплатиться с ломбардом и не спеша выплачивать долг банку уже по более приемлемым процентным ставкам.

Однозначно одно, что если деньги нужны срочно и на короткий срок, то лучше всего обратиться в ломбард, а для обеспечения займа использовать драгоценные металлы.

1

Иркутск

№8586/0379

ул. Нижняя Набережная, д.10

(3952) 28-28-44

2

Нижний Новгород

№9042/0110

ул. Октябрьская, д. 35

3

Казань

№8610/0999

ул. Бутлерова, д. 44

4

Красноярск

№9031/0063

ул. Телевизорная, д. 1 с9

8-52-22-38-62

5

Хабаровск

№9070/0154

ул. Гамарника, д.12

6

Владивосток

№8635/0174

Океанский пр-т, д.18

7

Тюмень

№0029/0330

ул. Рижская, д. 61

(3452)592520

8

Омск

№8634/0249

ул. М. Жукова, д. 4 к1

(3812)279800

9

Пермь

№6984/0719

ул. Монастырская, д. 4

(342) 2102360,(342) 2102794

10

Москва

ОПЕРУ

ул. Вавилова, д. 19

11

Москва

№9038/0524

ул. Тверская, д. 22

12

Волгоград

№8621/

ул. Коммунистическая, д. 40

(8442) 96-53-52

13

Самара

№6991/702

ул. Советская/Победы, д.2/144

(846) 998-17-05

14

Ярославль

№17/0172

ул. Кирова, д. 16

(4852)729518,(4852)731632,(4852)303992

15

Санкт-Петербург

№9055/01891

ул. Думская, д.1-3, лит.А

(812)335-10-50

16

Новосибирск

№8047/0592

ул. Серебренниковская, д. 20

(385-2)399-389,(385-2)399-256,(385-2)399-255,(385-2)399-377.

17

Барнаул

№8644/0786

пр. Комсомольский, д. 106а

(383)2122766,(383)2122740,(383)2122709,(383)2122723

18

Ставрополь

№5230/0166

ул. Ленина, д. 381

(8652)309200

19

Москва

ОПЕРУ

ул. Б.Андроньевская, д.8

(495) 781-14-85;(495) 974-66-87;(495) 974-66-40

20

Екатеринбург

№7003/0897

ул. Куйбышева, д. 67

(343)2533078,(343)2533079,(343)3546006,(343)3546275,(343)3546271,(800)5555550

21

Челябинск

№8597/0556

ул.Энтузиастов, д. 9а

(351)2671510,(351)2671452,(351)2671517

22

Воронеж

№9013/0003

пр-т Революции, д. 35

(473) 272-72-62,(473) 272-72-25

23

Краснодар

№8619/0160

ул. Красноармейская, д. 34

(861)2190100

24

Ростов-на-Дону

№5221/0001

ул. Евдокимова, д. 37

(863)2878055

25

Сочи

№1806/0146

ул. Войкова, д. 3

(8622)527137

7 лучших банков, выдающих кредиты ИП

Сбербанк

Самый крупный банк России — Сбербанк предлагает 13 кредитных продуктов для малого и среднего бизнеса. Есть возможность оформить кредит для ИП как без залога, так и с залогом.

Сравнение тарифов представлено в таблице:

| Тариф | Ставка % | Сумма | Комментарии |

| Бизнес-Инвест | 11% | от 150 тыс. руб | Выдается на срок до 10 лет. Инвестирование в строительство и недвижимость |

| Бизнес-Недвижимость | 11% | от 500 тыс. руб | Кредит на приобретение коммерческой недвижимости под залог приобретаемой недвижимости. Выдается на срок до 10 лет. |

| Бизнес-Проект | 11% | до 600 млн | Кредит на развитие бизнеса. Выдается на срок до 10 лет |

| Бизнес-Оборот | 11% | от 150 тыс | Выдается на пополнение оборотных средств и ведение текущих расходов. Срок — до 4 лет. |

| Доверие | 16% | до 3 млн | Финансирование любых целей без залога и подтверждения расходов. Выдается на срок до 3 лет. |

| Экспресс под залог | 15,5% | до 5 млн | Финансирование текущих бизнес-целей под залог имущества. Выдается на срок до 3 лет. |

Тинькофф Банк

Тинькофф Банк предлагает кредит для ИП на развитие бизнеса и другие цели с выгодными условиями. Заемные средства выдаются без залога и поручителей.

Индивидуальный предприниматель может получить до 2 млн рублей со ставкой от 12%. Деньги можно получить наличными или на расчетный счет.

ВТБ Банк

ВТБ Банк предлагает несколько кредитных продуктов для малого бизнеса.

| Тариф | Ставка % | Сумма | Комментарии |

| Овердрафт | 11,5% | до 150 млн руб | Срок — до 2-х лет. Цель — покрытие кассового разрыва. Максимальная сумма лимита овердрафта — до 50% от оборотов по расчетным счетам; |

| Рефинансирование | 10% | до 150 млн руб | Выдается на срок до 10 лет. Цель — рефинансирование действующих кредитов. |

| Оборотное кредитование | 10,5% | до 150 млн | Цель — пополнение оборотных средств. Выдается на срок до 3-х лет |

| Инвестиционное кредитование | 10% | от 150 тыс | Кредит на развитие бизнеса. Выдается на срок до 10 лет |

| Экспресс-кредит | от 13 до 16% | от 500 тыс | Срок — до 5 лет. Быстрое решение для ИП |

| Кредит под залог приобретаемой недвижимости | 6% | до 150 млн | Выдается на приобретаемое залоговое имущество сроком до 10 лет |

Альфа-Банк

Есть специальные программы для ИП и кредиты на любые другие цели. Если вы постоянный клиент банка, вам доступны более крупные суммы и приемлемые условия кредитования.

Основные условия «Кредита для бизнеса» от Альфа-Банка:

- Сумма от 300 тыс. рублей до 10 млн

- Ставка от 14 до 17% годовых

- Без залога

- Отсутствие комиссий за сопровождение договора и досрочное погашение

- График погашения — дифференцированный, сумма ежемесячного платежа уменьшается от месяца к месяцу

ОТП Банк

Условия продукта «Овердрафт для бизнеса«:

- Лимит от 200 тыс. до 5 млн рублей

- Срок кредитования — 1 год

- Требуется поручительство владельцев бизнеса с совокупной долей не менее 51%

- Залог не требуется

Условия «Экспресс-кредита» от ОТП банка:

- Сумма заемных средств — от 500 тыс до 1 млн рублей

- Срок кредитования — от 6 месяцев до 1 года

- Требуется поручительство владельцев бизнеса с совокупной долей не менее 51%

- Быстрое оформление, не требуется залог

Условия классического кредитования «Оборот»:

- Сумма кредита от 500 тыс до 15 млн рублей

- Срок кредитования — до 3 лет

- Требуется поручительство владельцев бизнеса с совокупной долей не менее 51%

- Доступно в форме разового кредита или кредитной линии

Условия кредита «Деловые люди» от ОТП банка:

- Выдается индивидуальным предпринимателям и нотариусам

- Сумма кредита — до 200 тыс. рублей

- Выдается без поручителей и залога

- Процентная ставка от 34,9% годовых

- Срок кредитования — от 1 до 4 лет

- Доступно для предпринимателей, ведущих свою деятельность больше года

Ренессанс Кредит

Для своих клиентов банк разработал несколько программ кредитования

| Тариф | Ставка % | Сумма | Комментарии |

| Для клиентов банка | 10.9% и выше | До 700 тысяч рублей | Оформить кредит могут все клиенты. Срок кредитования — от 2 до 5 лет |

| На срочные цели | 18,9% и выше | До 100 тысяч рублей | От клиента требуется только паспорт и СНИЛС. От 2 до 5 лет. |

| Больше документов — ниже ставки | 10.9% и выше | До 700 тысяч рублей | Ставка снижается прямо пропорционально количеству предоставленных документов. Срок — от 2 до 5 лет |

Совкомбанк

Совкомбанк предлагает выгодные потребительские кредиты для индивидуальных предпринимателей.

- «Суперплюс». Выдается на срок от 2 до 5 лет. Максимальная сумма — 1 млн рублей

- Кредит под залог авто. Выдается на срок от 3 месяцев до 5 лет. Максимальная сумма — 1 млн рублей

- Кредит под залог недвижимости. Выдается на срок от 5 до 10 лет. Максимальная заемная сумма — 30 млн рублей

Советы по оформлению

Рассмотрим для начала процедуру оформления, которая выглядит так:

- Вы обращаетесь в конкретное банковское учреждение и получаете полную информацию о выбранной программе.

- Если необходимо, разрабатываете бизнес-план, указываете в нем своих партнеров.

- Собираете полный перечень необходимой документации.

- Подаете заявку на заем.

- Банковская организация рассматривает ее, осуществляет анализ деятельности компании.

- Выносится решение по заявке.

- Вы подписываете договор, при необходимости вносите залог, а банковская организация перечисляет вам средства.

Отметим, что у сделок такого рода имеются «подводные камни». Рассмотрим их подробнее:

1. Процентные ставки

Чаще всего довольно высокие. При этом период погашения может быть коротким. Если вы видите такие расхождения, то у вас есть серьезный риск потерять фирму.

2. Мелкий шрифт в договоре

Внимательно читайте все, что написано таким шрифтом. Часто банковские организации прописывают таким образом различные примечания. Получается, что у банка развязаны руки, а вы попадаете в невыгодное для себя положение.

Очень важный нюанс. Вы предоставляете банковской организации важные объекты вашей фирмы, а после оценки оказывается, что у имущества низкий уровень ликвидности, а значит, деньги вы не получите.

4. Процесс оценки имущества

Оценивается все: начиная от зданий, заканчивая веником и лопатой. Поэтому, в случае неуплаты по долгу, вы потеряете все.

Специалисты советуют предпринимателям оформлять подобный заем, если вы полностью уверены, что сможете его выплатить. Оценивайте свой возможности реально.

Требования к приобретаемому бизнесу и заемщикам

Ко всем заемщикам и приобретаемому бизнесу предъявляется ряд критериев, которым они должны соответствовать.

Таблица – Критерии, предъявляемые к бизнесу

| Критерий | Значение |

| Срок действия бизнеса | не менее 6 месяцев |

| Обязательства | Отсутствие задолженности по заработной плате, налоговым и иным платежам в бюджет |

| Анализ финансового состояния | Все показатели должны быть в пределах нормативных значений и/или выше средних показателей, если нормативы не установлены |

| Наличие активов в собственности | Необязательно |

| Кредитная история | Рассматривается бизнес, ранее не привлекающий заемные средства |

Требования к заемщику – физическому лицу соответствуют стандартным критериям, предъявляемым к физическим лицам, главными из которых являются:

- платежеспособность;

- дееспособность;

- наличие в собственности ликвидного имущества;

- положительная кредитная история.

Достоинства и недостатки кредитования на покупку

Любая покупка – это противоречия между преимуществами и недостатками, а что касается бизнеса, то положительных и негативных аспектов может быть одинаковое количество и принятие решения остается только за покупателем.

Преимуществами такой сделки выступают:

- наличие истории бизнеса и адекватная оценка его доходности;

- наличие помещений и персонала, который знает специфику ведения бизнеса;

- наработанная клиентская база.

Рисками покупки будут:

- возможные расторжения договоров с контрагентами, в том числе арендодателем по их инициативе;

- низкая эффективность персонала и необходимость замены штата;

- негативная деловая репутация компании, о которой клиент узнает только после совершения сделки.

Мнение экспертов неоднозначны.

«Если это не эмоциональное, а трезвое и взвешенное решение, то конечно нужно брать кредит

Важно, чтобы потенциал приобретаемого был оценен объективно и без иллюзий. Будущее бизнеса должно быть рассчитано в подробной финансовой модели с анализом чувствительности возможных сценариев неблагоприятного развития событий

И совсем здорово, если в качестве залогового обеспечения кредита будет достаточно приобретаемых активов»

Яков Литвинов, Крайс Девелопмент.

Потребительское кредитование для покупки малого бизнеса в Сбербанке

В Сбербанке взять нецелевой заем на готовый бизнес могут клиенты, чей возраст больше 21 года, но не превышает 65 лет на дату возврата. Сумма и процентная ставка в Сбербанке будут зависеть от поручительства и залога. Рассмотрим программы, которые подготовил Сбербанк:

- Потребительский кредит без залога. Если вы планируете купить организацию до 1 500 000 рублей, то этот кредит вам подойдет. Выдается на срок до 5 лет с процентной ставкой от 14,9%.

- Потребительский кредит с поручителями. Максимальная сумма денег, которую вам предоставят, — 3 млн рублей. Срок договора такой же, но процентная ставка ниже – от 13,9%.

- Под залог недвижимости. Интересное предложение для тех, кто планирует купить бизнес стоимостью до 10 000 000 рублей. Сбербанк предлагает оформить договор сроком до 20 лет, ставкой 15,5% и без первоначального взноса.

Все программы этих кредитных продуктов рассчитаны на физических лиц. Необязательно указывать цель договора и иметь предпринимательский опыт. Получить кредит, конечно же, проще уже опытным предпринимателям, но и начинающий бизнесмен имеет шансы на оформление кредитного договора и развитие собственного дела.

Займы под залог имущества

В качестве обеспечения бизнес-кредитов банки принимают ценное имущество. Им могут послужить жилая и коммерческая недвижимость, земельные участки, ценные бумаги, оборудование. Сумма кредитования определяется после оценки залога, он может составлять 60–70% от его рыночной стоимости.

Чаще всего в качестве обеспечения выступают активы, имеющиеся в собственности предпринимателя, но некоторые банки предлагают кредиты бизнесу под залог приобретаемого имущества. Такие программы разработаны для представителей малого бизнеса, это долгосрочные займы, срок погашения которых может составлять до 10 лет.

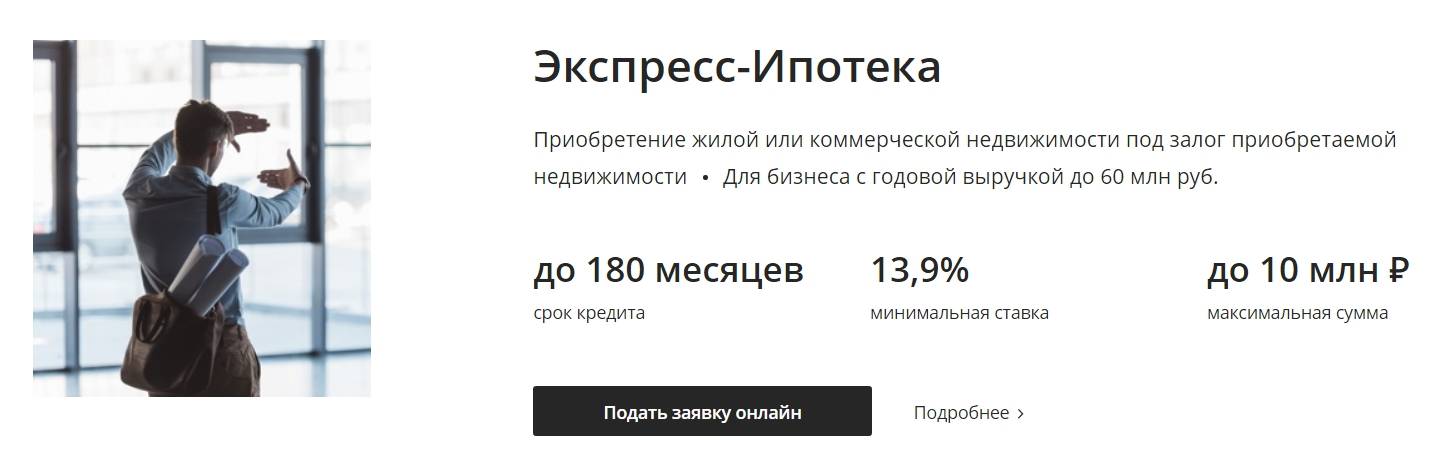

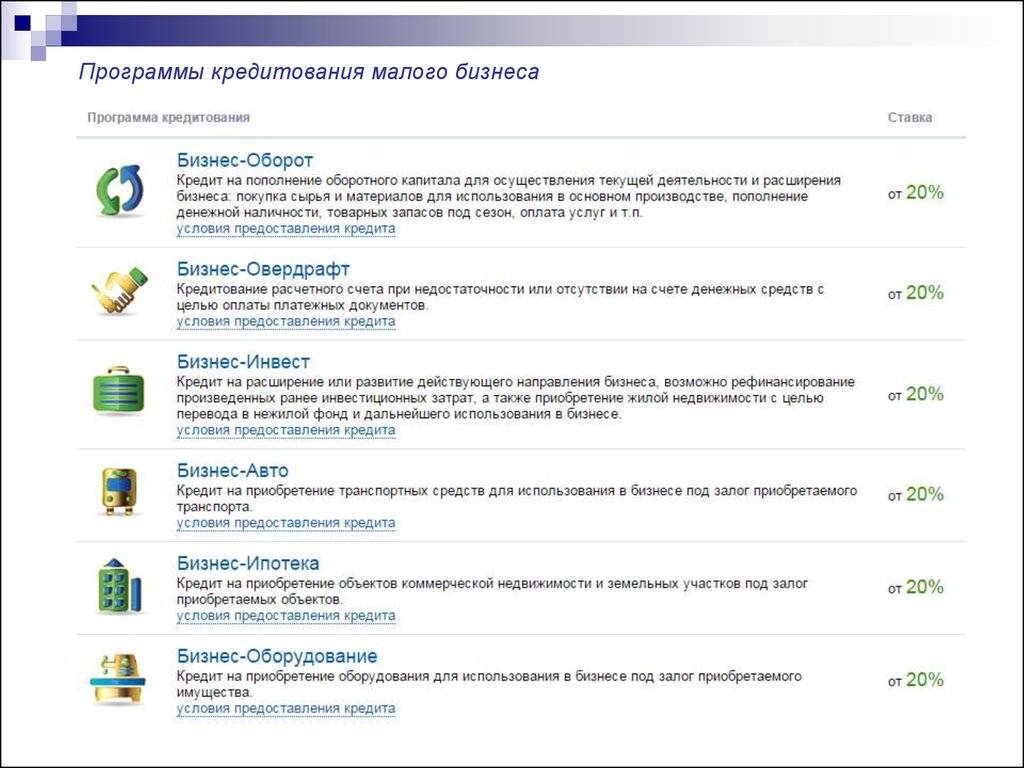

В Сбербанке по нецелевой программе «Экспресс под залог» можно оформить займ на сумму от 300 тыс. до 5 млн рублей под 15,5–17,5% на 0,5–4 года. «Бизнес-доверие» предусматривает кредит от 500 млн рублей под 12%, участвовать в проекте могут компании со сроком деятельности не менее четырех лет, с годовым доходом до 400 млн руб. В Сбербанке предприниматели могут рассчитывать на финансовую поддержку под залог имущества и по программам «Бизнес-Недвижимость», «Экспресс-ипотека», «Бизнес-авто».

ВТБ также предоставляет кредит под залог приобретаемого имущества, но в качестве обеспечения может послужить только недвижимость (офисные, складские или производственные помещения). Максимальная сумма займа составляет 150 млн руб. по тарифу 10% в год и сроком погашения до 10 лет. По этой программе предприниматели должны выплатить аванс в размере 15% от рыночной стоимости недвижимости, но если представить дополнительный залог, первоначальный взнос не взимается.

Аналогичные кредитные программы, где в качестве обеспечения служит приобретаемое недвижимое имущество, предлагают и другие банки, в их числе Россельхозбанк, Банк Москвы, Тинькофф и другие.

Получить кредит под залог

Топ−5 банков

Чтобы выбрать подходящую программу, важно проверить, соответствует ли предприятие требованиям финучреждения, а цель кредитования – условиям банка. Для этого перейдите на страницу с описанием интересующего вас займа на финансовом портале Выберу.ру

Рассмотрим программы пяти банков, которые предлагают наиболее выгодные кредиты для бизнеса.

Сбербанк. Всего действует 10 программ для ООО и ИП. Четыре из них предполагают кредитование без залога:

- «Экспресс-Овердрафт». Программа предусматривает выдачу кредита на сумму до 2,5 млн руб. заемных денег сроком на 1 год. Процентная ставка – 14,5%. Если клиент – ИП, залог и поручительство не требуются, если ООО – поручителем выступает владелец компании;

- «Бизнес-Овердрафт». Лимит кредитования – до 17 млн руб. Срок погашения также составляет 1 год. Процентная ставка при этом ниже – 12%;

- «Доверие». Программа рассчитана на развитие бизнеса и предполагает заем до 3 млн руб. на срок до 3 лет. Ставка составляет 15,5% годовых. При этом программа хотя и не предполагает залога, необходимо участие поручителя. Для ИП им может стать физлицо, для ООО – собственник предприятия;

- «Бизнес-Доверие». Основные условия такие же, как у предыдущей программы, но при этом деньги можно взять на любые цели.

Тинькофф. Предлагает три программы для предпринимателей. Процентная ставка – нефиксированная и зависит от срока кредитования.

- «Увеличение оборотных средств». В долг заемщик может взять до 1 млн руб. на срок до полугода. Ставка – от 12 до 36% годовых (зависит от периода погашения, чем он дольше – тем больше переплата);

- «На любые цели». Заемщик может получить до 2 млн руб. на срок до 3 лет. Минимальная ставка 12%. Два главных плюса программы: пересчет процентов при досрочном закрытии долга и нецелевой характер кредитования;

- «Закрытие кассового разрыва». Происходит овердрафт на сумму до 400 тыс. руб. Ставка определяется для каждого клиента индивидуально.

ВТБ. Также предлагает три выгодные программы для предпринимателей:

«Овердрафт». Программа предполагает до 150 млн руб. Лимит зависит от объема оборотом компании по расчетным счетам – 50% от суммы. Срок кредитования – до 2 лет. Процентная ставка – 11,5% годовых;

Важно! Средства по программе поступают в течение 60 дней

- «Экспресс-кредитование». Предприниматель может взять сумму до 5 млн руб. на срок до 5 лет. Процентная ставка – 13−16% годовых. Минус программы – необходимо поручительство. Плюс программы – быстрое рассмотрение заявки;

- Кредит для участия в электронном аукционе. Предусматривает до 35 млн руб. на срок до 1 года. Процентная ставка – 12% годовых.

Альфа-Банк. Предлагает две программы кредитования малого бизнеса без залога:

- «Экспресс-овердрафт». Клиент может получить до 40 млн руб. на срок до 3 лет. Процентная ставка определяется индивидуально;

- «Займы для частных инвесторов». Средства выделяются через инвестиционное общество «Альфа-Поток». Бизнесмен может получить до 5 млн руб. на срок до 6 месяцев. Процент переплаты также рассчитывается в индивидуальном порядке.

Модульбанк. Предлагает три программы для предпринимателей:

- «На закупку товаров». Предоставляет до 2 млн руб. на срок до 2 лет. Процентная ставка – 14% годовых;

- «Под обороты кассы». Возможно оформление кредита на сумму до 500 руб. на срок до 2лет. Плюс программы – выгодная ставка – всего 1% годовых;

- «Овердрафт». Предусматривает перевод до 2 млн рулей. Процентная ставка варьируется от 19 до 21%. Срок кредитования устанавливается индивидуально.

Вы можете найти и другие выгодные программы для предпринимателей.

ТОП-15 банков, выдающих кредит на покупку оборудования

Целевые кредиты сегодня предлагают практически все крупнейшие банки. Рассмотрим программы ведущих учреждений.

| Банк | Ставка | Сумма, руб. | Срок |

| Сбербанк, «Бизнес-Актив» | от 12,2% | до 150 млн | от 1 месяца до 7 лет |

| ВТБ 24, «Кредит на залоговое имущество» | от 10,9% | до 150 млн | до 10 лет |

| Россельхозбанк, «Кредит под залог приобретаемого оборудования» | от 9,6% | до 1 млрд | до 7 лет |

| Альфа-Банк, «Партнер» | от 12,5% | до 6 млн | до 3 лет |

| Промсвязьбанк, «Кредит-Бизнес» | от 11% | 3-150 млн | до 10 лет |

| ВТБ Банк Москвы, «На развитие бизнеса» | от 11,5% | до 150 млн | до 7 лет |

| ЛОКО Банк, «Целевой кредит на приобретение оборудования» | от 12,75% | от 0,3 до 150 млн | от 6 месяцев до 5 лет |

| Уралсиб, «Бизнес-Инвест» | от 13,1% | от 0,3 до 170 млн | от 6 месяцев до 10 лет |

| Открытие, «Инвестиции» | от 10% | до 150 млн | до 7 лет |

| ЮниКредит, «Кредит на оборудование» | 14,25% | от 0,5 до 73 млн | 1-5 лет |

| Бинбанк, «Целевой. Оборудование» | 13,25% | от 1 млн | 2-5 лет |

| УБРиР, «Бизнес-Привилегия» | от 12,5% | от 0,5 до 30 млн | до 5 лет |

| Интеза, «Бизнес-кредит» | от 12% | от 1 млн | до 7 лет |

| Забсибкомбанк, «Кредит на оборудование» | 15,5% | до 5 млн | до 5 лет |

| Зенит, «Инвестиции» | от 9,6% | до 150 млн | до 3 лет |

Сбербанк

- В сумму кредита возможно включить стоимость дополнительных компонентов для оборудования, работ по установке и настройке, страховки за один год.

- Оборудование должно быть доставлено не позднее чем через три месяца после подписания договора.

- Минимальный первоначальный взнос 20-45%.

- Сумма кредита — не более 55-80% от рыночной стоимости оборудования.

ВТБ 24

- Первоначальный взнос — не менее 20%.

- Без комиссий за оформление и досрочное погашение.

- Погашение ежемесячными выплатами.

Россельхозбанк

- Ставка формируется исходя из сроков кредитования.

- Авансовый платеж — 15-40%.

- Сумма одобрения — до 85% от цены оборудования.

- Не требуется дополнительное залоговое обеспечение.

- Поставщик оборудования должен находиться в России, предоставлять гарантийную поддержку своей продукции.

- Заемщик должен иметь расчетный счет в Россельхозбанке.

Альфа-Банк

- Кредит доступен только действующим клиентам банка.

- Возраст заемщика — 22-65 лет.

- На момент подачи заявки ИП должен быть зарегистрирован не менее года назад.

Промсвязьбанк

- Можно выбрать удобный вариант погашения задолженности: аннуитетные платежи, погашение ежемесячными равными долями или по индивидуальному графику.

- Предпринимательская деятельность должна вестись не далее 100 км от филиала банка.

- Срок фактической деятельности бизнеса — не менее двух лет.

ВТБ Банк Москвы

- Проценты устанавливаются индивидуально для каждого заемщика в зависимости от его платежеспособности.

- Бизнес должен быть расположен не далее, чем в 200 км от отделения банка.

- Срок ведения бизнеса должен быть не менее 9 месяцев.

ЛОКО Банк

- Возможно приобрести новое или б/у оборудование.

- Отсутствует обязательство по страхованию.

- Аванс — 30% либо дополнительное залоговое обеспечение.

Уралсиб

- Окончательная ставка зависит от финансового положения предприятия.

- Обязательно страхование оборудования компанией, одобренной банком.

- Сумма кредита — до 90% стоимости оборудования.

Открытие

- В рамках программы от Корпорации МСП ставка по кредиту может быть снижена до 9,6% годовых (не более 30% от суммы кредита).

- Погашение кредита по индивидуальному графику.

- Кредит не только на покупку, но и на ремонт и модернизацию оборудования.

Бинбанк

- Аванс можно заменить дополнительным залоговым обеспечением.

- Сумма кредита — до 80% от цены нового оборудования, до 65% — б/у.

- Срок ведения деятельности должен быть не менее года.

- Допускается предоставление частично необеспеченных кредитов, но в размере, не превышающем 30% от суммы кредита с полным обеспечением.

УБРиР

- Для клиентов, которые обслуживаются в банке менее года — минимальная сумма выдачи составляет 1 млн руб.

- Банк предоставляет в кредит залоговое имущество из собственного каталога.

Интеза

- Максимальная сумма одобрения не ограничена.

- Ставка зависит от условий кредита и специфики бизнеса, устанавливается индивидуально.

Запсибкомбанк

- Срок кредитования на новое оборудование — до 5 лет, на бывшее в эксплуатации — до 3 лет.

- Размер займа — до 70% от цены оборудования.

- Авансовый платеж — от 30 000 р. до 1% от суммы выдачи.

Зенит

- Лимит кредита для ООО или ИП — не больше 150 млн р.

- Годовая выручка заемщика — не более 2 млрд руб.

- Льготные условия для постоянных клиентов.

Проблемы при покупке готового бизнеса

Перед приобретением действующего бизнеса заемщик должен понимать, что если деятельность бизнеса выглядит прозрачной и выгодной, то не стоит сразу радоваться.

Подводные камни приобретаемого в кредит бизнеса:

- преувеличение доходов. Если бизнес действительно прибыльный (а значит хорошо налаженный), то смысла в его продаже нет;

- переманивание продавцом бизнеса персонала и клиентов за собой. При наличии хороших связей продавец может создать такую же фирму и переманить часть сотрудников на новое место, а часть клиентов — всего лишь на новый телефон и адрес. К сожалению, с этим пока никак нельзя бороться. Разве что вы очень хорошо знаете купленный бизнес и можете улучшить его, расширив и увеличив обороты (а также увеличив зарплату персоналу и снизив ставки для клиентов);

- скрытые долги. У предыдущего собственника бизнеса (особенно если бизнес малый) могут быть нарушения действующего законодательства или правил бухгалтерского учета, которые выявит не каждый аудитор;

- снос недвижимости. Перед покупкой следует обратиться в местную администрацию и уточнить, не планируется ли сносить здание, в котором осуществляется деятельность бизнеса;

- расторжение договора аренды. Если планируется приобретение объектов недвижимости, находящихся в аренде, нужно уточнить у арендодателя, не собирается ли он в будущем расторгнуть договор аренды с новым владельцем бизнеса.

Документы необходимые для сделки

Кредит можно получить как физическое лицо тогда необходимо представить следующие документы:

- паспорт гражданина РФ;

- дополнительный документ, удостоверяющий личность;

- военный билет, если заявку оформил молодой человек в возрасте до 27 лет;

- документы, подтверждающие право собственности;

- справки и декларации о доходах.

Если заемщиком выступает юридическое лицо в банк представить необходимо больше документов:

- учредительные документы (решение о создании и приказ о назначении директора);

- устав;

- выписку ЕГРН, сроком действия не более 30 дней;

- документы за 1 отчетный период как минимум. Если бизнесу 12 и более месяцев необходимо предоставить годовую отчетность;

- справка обо всех счетах в банках с информацией об остатках на них;

- копии крупных договоров поставок и отгрузки;

- документы на активы, передаваемые в залог;

- бизнес-план или экономическое обоснование целесообразности сделки.

Если заемщик индивидуальный предприниматель он должен предоставить книгу доходов и расходов и декларацию с отметкой ИФНС или протоколом об отправке.

Источник https://bankiros.ru/wiki/term/wikf-kredit-na-pokupku-i-razvitie-biznesa

Источник https://kredit-on.ru/kredit-na-pokupku-biznesa-pod-zalog-samogo-biznesa/