Лизинговые операции в банках России

Лизинг представляет собой процесс приобретения лизинговой компанией имущества производственного назначения для дальнейшей передачи его в долгосрочную аренду за определенную плату различным организациям. До окончания лизингового договора лизингополучатель может выкупить право на использование арендуемого оборудования. При истечении срока лизингового соглашения компания может продлить договор на приобретение права временного использования оборудования или вернуть предмет лизинга прежнему владельцу.

Лизинговые операции контролируются банками, которые предоставляют лизинговым компаниям кредиты и участвуют в формировании их капитала. Банки являются держателями финансовых ресурсов и предоставляют услуги по кредитованию, поэтому они непосредственно участвуют в лизинговых отношениях. Чтобы внедриться на рынок лизинговых услуг коммерческие банки создают специализированные компании и контролируют их деятельность.

Особенности лизинговых операций в России

В России лизинг представляет собой отдельную форму предпринимательской деятельности, в которой лизингодатель приобретает у продавца имущество и передает его длительное пользование за определенную плату лизингополучателю. Передаваемое по лизинговому договору имущество необходимо лизингополучателю для осуществления предпринимательской деятельности.

Лизинг как кредитный инструмент имеет неограниченный потенциал, но наиболее популярным сегодня считается лизинг оборудования, используемого для материально-технического оснащения производственных предприятий, которые сотрудничают с лизинговыми компаниями. Предприятие может не стать собственником необходимого оборудования, оно просто имеет право на его использование и получает прибыль от своей деятельности.

Лизинговые операции в России регулируются ФЗ № 164-ФЗ «О лизинге» от 29.10.1998 г. и ФЗ от 29.01.2002 г. № 10-ФЗ. С момента принятия в РФ Закона «О лизинге» российский рынок лизинговых услуг получил доступ к международному рынку.

Стоит прочитать: Когда не нужно брать кредит?

Таким образом, лизинговый процесс в России приобрел дополнительные возможности:

- срок лизинга увеличился от полутора до трёх лет;

- появились новые формы лизинга: возвратный, оперативный, сублизинг.

В отличие от других стран в России Закон «О лизинге» разрешает коммерческим банкам вести лизинговую деятельность и становиться непосредственными участниками лизинговых операций.

Способы участия банков России в лизинговых операциях

Согласно действующему законодательству РФ лизингодателем может выступать:

- банк, как кредитная организация;

- лизинговая организация;

- компания, ведущая производственную или торговую деятельность, уставом которой не запрещена лизинговая деятельность;

- физлицо-предприниматель.

Лизингополучателями могут выступать любые организации и физические лица – предприниматели.

Банки могут участвовать в лизинговых операциях напрямую, в качестве лизингодателя и лизингополучателя, или косвенно.

Способов косвенного участия банков в лизинге достаточно много, например:

- кредитование лизинговых операций;

- формирование собственной лизинговой компании;

- создание лизинговых компаний совместно с другими банками или организациями.

Стоит прочитать: Центробанк уточнил предполагаемые каналы вывода активов из страховой компании «Акцепт»

Имея свою лизинговую компанию, банки могут осуществлять следующие действия в рамках лизинговых процессов:

- планирование лизинговых сделок;

- разработка методов привлечения средств для выполнения лизинговых операций;

- экспертная оценка лизинговых сделок;

- заключение договоров со страховыми компаниями на страхование объектов лизинга;

- проведение проверки лизингополучателя (оценка имущества, анализ финансовой деятельности и прочее);

- ведение переговоров с поставщиками оборудования для улучшения условий его приобретения;

- получение гарантий от страховых компаний;

- разработка условий договора лизинга и других дополнительных соглашений;

- осуществление и контролирование платежей;

- распределение доходов лизингодателя;

- контролирование соблюдения лизингового плана.

Субъекты лизинговых отношений

Ключевыми субъектами лизинговых отношений являются:

- Лизингодатель – это компания, которая путем заключения лизинговой сделки приобрела оборудование и передала его другой организации во временное пользование за арендную плату.Обычно лизингодатель контролируется банками, которые занимаются покупкой и строительством производственного оснащения для его передачи в аренду. Банки в данной ситуации финансируют и контролируют работу лизингодателя.

- Лизингополучатель – это компании и физлица, которые принимают во временное пользование предмет лизинга за определённую плату. Лизингополучатель берет в аренду имущество для его эксплуатации или дальнейшей передачи другому пользователю.

- Продавец, который реализует лизингодателю предмет аренды. Как правило, в качестве продавцов выступают промышленные или торговые компании.

Участники лизинговых сделок действуют на основании договоров о лизинге и выстраивают долгосрочные партнерские отношения.

Стоит прочитать: Обзор Ситибанка: услуги и предложения

Право собственности на предмет аренды в лизинговых отношениях принадлежит лизингодателю. Он может передать имущество в собственность лизингополучателя только после выполнения последним условий договора. При несвоевременной оплате за эксплуатируемое имущество лизингодатель может изъять его у лизингополучателя и передать в пользование другой компании.

Кроме трех основных участников в лизинге могут принимать участие другие вспомогательные компании.

Если разделить участников лизинговых отношений по характеру предоставляемых услуг, их можно разделить на следующие группы:

- кредитные организации;

- сервисные компании, которые занимаются транспортировкой, установкой и обслуживанием оборудования;

- коммерческие компании, консультирующие участников лизинга;

- брокерские организации, которые выступают в качестве посредников между основными участниками лизинга.

Банки могут напрямую участвовать в лизинговых сделках через лизинговые службы. Участие банков в лизинговых отношениях объясняется особенностью данной сферы бизнеса. Лизинг считается капиталоемким видом деятельности, а банки владеют денежными ресурсами и могут предоставлять кредиты.

Лизинг является оптимальной альтернативой долгосрочному кредитованию и имеет свои преимущества. Выдавая кредит, банк требует от заемщика обеспечение займа, которое будет реализовано при задержке платежей по кредиту. Однако, продать такое обеспечение довольно сложно, к тому же на него могут претендовать другие кредиторы.

В лизинге лизингодатель сохраняет за собой право собственности на предаваемое в пользование имущество, и может вернуть его при задержке платежей от лизингополучателя.

Коммерческие банки стремятся участвовать в лизинговых отношениях без посредников, ведь приобретая имущество, банк может передавать его в лизинг напрямую и получать прибыль без посредников.

Статьи

Курс обмена валют

Информация

- О Нас

- Контакты

- Выбрать кредитора

- Наша политика

- Калькулятор комиссий

РАЗДЕЛЫ

Условия получения:

Первый микро-кредит до 10 тысяч рублей может быть выдан по ставке 0% в том случае, если вы вовремя его погасите;

Процентная ставка по микрозаймам от 0 до 840% годовых, по потребительским кредитам и кредитным картам — от 17 до 31% годовых.

В случае нарушения сроков возврата, размер пени составляет 0,10% от суммы просрочки в день, но не более 10% от суммы кредита;

В случае длительной задержки выплаты информация о заемщике будет передана в БКИ.

Последствия невыплаты заёмных средств

Если вы не вернули кредит или сумму процентов за пользование заемными средствами, компания кредитор начислит штраф за просрочку. Однако многие кредиторы идут на уступки и дают несколько дополнительных дней на разрешение данного вопроса. Но, если вы не выходите на связь в течение длительного времени, с вас могут взять дополнительно в среднем 0,10% от первоначальной суммы для займов, 0,03% от суммы задолженности в среднем для потребительских кредитов и кредитных карт. При несоблюдении условий по погашению кредитов Ваши данные могут быть переданы в реестр должников, а задолженность — коллекторскому агентству для взыскания долга.

Кредитор заранее предупреждает Вас о наступающем сроке оплаты посредством СМС или электронной почты. Если Вы оплачиваете все задолженности в срок, вам могут быть предоставлены более выгодные условия на будущий займ, плюс Вы формируете хорошую кредитную историю.

Джин Мани © 2022 Использование материалов с данного сайта разрешено только с согласия автора. Онлайн сервис по подбору займов. Дисклеймер: мы не являемся финансовой организацией, не заключаем договоров займа, не выдаём кредиты в какой бы то ни было форме. Предложение не является офертой. Конечные условия уточняйте при прямом общении с кредиторами.

Банки теряют лизинг

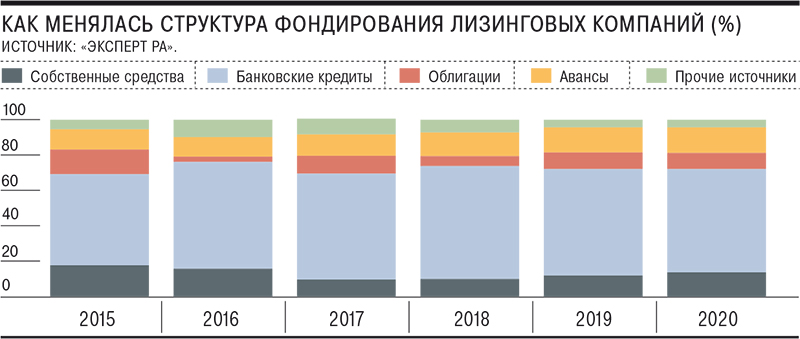

Доля фондирования лизинговых компаний за счет банковских кредитов по итогам 2020 года достигла минимума за пять лет. Помимо коронакризиса, сократившего интерес банков к рисковым операциям, повлияли и другие факторы. В частности, компании, не связанные с банковскими группами, увеличили долю собственных средств и авансов, а также стали чаще выбирать облигации для привлечения финансирования.

Выйти из полноэкранного режима

Развернуть на весь экран

Фото: Дмитрий Лебедев, Коммерсантъ / купить фото

Доля фондирования лизинговых компаний через банковские кредиты в 2020 году сократилась до минимального значения за пять лет и составила 58,4% от привлеченных средств, свидетельствуют данные «Эксперт РА». Обзор агентства основан на анкетировании 131 лизингодателя, на которых приходится 96% рынка. С 2018 года доля банковского кредитования сократилась на 5,5 п. п., рост показали другие источники финансирования. Значительнее всего увеличилась доля фондирования за счет капитала самих компаний (за два года выросла на 3,8 п. п., до 13,7%), размещение облигаций (рост на 3,5 п. п., до 9,1%) и авансовых платежей от лизингополучателей (рост на 1,1 п. п., до 14%).

По прогнозам «Эксперт РА» и НРА, в 2021 году рынок лизинга ждет восстановление после прошлогоднего падения, когда новый бизнес сократился на 6% (см. “Ъ” от 15 февраля). «Эксперт РА» в базовом сценарии прогнозирует прирост нового бизнеса по итогам года на 10–15%, примерно до 1,6 трлн руб. а НРА — «минимум на 20%», до 1,8 трлн руб.

Рост привлечения за счет авансов и собственных средств был связан с кризисной ситуацией, сложившейся в экономике из-за распространения коронавирусной инфекции. «Возросшие риски на рынке лизинга в 2020 году могли привести к увеличению размеров авансов лизинговым компаниям, что сказалось на увеличении их доли в структуре фондирования»,— поясняет младший директор «Эксперт РА» Зоя Советкина. Частичное закрытие или сокращение банками лимитов кредитования лизингодателей в первом полугодии прошлого года, по ее словам, привели к росту доли в структуре средств собственного капитала.

Выйти из полноэкранного режима

Развернуть на весь экран

Сохранилась и тенденция к отказу от банковских кредитов со стороны лизинговых компаний, не входящих в банковские группы. «Банковский процессинг на лизинговом направлении сильно устарел, кроме того, сохраняются очень высокие текущие операционные издержки на обслуживание финансирования»,— поясняет гендиректор «МСБ-Лизинга» Роман Трубачев. «Банковское кредитование — технически сложный процесс, накладывающий на компании множество ограничений»,— соглашается финдиректор «Интерлизинга» (входит в группу банка «Уралсиб») Евгений Кочуров.

По его словам, банки зачастую выдают кредитные транши под каждую лизинговую сделку, требуя предоставлять всевозможную информацию о лизингополучателях, и сами анализируют их надежность, зачастую отказывая после этого в предоставлении средств. Одновременно при заключении кредитных договоров на них накладываются многочисленные ковенанты.

«Количество небольших и региональных банков-кредиторов становится все меньше, что затрудняет получение банковского финансирования малым по размеру лизинговым компаниям»,— также указывает госпожа Советкина.

Кроме того, на фоне роста интереса частных инвесторов к фондовому рынку и снижению процентных ставок, лизинговые компании чаще стали привлекать облигационное финансирование (см. “Ъ” от 24 июля 2020 года). «Зачастую привлечь средства напрямую от частных или институциональных инвесторов, выпустив облигации, стало дешевле, чем получить кредит»,— отмечает господин Кочуров. Роман Трубачев говорит, что фондирование за счет бондов «не сильно дороже», чем банковское. «А вот отсутствие многочисленных ограничений и простой процессинг позволяют лизинговым компаниям в полной мере реализовывать свои идеи в формировании актуальных и удобных продуктов для бизнеса»,— подчеркивает он.

Как у лизинговых компаний на конец третьего квартала 2020 года около 20% всех активов оказались проблемными

И «Эксперт РА», и НРА ожидают увеличения фондирования компаний за счет облигационных выпусков. Зоя Советкина добавляет, что на развитии заимствований на долговом рынке положительно скажется переход лизингодателей на новый стандарт ФСБУ 25, который повышает «прозрачность отчетности лизинговых компаний для внешних пользователей и потенциальных инвесторов». По оценке старшего аналитика НРА Марии Сулимы, при условии стабилизации экономической ситуации потенциально доля облигационного фондирования лизинговых компаний может вырасти на 3 п. п. за счет доли банков.

Лизинг с изъятием

Контекст

В 2020 году по сравнению с 2019 годом объем имущества, изъятого лизинговыми компаниями у лизингополучателей, увеличился на 9,4% и составил в среднем около 5% портфеля на конец года, оценили в «Эксперт РА». При этом, по данным рейтингового агентства, доля имущества, реализованного на вторичном рынке, выросла на 24 процентных пункта, до 53%, тогда как доля переданного новым клиентам изъятого имущества сократилась в два раза и составила по итогам 2020 года около 20%. Рост объема изъятого имущества в компаниях объясняют эффектом коронакризиса. «Несмотря на в целом лояльную политику лизинговых компаний в отношении реструктуризаций и отсрочек, не все (клиенты.— “Ъ” ) смогли сохранить свой бизнес и технику»,— говорит гендиректор «МСБ-Лизинга» Роман Трубачев. По его словам, для ряда лизингополучателей карантинные ограничения оказались «фатальными». Однако, как отмечает руководитель «Регион Лизинга» Рустем Мухаммедов, «не все лизинговые компании были готовы идти на реструктуризацию условий договоров». Изменения структуры изъятого имущества связаны с дефицитом нового имущества, указывает руководитель направления аналитики группы компаний «Альфа-Лизинг» Андрей Петров. «В 2020 году клиенты были готовы купить новую технику, но, не находя ее в продаже, покупали ее на вторичном рынке»,— отмечает он.

- Газета «Коммерсантъ» №54 от 30.03.2021, стр. 8

- Илья Усов подписаться отписаться

- Деятельность банков подписаться отписаться

- Лизинговый бизнес подписаться отписаться

Источник https://www.jinmoney.ru/%D0%BB%D0%B8%D0%B7%D0%B8%D0%BD%D0%B3%D0%BE%D0%B2%D1%8B%D0%B5-%D0%BE%D0%BF%D0%B5%D1%80%D0%B0%D1%86%D0%B8%D0%B8/

Источник https://www.kommersant.ru/doc/4751181