Привлечение финансовых ресурсов с использованием лизинга (на примере ООО «Логистика»)

Очевидно, что в отрыве от экономики лизинговый рынок существовать не может. На него оказывают влияние все происходящие в экономике события, принимаемые законы. Существует объективная потребность в широкомасштабном перевооружении производства, учитывая износ основных фондов российских предприятий.

Недостаточная инвестиционная активность российских предприятий продолжает оставаться одним из основных препятствий на пути стабилизации отечественной экономики.

Лизинг, в силу присущих ему достоинств, может стать мощным импульсом не только для технического обновления производства, но и для структурной перестройки всей экономики в целом. Задача такого масштаба может быть осуществима только при тесном взаимодействии лизингового сообщества с государственными структурами, в части принятия законодательных инициатив, способствующих развитию экономики в целом.

Уровень развития лизингового рынка в конкретной стране определяется существующей в ней совокупностью факторов, включающих:

- нормативно-законодательную базу;

- государственное регулирование;

- макроэкономические условия, состояние инвестиционного рынка;

- уровень банковского процента;

- особенности налогообложения;

- степень инфляции;

- особенности бухгалтерского учета лизинговых операций.

Благоприятное сочетание этих факторов обусловило существенное развитие рынка лизинга в США и Европейский странах, что позволяет говорить о значимости лизинга для мировой экономики, из чего можно сделать вывод о перспективах развития лизинга в России.

Лизинг занимает прочное место среди других инструментов обновления и модернизации основных фондов предприятий. В экономике европейских стран его доля в инвестициях в основной капитал достигает 20%. Современный европейский рынок лизинга в 7 раз больше российского. Рынок лизинга в Европе, также как и в России, в основном сосредоточен в руках лизинговых компаний при банках или финансовых группах, что объясняет традиционный для России путь развития лизинга как изначально финансовой услуги.

Лизинг является институтом, заимствованным Россией из-за рубежа. Он возник под влиянием экономической политики, проводимой государством в отношении имущественных отношений. Западная практика и тенденции рынка лизинга являются для России опытом, позволяющим оценивать эффективность используемых в России механизмов, продуктовой лизинговой линейки, технологий, особенностей регулирования лизинговых отношений.

Особенную значимость приобрело внимание, которое государство стало проявлять к лизинговой отрасли как к инструменту экономического развития. Последние годы государство научилось его использовать по прямому назначению – стимулировать инвестиции в основной капитал. Такая политика отразилась в нескольких эффективно работающих программах субсидирования лизинга. Что важно, это реализуется в пакете мер по поддержке спроса на отечественные инвестиционные товары (продукцию машиностроения).

Стоит отметить, с прошлого года стал очевиден интерес ЦБ к рынку лизинга, единственному развитому и крупному, который до сих пор не попал под его регулирование. Ожидается существенное изменение контроля за деятельностью в обозримом будущем.

Таким образом, необходимость использования лизинга при перевооружении промышленности в условиях высокого износа и выбытия основных фондов определяет актуальность темы дипломной работы.

Объектом исследования является лизинг как форма финансирования капитальных вложений общества с ограниченной ответственностью (ООО) «Логистика». Основными видами деятельности ООО «Логистика» является содержание федеральных и региональных автомобильных дорог.

Предмет исследования – Лизинговое финансирование малого бизнеса коммерческими банками.

Цель данного исследования состоит в оценке эффективности лизинговых операций в ООО «Логистика».

На основе поставленной цели в дипломной работе решаются следующие задачи:

- Рассмотреть теоретические основы лизинговой деятельности.

- Проанализировать особенности лизингового финансирование малого бизнеса коммерческими банками

- Дать общую характеристику предприятию ООО «Логистика»

- Дать общую характеристику лизинговой компании «АльянсРегионЛизинг»

- Провести сравнительный анализ лизинга и кредита как формы финансирования проектов ООО «Логистика»

Теоретико-методологической базой исследования стали научные работы отечественных специалистов в области прикладной микроэкономики, инвестиционной и финансовой сферы.

Информационную базу исследования составили годовые отчеты о деятельности предприятия ООО «Логистика» за 2013-2015 годы, а также открытые источники сети Интернет, монографии по вопросам лизинга, периодическая печать.

Дипломная работа состоит из: введения, трех глав, заключения, списка литературы.

ГЛАВА I. Теоретические основы лизинговой деятельности

1.1. Основные понятия и экономическая сущность лизинга

Еще недавно лизинг был новым явлением для российского рынка. Однако сегодня этот финансовый инструмент настолько популярен, что его все чаще выбирают в качестве альтернативы традиционному кредиту.

Лизинг, или финансовая аренда, – это финансовый инструмент, представляющий собой разновидность кредитного продукта, используемого банками и специализированными компаниями (инвестиционными, лизинговыми) для длительного размещения ресурсов с предоставлением клиентам финансовой выгоды[1]. Предметом лизинга в последние годы чаще всего выступают оборудование, транспорт и спецтехника, реже недвижимость; такая же картина ожидается и в 2013 году.

В отличие от классического кредитования, которое может осуществляться без предоставления заемщиком обеспечения, в лизинговых отношениях таковым выступает предмет лизинга. Он может, согласно условиям договора с лизингодателем:

1) подлежать обязательному выкупу клиентом (финансовый лизинг);

2) быть объектом продажи (т.е. продавец предмета лизинга и лизингополучатель — одно лицо). В таком случае говорят о «возвратном лизинге» — это неплохая альтернатива обычному кредитованию под основные средства, подходящая для пополнения оборотных средств, а также оптимизации налогообложения законным способом;

3) подлежать возврату лизингодателю по окончании срока действия договора лизинга — это условие оперативного (операционного) лизинга.

Прямой лизинг – наиболее распространенный вариант. При прямом лизинге лизингополучатель приобретает некоторое имущество (обычно это оборудование или техника, лизинг недвижимости возможен, но редко встречается) у третьего лица, а точнее лизингополучателю оно предоставляется в финансовую аренду[2]. Возвратный лизинг не такой распространенный вариант лизинга, но очень интересный с точки зрения привлечения инвестиционных ресурсов. При возвратном лизинге лизингополучатель, по сути, продает свое имущество лизинговой компании, а потом оформляет у нее лизинг на финансовую аренду своего же имущества. В результате – лизингополучатель и имуществом продолжает пользоваться, и деньги дополнительные получает. В обоих случаях заключается договор лизинга.

Лизинг – это, по сути, кредитование покупки клиентом основных средств (транспорта, оборудования и т.п.). Таким образом, предприниматель может выбирать и тот, и другой инструмент в качестве альтернативы обычному кредиту. При лизинге упрощенна процедура оформления сделки и расторжения договора лизинга. Лизинговые компании уделяют пристальное внимание оценке финансового состояния заемщика, но при этом они менее требовательны, чем банки, которые проверяют клиента досконально и запрашивают его отчетность по целому ряду параметров, чтобы минимизировать свои риски. Лизинговая компания, предоставляя в аренду объект, изначально рискует меньше: она остается фактическим собственником предмета лизинга до полного выкупа имущества (истечения срока договора), причем дополнительного обеспечения от заемщика по договору уже не требуется — и это еще одно преимущества лизинга перед кредитом на приобретение основных средств.

Принципиальное преимущество лизинга перед таким кредитом — экономия на налогах[3]:

1) лизингодатель получает возможность возмещать НДС;

2) за счет ускоренной амортизации предмета лизинга можно серьезно сэкономить на налоге на имущество (предмет лизинга находится на балансе лизингодателя — он и платит этот налог), которое будет выкупаться по остаточной минимальной стоимости;

3) поскольку задолженность перед лизингодателем погашается из прибыли лизингополучателя, лизинговые платежи уменьшают налогооблагаемую базу по налогу на прибыль.

Перспективы развития рынка лизинга в России зависят от его привлекательности, в первую очередь, для потребителей этой услуги. К наиболее важным аспектам рынка лизинга можно отнести:

— прозрачные и понятные показатели рыночной статистики, отчетности лизинговых компаний;

— линейку лизинговых продуктов, состоящую не только из традиционных финансовых инструментов, но и оперативного лизинга, лизинга для всех сегментов клиентов, включая физических лиц;

— систему риск-менеджмента, построенную на принципах Basel, с диверсифицированным подходом к оценке клиентов и рисков на предмет лизинга;

— развитый вторичный рынок имущества, позволяющий прогнозировать цену выкупа и реализации на любом этапе лизинговой сделки, а также являющийся гарантом спроса при сделках оперативного лизинга;

— развитые каналы продаж, включая вендоров, кросс-продажи материнских банков (для компаний при банках и финансовых группах), собственную сеть;

— доступ на рынки капитала и связанная с ним понятная и простая процедура рейтингования;

— высокий уровень проникновения инструмента лизинга в инвестиции в основной капитал;

— систему клиентского сервиса, построенную на использовании современных CRM-систем;

— уровень автоматизации в целом, способный обеспечить предоставление актуальных, достоверных данных и спрогнозировать показатели на будущее.

Сравнивая эти показатели рынка в Европе с уровнем развития российского рынка лизинга, можно сделать вывод, что потенциал развития лизинга в России огромен. История развития лизинга в России свидетельствует, что к настоящему времени сложилась определенная практика установления различных льгот для участников лизинговых операций по сравнению с другими видами предпринимательской деятельности.

1.2. Классификация лизинга, формы и виды лизинговых платежей

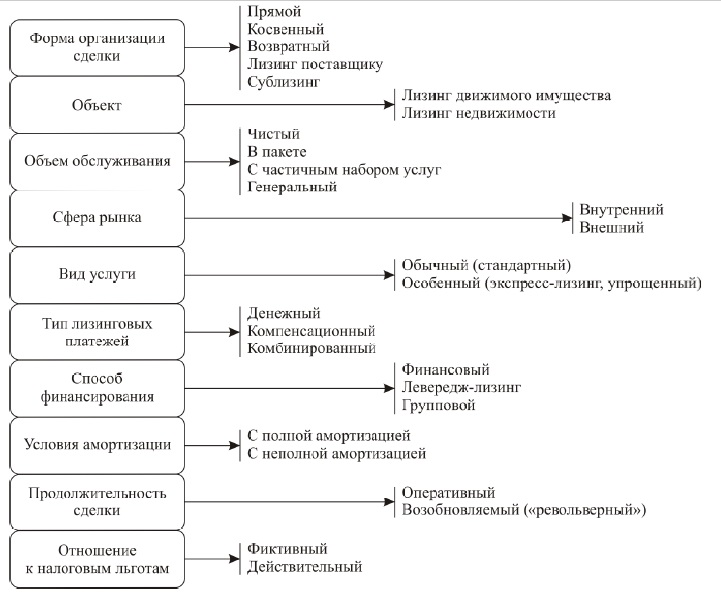

В трудах современных российских специалистов можно найти описание не одного десятка всевозможных видов лизинга. Мы будем придерживаться классификационных признаков, приведенных на рис. 1.1.

Все выделяемые виды лизинга вписываются в общую схему работы лизингового механизма.

От состава субъектов взаимоотношений или формы организации сделки зависит вид лизинга: прямой, косвенный, возвратный, сублизинг и лизинг поставщику.

При прямом лизинге подразумевается, что собственник имущества сам будет выполнять функции лизингодателя. В крупных организациях-производителях нередко создается специальное подразделение, которое специализируется на сдаче производимого оборудования или товара в финансовую аренду, что способствует реализации продукции.

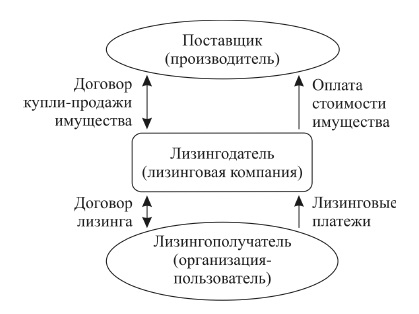

Наибольшее распространение получил косвенный лизинг — тот вид лизинга, когда между производителем и пользователем появляется дополнительное звено-посредник — лизингодатель (рис. 1.2).

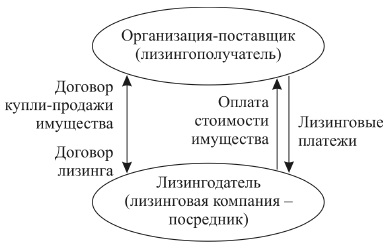

Одна из разновидностей сделки такого рода — возвратный лизинг, когда организация, имеющая оборудование и испытывающая в данный момент финансовые сложности, продает свое оборудование лизинговой компании с условием сдачи его в лизинг ей же (рис. 1.3).

Благодаря этой операции организация получает денежные средства, за счет которых она в дальнейшем может, например, увеличить оборотные средства. Договор составляют таким образом, что в соответствии с ним организация имеет право выкупить оборудование, то есть восстановить право собственности на него после выплаты платежей по лизингу.

Возвратный лизинг позволяет организации срочно получить денежные средства и продолжить свою деятельность, не снижая ее оборотов. При этом организация уменьшает издержки на новую рекламную деятельность, так как местонахождение, название и иные параметры организации не меняются.

В соответствии с данным видом лизинга поставщик и лизингополучатель — одно юридическое лицо, и нередко по такой схеме сдаются в аренду целые предприятия, испытывающие трудности с финансированием. Они продолжают использовать свое имущество на правах лизингополучателя, временно освободив связанный капитал путем продажи своего имущества лизинговой компании и заключив договор финансовой аренды.

Однако приравнивать возвратный лизинг к получению финансов под залог имущества было бы неверно, потому что залог как таковой не оформляется и эти два вида услуг схожи лишь внешне. Не стоит также забывать, что при возвратном лизинге не исключается вероятность потери права собственности на имущество.

Лизинг поставщику представляет собой несколько видоизмененный возвратный лизинг. В данном случае поставщик объекта лизинга является продавцом и лизингополучателем, но не фактическим пользователем продаваемого имущества. Объект сдается в сублизинг, и его пользователем становится третье лицо (рис. 1.4). Главная особенность сублизинга заключается в том, что конечный пользователь получает объект, который ранее был передан лизингодателем лизингополучателю по договору лизинга. То есть сублизингом считается вид найма объекта лизинга, при использовании которого лизингополучатель в соответствии с договором лизинга передает третьему лицу (лизингополучателю по договору сублизинга) имущество, составляющее предмет лизинга, ранее полученное от лизингодателя (по договору лизинга) на определенный срок и за соответствующую плату на основе договора сублизинга.

При передаче имущества лизингополучателю в соответствии с договором сублизинга имущественное право продавца переходит к лизингополучателю, но на это необходимо письменное согласие лизингодателя.

Существует деление лизинга по типам на лизинг недвижимости и лизинг объектов движимого имущества.

Объектами лизинга недвижимости могут быть здания, сооружения, предприятия как имущественные комплексы, в общем, все то имущество, перемещение которого невозможно без несоразмерного ущерба для его назначения.

Применительно к движимому имуществу возможен лизинг оборудования и всего того, что не относится к объектам недвижимости (технологическое оборудование, автотранспорт, техника и пр.).

Также лизинг различают по продолжительности сделки.

Лизинг считается оперативным, если срок аренды значительно меньше срока службы объекта по нормативам, так как объект может передаваться лизингодателем в лизинг неоднократно. Обычно устанавливаемый сторонами срок договора по оперативному лизингу варьирует от суток до нескольких лет, чаще до трех. Объектами договоров оперативного лизинга становятся автомобили, корабли, самолеты — любая техника, необходимая лизингополучателю для выполнения краткосрочных (неделя, месяц, сезон) работ, и имущество, которое быстро устаревает морально. В случае с оперативным лизингом выбор объекта лизинга ограничен имуществом, имеющимся у лизингодателя в наличии, хотя, конечно, право выбора остается за лизингополучателем.

Определение оперативного лизинга в законодательстве отсутствует, но он, по сути, почти не отличается от арендных отношений и, стало быть, может регулироваться общими нормами ГК РФ об аренде, то есть нормами, не относящимися к лизингу.

Возобновляемый лизинг (его еще называют револьверным) — это такой вид лизинга, при котором по истечении срока аренды договор лизинга пролонгируется. При данном виде лизинговых отношений нередки случаи последовательной замены имущества, то есть лизингополучатель может через какое-то время по своему желанию обменять предмет лизинга на более совершенный.

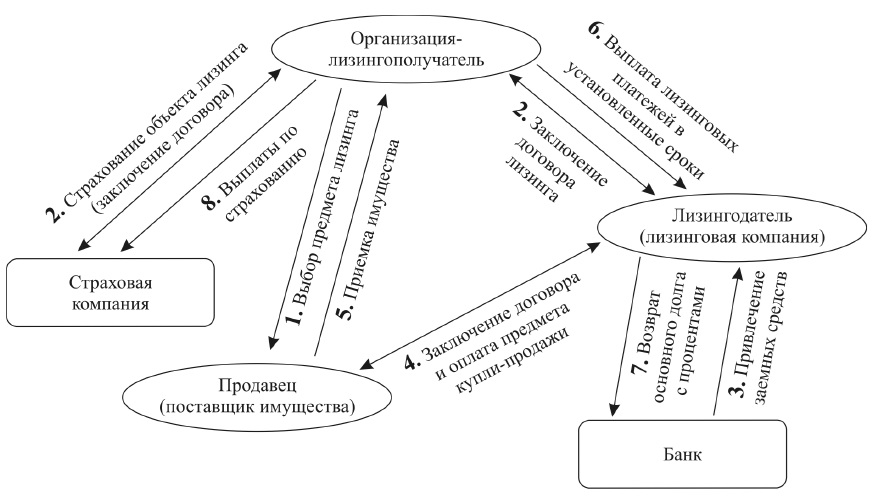

По источникам финансирования наиболее распространенным видом лизинга является финансовый лизинг, осуществляемый по схеме, представленной на рис. 1.5. Предполагается полное возмещение стоимости предмета лизинга за период его использования, договор обычно заключается на длительный срок.

Договор финансового лизинга предусматривает полную оплату первоначальной стоимости объекта лизинга на основе лизинговых платежей либо разово. По окончании срока договора финансового лизинга право собственности на объект переходит к лизингополучателю, если иное не предусмотрено договором, то есть объект лизинга к лизинговой компании не возвращается.

Большинство пользователей финансового лизинга отождествляют его с кредитными отношениями, хотя здесь есть отличия. Главное из них состоит в том, что имущество, купленное в кредит, сразу становится собственностью кредитора.

Левередж-лизинг используют в случае реализации дорогостоящего проекта. Его еще называют лизингом с привлечением дополнительных средств, паевым лизингом, раздельным или кредитным лизингом. Он считается одним из наиболее сложных видов лизинга, так как требует многоканального финансирования.

Отличительная черта левередж-лизинга состоит в том, что при покупке оборудования лизингодатель оплачивает из имеющихся средств только часть его стоимости, недостающие средства он берет у кредиторов (в ссуду). Но это никак не влияет на налоговые льготы для лизинговой компании — она продолжает ими пользоваться в объеме, который рассчитывается с учетом полной цены объекта.

Вторая особенность лизинга с привлечением дополнительных средств состоит в том, что кредит дается на условиях, которые в отечественных финансово-кредитных отношениях почти не используются, а именно, отсутствует право обращения к активам лизингодателя, то есть получателя кредита. В связи с этим до погашения лизингодателем займа имущество оформляется в залог на кредиторов и производится частичная уступка прав на получение лизинговых платежей (за счет них погашается ссуда).

Таким образом, основные риски по сделке ложатся на кредиторов (банк, инвестиционный фонд, страховая компания, любые другие финансовые организации), а обеспечением возврата ссуженных денежных средств являются лизинговое имущество и платежи по договору лизинга.

В западных странах подавляющее большинство лизинговых сделок совершается на основе кредитного лизинга, но в России данный вид лизинга не получил широкого распространения.

Под групповым лизингом понимается объединенное финансирование денежных средств несколькими участниками-акционерами, объединяющимися для осуществления лизинговой сделки в корпорацию. В этом объединении выбирается или назначается лизингодатель, то есть доверенное лицо, которое занимается всеми операциями по лизинговым отношениям с лизингополучателем. В отличие от ливередж-лизинга, в групповом лизинге имеет место не заем средств у нескольких кредиторов, а объединение участников-кредиторов в отдельную организацию в целях осуществления лизинговой сделки.

Страницы: 1 2 3 4

Управление и развитие лизинга в банковской сфере Былинкина Юлия Вячеславовна

Актуальность темы исследования. Для обеспечения высоких темпов экономического роста России нужна активизация инвестиционного процесса, перестройка народного хозяйства на современной технической основе. Согласно проводимым расчётам 1 , необходимо многократное повышение инвестиционной активности: не менее чем 20-процентный годовой прирост инвестиций. В противном случае производственный потенциал страны будет продолжать разрушаться, а темпы ввода в действие основных фондов значительно отставать от темпов их выбытия.

Активизация инвестиционной деятельности в России, сопряжённая с поиском ресурсов для вложения в реальные активы, ориентирует на использование наиболее привлекательных для всех участников инвестиционного процесса и государства источников. Мировая практика признаёт таковым лизинг. Государство получает от лизинга интерес в виде ускорения технического прогресса и роста инвестиций, увеличения рабочих мест и поступлений в бюджет. Лизингополучатель использует лизинг как средство повышения своего технического уровня и производственного потенциала, а также как источник получения налоговых льгот. Поставщики основных средств организуют с помощью лизинга сбытовую деятельность. А инвесторы в роли лизингодателей и кредиторов лизинговых сделок повышают в результате лизинга свою рентабельность. Высокий комплексный эффект от лизинга позволяет считать его приоритетным и перспективным источником инвестиций.

В развитых странах лизинг давно стал одним из основных рычагов активизации инвестиционной деятельности. Подтверждением этому является то, что в странах Европейского сообщества на лизинг приходится 30-40% от общего объёма инвестиций, в агрессивно развивающихся экономиках Юго-Восточной Азии — до 80%. В то же время в России участие лизинга в финансировании капитальных вложений невелико. Здесь лизинговый оборот в 2003 г. достиг 2,8 млрд. дол. К 2005 г., по расчётам МФК, он приблизится к 3,5 млрд. дол. В 2003 г. доля лизинга составила 5,5% в капиталовложениях России и 1,7% в объёме её ВВП. 2 Учитывая недостаточное участие лизинга в воспроизводственном процессе и наличие его потенциальных достоинств, роль лизинга в российских инвестициях нужно повысить.

Банковский сектор, способный мультиплицировать депозиты и имеющий вследствие этого возможность мультиплицировать инвестиции, может выступить в качестве ведущего звена, осуществляющего инвестирование в экономику, в том числе через лизинг. Но российские банки отстают от зарубежных по своему участию в лизинговом бизнесе. По данным

I Глаз С, Жукова М. Бюджет — 2004: всё тот же вопрос выбора социально-экономической политики// РЭЖ, 2003,

№8. С. 1.

статистического ежегодника Leaseurope , европейские банки играют большую роль в лизинговом бизнесе, занимая более 60% рынка лизинговых услуг. Доля российских банков в зарегистрированных лизинговых компаниях составляет чуть больше 20% и 46,16% работающих в России операторов лизинга — банки. Это подтверждает необходимость форсированного развития в России лизинга, предоставляемого через банковский сектор.

Активизация лизинговых инвестиций банков немыслима без создания адекватной теоретической базы. Но научный фундамент банковского лизинга, особенно в свете менеджмента, в науке не разработан в достаточной мере, что затрудняет возможность эффективного банковского управления лизингом.

Актуальность данного диссертационного исследования обусловлена: во-первых, необходимостью роста в России инвестиций и поиском адекватных источников их финансирования, обеспечивающих наибольшие выгоды участникам инвестиционного процесса и государству; во-вторых, недостаточным развитием в России лизинга вообще, в том числе лизинга банков, призванных выступать мультипликаторами экономического роста; в-третьих, отсутствием комплексного исследования теории банковского лизинга и системы банковского управления лизинговыми отношениями.

Степень разработанности проблемы. Банковский лизинг как категория находится на стыке различных наук: теории инвестиций, теорий финансов, кредита и банков.

Теория инвестиций, являющаяся фундаментом для познания лизинга, стала объектом разработки многих российских и зарубежных учёных: Г. Александера, Р.Н. Антони, И.Т. Балабанова, B.C. Барда, Дж. Бейли, В. Беренса, Г, Бирмана, В.В. Бочарова, СМ. Бухоновой, П.Л. Виленского, И. Ворста, Л.Т. Гиляровского, Н.Д. Гусаковой, Д.А. Ендовицкого, В.П. Жданова, В.Н. Лившица, Б. Нидлза, В. Нила, Р. Пайка, П. Ревентлоу, Н. Сейтца, Д.Г. Сигела, С.А. Смоляка, Г.А. Фатхутдинова, П. Хавранека, Р. Холта, Е.М. Шабалина, У. Шарпа, Д.К. Шима, и др. Аспекты непосредственно банковского инвестирования нашли освещение в работах Т.Д. Алёничевой, В.И. Букато, А.Н. Иванова, В.В. Иванова, Л.И. Игониной, П.А. Короткова, Ю.И. Львова, Д. Неволина, В.В. Никифоровой, М.А. Песселя, И. Рыбакова, Ф.Дж. Синки, В.М. Усоскина, К. Энеева и др.

Лизинг как предмет изучения инвестиционной и финансово-кредитной науки представлен многочисленными исследованиями российских авторов: Р.Г. Бодрова, В. Газмана, Г.М. Гамидова, А.И. Гончарова, В.А. Горемыкина, Ю.А. Грачёвой, М.А. Даниловой, А.Ю. Денисова, В.Ф. Комарова, Н.В. Кузнецовой, А.Л. КузьминовоЙ, Д. Лелецкого, А.О. Левковича, М.И. Лещенко, М.А. Лимитовского, М.В. Малофеевой, А.В. Малявиной, Ю.С. Масленченкова, A.M. Паланкоева, Н.Б. Пашиной, Е.Н. Чекмарёвой, 3.0. Чувашяна, В. Штельмах, А.Т. Юсуповой и др. А вопросы инвестиционного кредитования как возможной альтернативы лизингу и базы для сравнения с ним

! Annual Report LEASEUROPE 2000// www. — 2001.

изучались такими учёными, как А.Л, Бадалов, Е.С. Дубовик, Ю.Б. Зеленский, Г.Г. Коробова, В.А. Москвин, P.M. Сагдиева и др.

Отдавая должное значимости результатов данных исследований, нужно подчеркнуть, что специфика банковского лизинга в них в полной мере не изучена. Отсутствует и целостная концепция лизинга, комплексно раскрывающая его природу.

Не имеется глубоких исследований механизма банковского управления лизингом, несмотря на накопленную систему знаний в области теории банковского дела и банковского менеджмента. Определённый вклад в разработку банковской теории внесли Г.Н. Белоглазова, М.З. Бор, Н.И. Валенцева, Д.Д. Ван-Хуз, Е.Ф. Жуков, А.Ю. Казак, Ю.И. Коробов, Л.Н. Красавина, О.И. Лаврушин, И.С. Левчук, И.Д. Мамонова, Р.Л. Миллер, М. Озиум, М. Молчанов, М.А. Пессель, Д. Полфреман, Ж. Ривуар, Э. Рид, П. Роуз, В.И. Рыбин, Дж. Ф. Синки, Н.М. Тавасиев. В.М. Усоскин, М.М. Ямпольский и др. Общие вопросы банковского менеджмента исследовались С. Камионским, В.В. Киселёвым, Д. МакНотон, О.И. Лавруши-ным, И. Д. Мамоновой, Ю.С. Масленченковым, П.С. Роузом и др.

За рамками научных исследований российских учёных остались проблемы централизованного регулирования лизинга со стороны Банка России. Недостаточно изучены вопросы организации внутрибанковского управления лизинговыми отношениями.

Актуальность и недостаточная научная разработанность теории банковского лизинга и проблем банковского управления лизинговыми отношениями определили выбор темы, цели и задачи диссертационного исследования.

Целью диссертационного исследования является разработка теории банковского лизинга и научных основ управления лизинговыми отношениями в банках, определение путей совершенствования банковского управления лизингом.

Задачи исследования. Для реализации поставленной цели потребовалось решить следующие задачи, определившие логику диссертационного исследования и его структуру:

раскрыть содержание банковских инвестиций и найти в них место лизинга;

исследовать с научных позиций содержание понятия «лизинг», его функции и роль, достоинства и недостатки с позиций банка;

изучить банковский лизинг во взаимосвязи с многосторонней ролью банка и сформировать его теоретические основы;

-установить тенденции в развитии лизинга и причины недостаточного использования в России, определить пути расширения сферы применения;

выяснить суть банковского лизингового механизма и обозначить подходы к совершенствованию банковской лизинговой политики, как его основы;

обосновать необходимость системы принципов управления лизинговыми отношениями в банках и расширить их состав;

определить пути совершенствования банковского управления лизинговой сделкой, кредитным (лизинговым) портфелем и связанными с ними рисками;

оценить роль мониторинга Банка России в организации управления лизинговыми и другими инвестиционными услугами банков, дать рекомендации по его совершенствованию.

Предметом исследования явились теоретические и практические аспекты банковского управления лизингом, оценка его эффективности.

Объектом исследования выступили лизинговые отношения и управленческий аспект деятельности банков в лизинговой сфере.

Методологической основой работы явились положения диалектической логики, системного и комплексного подходов. В работе использовались такие научные методы и приёмы, как научная абстракция, индукция и дедукция, анализ и синтез, методы группировки и сравнения.

Теоретическую базу диссертации составили законодательные акты, регулирующие инвестиционную, лизинговую и банковскую деятельность в России, научные монографии, статьи в экономической периодике. Для обоснования практических рекомендаций использовались теории экономического роста и банковской фирмы, теории финансового менеджмента и закономерности управления, теории мультипликатора и акселератора.

Информационной базой работы послужили статистические материалы Госкомстата России, информация Банка России и его управлений по Самарской и Саратовской областям, данные Астраханского филиала Сбербанка РФ, саратовских банков и лизинговых компаний, материалы авторского анкетирования в Астрахани по вопросам использования лизинга, интернет-ресурсы, а также вторичная информация из периодической печати.

Научная новизна полученных результатов определяется тем, что в настоящей диссертационной работе проведено комплексное исследование теоретических основ банковского лизинга и банковского управления лизинговыми отношениями, даны практические рекомендации по совершенствованию управления лизингом в банковской сфере.

Конкретно это выразилось в следующих полученных соискателем результатах:

разработана комплексная трактовка банковского лизинга как формы банковских инвестиций, разновидности финансовой (инвестиционной) услуги банка-лизингодателя и особого финансового инструмента; уточнен соответствующий предмету исследования понятийный аппарат (инвестиционная и лизинговая деятельность банка, банковские инвестиции);

дана развёрнутая характеристика лизинга и его разновидности -банковского лизинга, в категориальной и прикладной интерпретациях, с выделением структурных элементов понятия (цели, субъекты, объекты, отношения, фундаментальное качество) и раскрытием их содержания, а также сущностных качеств лизинга (инвестиционной, арендной и кредитной природы)

и внешних форм проявления (как финансовой услуги и финансового инструмента). Раскрыты функции и роль лизинга;

развиты положения о научных основах банковского лизингового механизма управления, объединяющего инструменты внешнего воздействия на банковские лизинговые отношения и банковские инструменты управления ими. Обоснованы место и роль банковской лизинговой политики в функционировании лизингового механизма, даны рекомендации по ее совершенствованию;

предложена система основных принципов управления лизинговыми отношениями и расширен их состав. Опираясь на закон стоимостной аддитивности, выдвинут принцип управления кредитным (лизинговом) портфелем — сохранность стоимости портфеля и оптимизация его стоимостной структуры. Рекомендован нетрадиционный для управления кредитным (лизинговым) портфелем принцип перекрёстного финансирования, основанный на интегрированном подходе к рассмотрению процесса инвестирования в банке и предусматривающий организацию денежных потоков параллельным способом, обеспечивающим оптимальное, с позиций экономии ресурсов, соотношение между одновременным притоком и оттоком средств;

определены пути совершенствования управления лизинговой сделкой, с целью чего сформулировано предложение об увязке потока лизинговых платежей с эффективностью лизинговых проектов, разработаны методические подходы к рационализации способов оценки эффективности лизинга. В их развитие обоснована возможность применения модифицированных методов определения приведённой стоимости, а также упрощенных приёмов сравнения лизинга и инвестиционного кредита (только по разнящимся элементам сопровождающих их денежных потоков, с учётом налоговых щитов). Даны рекомендации по оценке комплексного социально-экономического эффекта банковского лизинга, объединяющего эффект для государства, продавца, лизингополучателя, банка-лизингодателя и кредитора;

для управления кредитными рисками, возникающими при лизинговых сделках, выдвинуты предложения, предусматривающие создание специальных методик оценки кредитоспособности лизинговых компаний на основе финансовых коэффициентов и показателей качества менеджмента, с учётом рейтингов кредитоспособности со стороны независимых агентств. Дополнительно предложены подходы к оценке инвестиционной кредитоспособности заёмщика (лизингополучателя), с целью чего разработан алгоритм расчёта её синтетического коэффициента, учитывающий четыре группы факторов оценки качеств — заёмщика, сторон поддержки, инвестиционного проекта, организации финансирования сделки;

с целью управления лизинговыми рисками даны рекомендации по прогнозированию качества кредитного (лизингового) портфеля на основе оценки инвестиционной кредитоспособности заёмщика и переходной матрицы, позволяющей выявить склонность к снижению кредитного рейтинга и

определить потери стоимости портфеля вследствие этого, а также предложена методика расчёта лимита риска (лимита выдач) на одного заёмщика при долговременных инвестиционных вложениях, базирующаяся на оценке инвестиционной кредитоспособности и приведённой стоимости совокупного денежного потока предприятия или потока, генерируемого инвестиционным проектом;

-обобщены тенденции в развитии лизинга, выявлены достоинства и недостатки его с позиций банка, а также причины ограниченного использования в России. Выдвинуты рекомендации по стимулированию развития лизинга со стороны государства, Банка России и по взаимному стимулированию участниками лизинговой сделки друг друга. В качестве одной из возможных мер обосновано предложение сделать банковский лизинг объектом регулирования со стороны Банка России (регламентация процедуры проведения лизинговых сделок и контроля за ними; установление норм риска по лизинговым сделкам; льготы по созданию резерва под связанные с лизингом потери и по отчислениям в фонд обязательного резервирования);

— для целей управления лизинговыми и инвестиционными услугами даны рекомендации по совершенствованию Банком России мониторинга предприятий и формированию на его основе комплексного инвестиционного мониторинга, включающего, наряду с современной оценкой состояния инвестиций и спроса на инвестиционные (лизинговые) услуги, изучение предложения их банками и предусматривающего расширенный круг респондентов за счёт= кредитных организаций, финансового сектора, государственных органов, домашних хозяйств. Разработаны принципы организации такого мониторинга и определены условия эффективности.

Теоретическая и практическая значимость работы заключается в том, что выполненное диссертационное исследование развивает недостаточно разработанную в экономической науке теорию банковского лизинга и научные основы управления лизинговыми отношениями, а также содержит пути совершенствования оценки эффективности лизинга, централизованного и децентрализованного банковского управления лизингом и кредитом на лизинговую сделку, что имеет важное народнохозяйственное значение.

Выдвигаемые в диссертации теоретические положения могут быть использованы при дальнейшей разработке банковской теории лизинга и концепции развития лизинга в банковской сфере России.

Банками и лизинговыми компаниями могут быть реализованы на практике предлагаемые принципы управления лизинговыми отношениями, методы расчёта эффективности лизинга и оценки кредитоспособности, способы установления лимита риска на заёмщика при долговременном инвестировании, а также приёмы прогнозирования кредитного риска по кредитному (лизинговому) портфелю.

Практическую значимость для органов банковского надзора, банков и всех секторов экономики имеют рекомендации по организации комплексного инвестиционного мониторинга Банка России.

Апробация работы. Наиболее существенные положения и результаты исследования нашли отражение в 9 публикациях автора объемом 5,6 п.л., докладывались на конференциях по итогам научно-исследовательской работы Саратовского государственного социально-экономического университета в 2003 и 2004 гг., на XXI Международной научно-практической конференции «Россия и регионы: взаимодействие гражданского общества, бизнеса и власти» в апреле 2004 г. в Уральском социально-экономическом институте AT и СО (г, Челябинск).

Ряд положений, содержащихся в диссертации и высказанных в опубликованных работах, используются в учебном процессе кафедры денег и кредита Саратовского государственного социально-экономического университета при преподавании курса «Инвестиции» и специальных дисциплин по банковскому делу.

Отдельные из результатов и рекомендаций исследования проверены практикой их применения в деятельности Сызранского ЗАО АКБ «Земский банк».

Структура диссертации. Работа состоит из введения и заключения, трёх глав, списка использованной литературы и приложений. В первой главе «Сущность банковского лизинга и его развитие в современных условиях» рассматриваются сущность банковского лизинга, его место в банковских инвестициях и современное развитие. Во второй главе «Основы банковского управления лизинговыми отношениями» раскрываются: сущность банковского лизингового механизма и подходы к формированию банковской лизинговой политики, принципы банковского управления лизинговыми отношениями и информационная база для этого, даваемая мониторингом Банка России. Третья глава «Лизинг в менеджменте коммерческого банка» посвящена вопросам совершенствования управления лизинговой сделкой (через лизинговый платёж и анализ эффективности лизинга), а также управления кредитными рисками при лизинговых сделках.

Банковские инвестиции и место в них лизинга

Задачей первостепенной важности для современной России является обеспечение экономического подъема страны на основе форсированного вливания инвестиций в экономику. Необходимость увеличения инвестиций в российскую экономику обусловлена, прежде всего, систематическим спадом капитальных вложений в 90-х годах и высоким уровнем изношенности основных фондов. По имеющимся данным, производственный аппарат многих отраслей в России изношен на 60-70 %, а коэффициенты выбытия основных фондов и их обновления таковы, что на замену изношенных основных фондов потребуется более 70 лет.

По оценке Совета Безопасности РФ, объем инвестиций, необходимый для поддержания относительной экономической безопасности, не должен быть менее 25% ВВП. В странах большой семерки этот индикатор варьирует в пределах 55-80%, в развивающихся странах — 35-60%. В России в начале 1990-х годов он был равен 40%, а в 2000 г. — менее 15%», что явно не обеспечивает расширенного воспроизводства и ведет к хроническому недоинвестированию и деградации производства. Лишь в 2003 г. наметилась положительная динамика инвестиций в основной капитал. Рост этих инвестиций стал опережать рост ВВП, что свидетельствует о повышении инвестиционной активности в стране (рис. 1.1.), хотя она ещё и недостаточна.

Необходимость форсирования инвестиций в России объясняется не только кризисом инвестиций, но и их значимостью в обеспечении экономического роста страны, доказанного многими зарубежными и российскими учёными.

Инвестиции во все времена требовали первоочередного развития. Это обусловлено тем, что инвестиции — ведущее звено экономики. Их можно сравнить с паровозом, который «тянет» экономику. Поэтому не случайно сформулирован закон преимущественного развития средств производства по сравнению с производством предметов потребления, а инвестиции признаны важнейшим условием наращивания средств производства.

Банковский лизинговый механизм и принципы управления лизинговыми отношениями

Эффективная организация лизинговых отношений по мере расширения сферы лизинга требует адекватного механизма управления. Функционирование такого механизма может быть результативным при использовании научно обоснованных принципов.

Изучение литературных источников показало, что в современных условиях не разработана теория банковского лизингового механизма и не обоснованы в комплексе принципы его функционирования. Мы не ставим перед собой задачу — решить эту сложнейшую проблему, требующую усилий множества учёных. Ограничимся общей характеристикой банковского лизингового механизма и подходов к формированию банковской лизинговой политики, уделив внимание обоснованию лишь некоторых принципов организации банковского дела, принципов кредитования и принципов управления кредитным (лизинговым) портфелем.

Как известно, организация лизинговых отношений в рамках народного хозяйства обеспечивается лизинговым механизмом с инструментами макро- , мезо- и микроуровней. Составной его частью является механизм лизинговой сделки, модель которого представлена нарис. 2.14.

В отличие от механизма лизинговой сделки, лизинговый механизм включает дополнительно к нему ресурсное и нормативно-правовое обеспечение, организацию и стимулирование лизингового бизнеса в целом, методы и средства управления лизинговым портфелем, закономерности и принципы управления лизинговыми отношениями. Объектами его воздействия являются лизинговые отношения как часть экономических отношений в целом.

В качестве составляющей лизингового механизма выступает банковский лизинговый механизм (БЛМ), вбирающий в себя множество рычагов -финансовых, ценовых, налоговых, амортизационных, страховых, кредитных (процентная ставка, лизинговая маржа) и т.д. Банковский лизинговый механизм, в нашем понимании, — это механизм управления, представленный совокупностью инструментов внешнего воздействия на банковские лизинговые отношения, а также банковских способов воздействия на них, а опосредованно через них — и на экономические отношения в целом. Он включает организационно-структурную и функциональную подсистемы.

Как большая и сложная система, БЛМ предусматривает несколько уровней и аспектов управления. В частности, можно выделить следующие уровни лизингового управления в банках:

внешнее централизованное управление;

а) управление лизинговой сделкой;

б) управление лизинговым портфелем банка-лизингодателя, то есть управление собственно лизинговым портфелем (портфелем лизинговых инвестиционных

в) управление портфелем лизинговых услуг, включающим, помимо лизингодательских, другие услуги банка по лизинговой сделке — услуги гаранта и консультанта по лизингу, услуги кредитора лизинговой сделки и т.д.;

г) управление рисками, возникающими при лизинговых сделках.

Возможны такие аспекты управления лизингом в банковской сфере:

1) управление с позиций банка-лизингодателя как поставщика прямого лизинга;

2) управление с позиций банка — субъекта, предоставляющего косвенные услуги по лизингу;

3) управление с позиций банка-кредитора лизинговой сделки;

4) управление с позиций банка-лизингополучателя.

Схема банковского управления лизинговыми отношениями представлена на рис. 2.15. Согласно ей, ведущая роль в функционировании лизингового механизма принадлежит банковской лизинговой политике.

Банковская лизинговая политика должна формироваться на разных уровнях банковской системы и ориентироваться на определённые правила и требования.

Банковская лизинговая политика на макроуровне должна быть взаимоувязана с экономической политикой государства, чтобы обеспечивать их единство, ориентацию банковского лизинга на ключевые отрасли и территории, являющиеся «полюсами» роста.

Лизинговый платёж как инструмент управления банковской лизинговой сделкой

Важным инструментом управления лизинговой сделкой является лизинговый платёж. Как любая цена, лизинговая плата имеет стимулы и обладает управленческим эффектом. Лизинговая плата — это самый главный элемент, сердцевина лизинговой сделки. Именно она является предметом экономических интересов субъектов лизинговых отношений. Каждый из них через механизм лизингового платежа пытается получить свой интерес.

Через лизинговый платёж происходит распределение дохода, полученного лизингополучателем в результате производительного использования имущества собственника-лизингодателя. Часть дохода после уплаты лизинговых платежей должна обеспечивать расширенное воспроизводство на предприятии, а часть созданного дохода переходит лизингодателю. Тем самым обеспечивается баланс их интересов.

Лизинговый платёж должен выполнять две функции; 1) компенсационную (компенсировать затраты лизингодателя); 2) стимулирующую. Выполняя вторую функцию, он призван учитывать интересы лизингодателя и лизингополучателя.

Критически оценивая фактическое выполнение лизинговой платой функций, следует отметить, что в российских условиях полностью реализуются только компенсационная функция. Через лизинговую плату лизингополучатель компенсирует все затраты лизингодателя, обеспечивая, к тому же, ему доход. В механизм лизингового платежа встроен механизм стимулирования государством лизинга через амортизацию и налоги. Таким образом государство воздействует на выбор лизинга как источника финансирования по сравнению с другими альтернативными вариантами. Однако отсутствует стимулирование эффективности лизинговых проектов. Поэтому можно сделать вывод, что стимулирующая функция лизинговой платы сейчас в полной мере не реализуется.

Для её реализации нужно лизинговые платежи увязать с кругооборотом авансированных средств, в ходе которого обеспечивается их сохранность (а, следовательно, возвратность) и прирост стоимости (основа для расширенного воспроизводства), В настоящее время поток лизинговых платежей неким образом увязан с кругооборотом средств по предмету лизинга, а именно, с потоком амортизационных отчислений . Но во внимание не принимается то, что амортизационные отчисления предназначены для простого воспроизводства основных средств после окончания срока их службы. В процессе же кругооборота авансированной в основные средства стоимости создаётся прибыль как источник их расширенного воспроизводства. Как правило, срок окупаемости инвестиционного проекта за счёт прибыли меньше амортизационного периода. Даже при обязательном распределении полученной прибыли, часть её» может быть направлена на уплату лизинговых платежей, что может привести к сокращению срока лизинга. А это равнозначно увеличению размера лизинговых платежей в начале лизингового периода, а следовательно, сокращению налогооблагаемой базы (получению налоговой экономии), что может представлять интерес для лизингополучателя. Следовательно, состав источников лизинговых платежей, расширенный за счёт нераспределённой прибыли от реализации лизингового проекта, будет стимулировать проведение лизингополучателем наиболее эффективных лизинговых проектов.

Важную стимулирующую нагрузку должен нести размер платежа, который зависит не только от его оптимального состава, но и от нахождения его научно обоснованных границ. Имеются различные мнения в части обоснования границ размера лизинговой платы. В.А. Касимов выдвинул следующее положение: «Размер лизинговых платежей должен обеспечить лизинговой компании получение прибыли не ниже средней нормы на вложенный капитал, а для арендатора стоимость аренды не должна быть выше стоимости банковского кредита на приобретение соответствующего имущества». Действительно, лизингополучателю не нужен лизинг дороже кредита. Но даже если стоимость лизинга и меньше стоимости кредита для лизингополучателя, то это ещё не означает, что такой размер лизинговой платы экономически обоснован. Ведь не известно, обеспечивает ли такая лизинговая плата расширенное воспроизводство приобретенных с помощью лизинга основных средств.

Г.А. Чухров, В.А. Горемыкин, в теоретическом плане пытаются увязать размер лизингового платежа с его возможностью обеспечивать воспроизводство объекта лизинга. Они определяют верхние и нижние границы лизинга, внутри которых по договорённости сторон устанавливается реальная лизинговая плата. По их убеждению, верхняя граница определяет максимально возможную плату, а нижняя — минимальную величину лизингового платежа. При верхнем уровне обеспечивается простое и расширенное воспроизводство основных средств и среднеотраслевой уровень прибыли у лизингополучателя. Такой размер платы не только компенсирует затраты лизингодателя, но и обеспечивает максимальную прибыль собственнику имущества. При нижней границе достигается простое воспроизводство имущества, сданного в лизинг, то есть происходит только возмещение его стоимости.

Источник https://xn--d1aux.xn--p1ai/finansovye-resursy-logistika/

Источник http://www.dslib.net/finansy/upravlenie-i-razvitie-lizinga-v-bankovskoj-sfere.html