Нужны ли инвесторам банковские вклады

Многие инвесторы не хотят хранить деньги на депозитах, считая такие вложения невыгодными по сравнению с ценными бумагами. Вместе с экспертом разбираем, зачем инвесторам держать деньги на вкладах и как правильно их выбирать для разных целей.

Никита Ходов, руководитель направления Школы Московской биржи, инвестор, финансовый консультант.

Поделиться

Зачем инвестору депозит

До того, как начать покупать и продавать ценные бумаги, инвестор должен прописать финансовые цели, создать финансовый план и провести оценку своего инвестиционного риск-профиля. Банковский вклад может стать частью финансового плана инвестора и выполнять в нем разные функции:

- Стать подушкой безопасности. В ценные бумаги нельзя вкладывать все деньги. В финансовом плане инвестора всегда должна быть заложена подушка безопасности. Желательно, чтобы подушка не страдала из-за инфляции и не уменьшалась во время финансового кризиса, поэтому банковский вклад станет самым безопасным способом сохранить деньги.

- Сохранить нужную сумму для крупной покупки. Например, человек несколько лет инвестирует в фондовый рынок, чтобы быстрее накопить на покупку квартиры. Когда инвестор заработает нужную сумму и будет готов приобрести недвижимость, он может вывести деньги с брокерского счета на депозит. Пока он будет искать подходящую квартиру, на счет будут начисляться проценты. Перевести деньги лучше заранее, как только накопилась нужная сумма — все инвестиции связаны с риском, и никто не гарантирует, что к дате покупки на счету будет необходимая сумма денег. Например, если ценные бумаги в портфеле резко упадут в цене.

Какую сумму лучше хранить на депозите

Эксперты рекомендуют закладывать в подушку безопасности минимум шесть ежемесячных зарплат. Если человек в месяц зарабатывает 100 000 рублей, то финансовая подушка должна быть не меньше 600 000 рублей.

В случае крупной покупки заранее перенесите деньги с брокерского счета на дебетовый, чтобы зафиксировать сумму и успеть заработать на процентах. Лучше недозаработать на вкладе, чем взять на себя риск потерять часть денег, оставляя их в ценных бумагах.

Какой вклад лучше выбрать для разных целей:

- Финансовую подушку безопасности положить на долгосрочный вклад с возможностью пополнения и снятия средств без потери процентов.

- Средства, которые понадобятся в ближайшее время на покупку, направить на непополняемый среднесрочный вклад, где есть возможность снять деньги в любой момент.

Как выбрать депозит

При выборе депозита нужно ориентироваться на параметры вклада: какую сумму вы хотите разместить, в какой валюте и на какой срок, планируете ли частично снимать средства и пополнять счет.

Какие бывают вклады

По срокам начисления процентов. Они могут начисляться:

- Каждый месяц

- Раз в квартал

- Раз в полгода

- Раз в год

- В конце срока

Ставка по банковскому вкладу с ежемесячной выплатой процентов может быть меньше, чем вклад с выплатой раз в год или в конце срока — обращайте внимание на такие нюансы, если ищете самый выгодный вариант.

По возможности пополнения счета вклады бывают:

- Пополняемые

- Непополняемые

Зачастую у пополняемых ставка ниже, зато доходность может быть выше за счет роста суммы, на которую начисляются проценты.

Также на ставку может влиять сумма вклада. Бывает, что чем больше вы вкладываете, тем больше процент. Например, от 300 до 600 000 рублей ставка может быть до 5,5%, а от 600 000 до 1 млн рублей уже 6-8%.

Также банки часто предлагают капитализацию процентов. Например, если взять вклад с ежемесячной выплатой процентов, каждый месяц банк будет прибавлять начисленные проценты к депозиту. Тело вклада будет расти, и в каждом последующем месяце банк будет начислять процент на бо́льшую сумму. Чем чаще начисляются проценты, тем больше будет ваш капитал к концу срока вклада. Это называется сложный процент.

Например, Олег хочет положить на депозит 10 млн рублей для покупки недвижимости. Он планирует купить квартиру в ближайшие полгода, поэтому ищет вклад на шесть месяцев с возможностью снимать и пополнять счет и ежемесячной капитализацией процентов.

Для поиска подходящих вариантов он может проставить необходимые параметры в маркетплейсе Финуслуг и подать онлайн-заявку на открытие вклада.

Параметры на Финуслугах для нужд Олега

По параметрам Олега наверх в рейтинге вышли банки с самыми выгодными предложениями и высокими ставками по вкладу.

Самые выгодные предложения для Олега

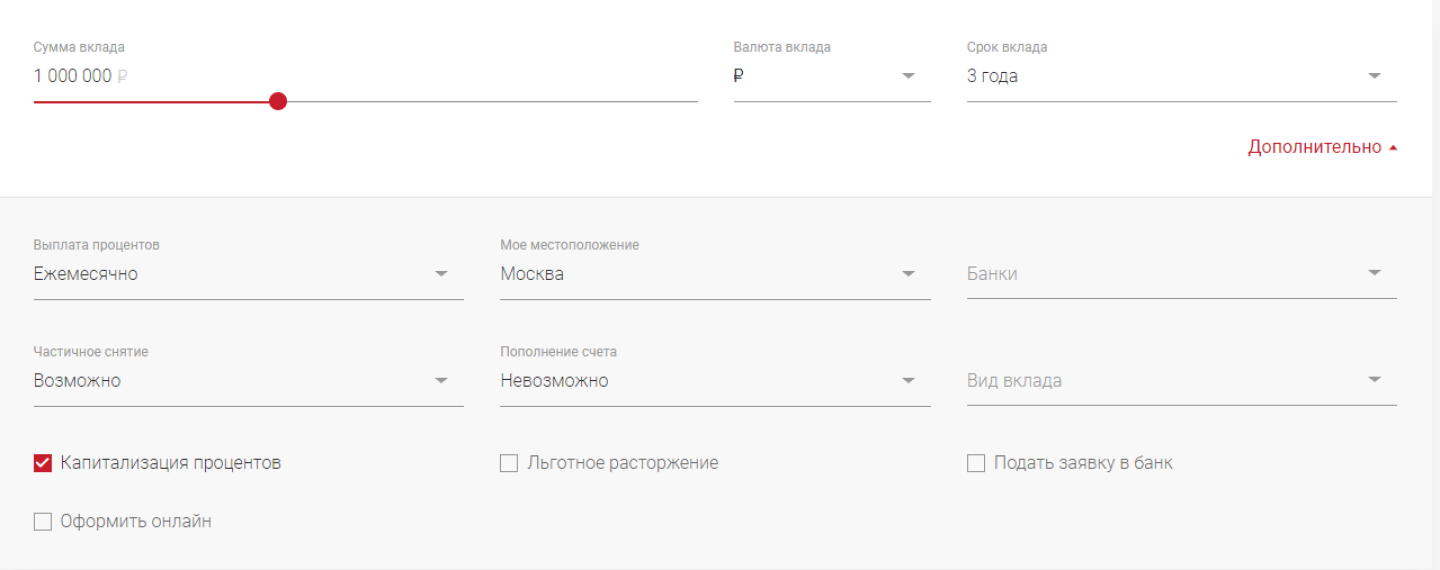

Также Олег планирует отложить финансовую подушку безопасности на отдельном депозите. Он хочет положить 1 млн рублей на три года с ежемесячной капитализацией процентов и возможностью снимать средства.

Параметры для финансовой подушки Олега

По его запросу вклад можно открыть в двух банках, а максимальная ставка будет 6,8%.

Рейтинг банков с выгодными для Олега условиями

Депозитный вклад — выгодный инструмент, который поможет инвестору иметь средства в быстром доступе в случае непредвиденных трат или крупных запланированных покупок.

Депозит банка: какая от него польза клиенту

Клиенты банков отождествляют понятия банковского вклада и депозита. Действительно, обе услуги предоставляют финансовые организации, и их суть заключена в хранении активов на специальном счете. Однако между ними есть некоторые отличия.

Что такое банковский депозит

Слово «депозит» происходит от латинского «depositum», что в переводе означает «вещь, переданная на хранение». Впервые это понятие появилось в Древней Греции, когда зажиточные люди отдавали движимое имущество в храмы и просили «присмотреть» за ним. Под депозитом понимают деньги, ювелирные изделия, долговые расписки или иные материальные ценности, передаваемые в организацию (депозитарий) с целью сбережения. Это понятие используют не только в банковской деятельности, а еще и в нотариате.

Депозит нотариуса – передача денег должником юристу для последующей выплаты кредитору. Такую схему используют, например, в случае, если финансовая компания обанкротилась, и заемщик не знает, на какие реквизиты ему погашать ссуду. Депозит банка – внесенные на счет деньги, которые вкладчик передает финансовой организации на временное хранение под оговоренный заранее процент. Кредитная компания использует средства инвестора для извлечения прибыли, а клиент получает доход по фиксированной ставке.

Для чего используется депозит

Вкладчики открывают депозитные счета для следующих целей:

- сберечь финансы;

- получить доход;

- обеспечить обязательства.

В первом случае юридические или физические лица передают деньги в банк для безопасности. Держать средства на счете гораздо надежнее, чем «под подушкой». Это позволяет защитить финансы от кражи. К тому же вклад, открытый гражданином, застрахован, и в случае ликвидации кредитной компании вкладчик получит компенсацию. Ставки по банковским депозитам крайне малы и едва покрывают уровень инфляции. Поэтому просто откладывая средства на счет, заработать много нельзя. Но слои населения, не знакомые с другими способами приумножения капитала, до сих пор используют денежный вклад с целью получения дополнительного дохода. При проведении сделок с недвижимостью иногда открывают депозитный счет, на который покупатель вносит деньги, а продавец сможет получить их только после перехода права собственности на объект. В данном случае банк выступает гарантом безопасности проводимых расчетов.

Отличия депозита от банковского вклада

Вклад – это передача финансовой организации исключительно денег с целью получения дохода виде процентов. В то время как депозит подразумевает размещение на счете любых ценностей, благодаря чему человек получает больше возможностей для извлечения прибыли. Активы на депозите размещают не только для получения дохода, но и для обеспечения обязательств. Такую схему используют в расчетах при заключении сделок между юридическими или физическими лицами. Например, компания хочет получить кредит, и банк требует передать в качестве гарантии возврата ценные бумаги. Заемщик открывает депозитный счет, и финансовая организация будет хранить на нем акции до момента погашения ссуды. Депозит отличается от вклада объектом вложения и целью, с которой ценности размещают на счетах. Если клиент передает банку деньги для получения дохода, то в таком случае эти понятия – синонимы.

Виды банковских депозитов

По сроку размещения денег выделяют два вида вкладов:

- бессрочный или текущий – период действия не ограничен;

- срочный – время хранения средств на счете определено условиями договора.

По бессрочному депозиту банки начисляют клиенту минимальный процент – 0,01% годовых. Вкладчик в любой момент может полностью или частично забрать деньги со счета или внести дополнительно любую сумму. Срочный вклад бывает сберегательный и накопительный. В первом случае клиенту запрещены операции снятия или пополнения счета. Во втором- вкладчик вправе вносить дополнительные средства, но он не может забрать вложенные деньги из банка до окончания периода действия договора. Самые высокие проценты у сберегательного счета. Банк определяет минимальный размер вклада и выплачивает весь начисленный доход в конце срока. Преимущества накопительного депозита в том, что он позволяет инвестору собрать необходимую сумму на крупную покупку. Некоторые банки предлагают специальные условия для отдельных клиентов – пенсионеров, студентов. Если гражданин закроет срочный депозит раньше окончания периода действия договора, то все проценты будут пересчитаны по ставке вклада до востребования.

Порядок действий для открытия вклада

Стать вкладчиком можно с 14 лет. Клиенту для получения услуги потребуется только паспорт. Для родителей кредитные организации предлагают специальные продукты – размещение денег на счете в пользу детей. По достижению совершеннолетия гражданин получит накопленные средства.

Чтобы открыть банковский депозит:

- посетите офис финансовой организации;

- выберите вид и условия вклада;

- заполните заявление на открытие счета;

- подпишите договор на оказание услуг;

- внесите минимально установленную сумму.

Основные условия по депозиту – ставка, валюта, срок и способ начисления процентов. Финансовые организации предлагают хранить деньги в рублях, долларах или евро. Период действия договора- от полугода до 3 лет. Доход по счету начисляют ежемесячно, ежеквартально или один раз в момент закрытия вклада.

Подробная информация об условиях размещения средств находится в открытом доступе на сайте банка. Также ее можно уточнить у консультанта. Самые выгодные депозиты – срочные, сберегательные.

Ключевые моменты при открытии депозита

Прежде чем положить средства на банковский счет, обратите внимание на некоторые нюансы:

- финансовая организация должна иметь специальную лицензию на привлечение денег от населения и быть участником системы страхования вкладов;

- максимальный размер страхового возмещения в случае ликвидации кредитной компании – 1,4 млн рублей;

- компенсацию выплачивают как по рублевым, так и по валютным счетам.

Деньги, которые вкладчик хранит на инвестиционном или металлическом счете, не застрахованы. Также не подлежат возмещению суммы на депозитах юридических лиц. При банкротстве финансовой организации эти средства «сгорят» в полном объеме.

Почему вкладчики выбирают депозит

Несмотря на низкие ставки, банковский депозит до сих пор относят к числу востребованных финансовых продуктов у населения. Почему люди выбирают вклад:

- простая и понятная процедура открытия и пополнения счета;

- доступность для клиентов любого возраста;

- недоверие к новым денежным инструментам;

- низкий уровень финансовой грамотности в стране.

Вклад, открытый в крупном надежном банке, является безрисковой формой инвестирования. Депозит до 1 млн рублей не облагают подоходным налогом. Чаще всего сберегательные счета открывают люди преклонного возраста. Они привыкли доверять кредитным компаниям и не знают о других способах сохранения средств.

Депозит позволяет хранить и приумножать деньги. Его открывают, чтобы накопить на крупные покупки, создать «подушку безопасности» или просто для защиты финансов от кражи. Для банков вклады от граждан – это «дешевые» деньги, за счет которых они кредитуют население и бизнес.

Источник https://finuslugi.ru/navigator/investirovat/stat_nuzhny_li_investoram_bankovskie_vklady

Источник https://bankiroff.ru/articles/advices/deposits/depozit-banka-kakaya-ot-nego-polza-klientu-804