Лизинг или кредит: что выгоднее для предпринимателя

Для развития бизнеса предпринимателю нужны оборудование или транспорт. Есть три варианта приобрести необходимое: купить за свои деньги, взять кредит или оформить лизинг. Разбираемся, лизинг или кредит: в чем разница и что выбрать, чтобы не прогадать.

Кредит — это деньги, которые предприниматель берет у банка в долг для покупки необходимого оборудования и возвращает долг с учетом процентов.

При лизинге предприниматель берет у компании имущество: машины, станки, сельхозтехнику за определенную ежемесячную плату. По окончании договора он может выкупить оборудование или вернуть его лизинговой компании, если оно уже стало ему не нужно. По сути, это аренда с правом последующего выкупа.

В США и Европе главный инструмент финансирования бизнеса — лизинг. На него приходится почти треть всех инвестиций, объем финансирования каждый год увеличивается на 10-12%. В России этот вариант не очень популярен, в среднем на лизинговые операции приходится 6% инвестиций. Но эксперты отмечают рост лизинговых операций — за 9 месяцев 2018 года объем бизнеса 100 лизинговых компаний вырос на 44,6% и составил почти триллион рублей.

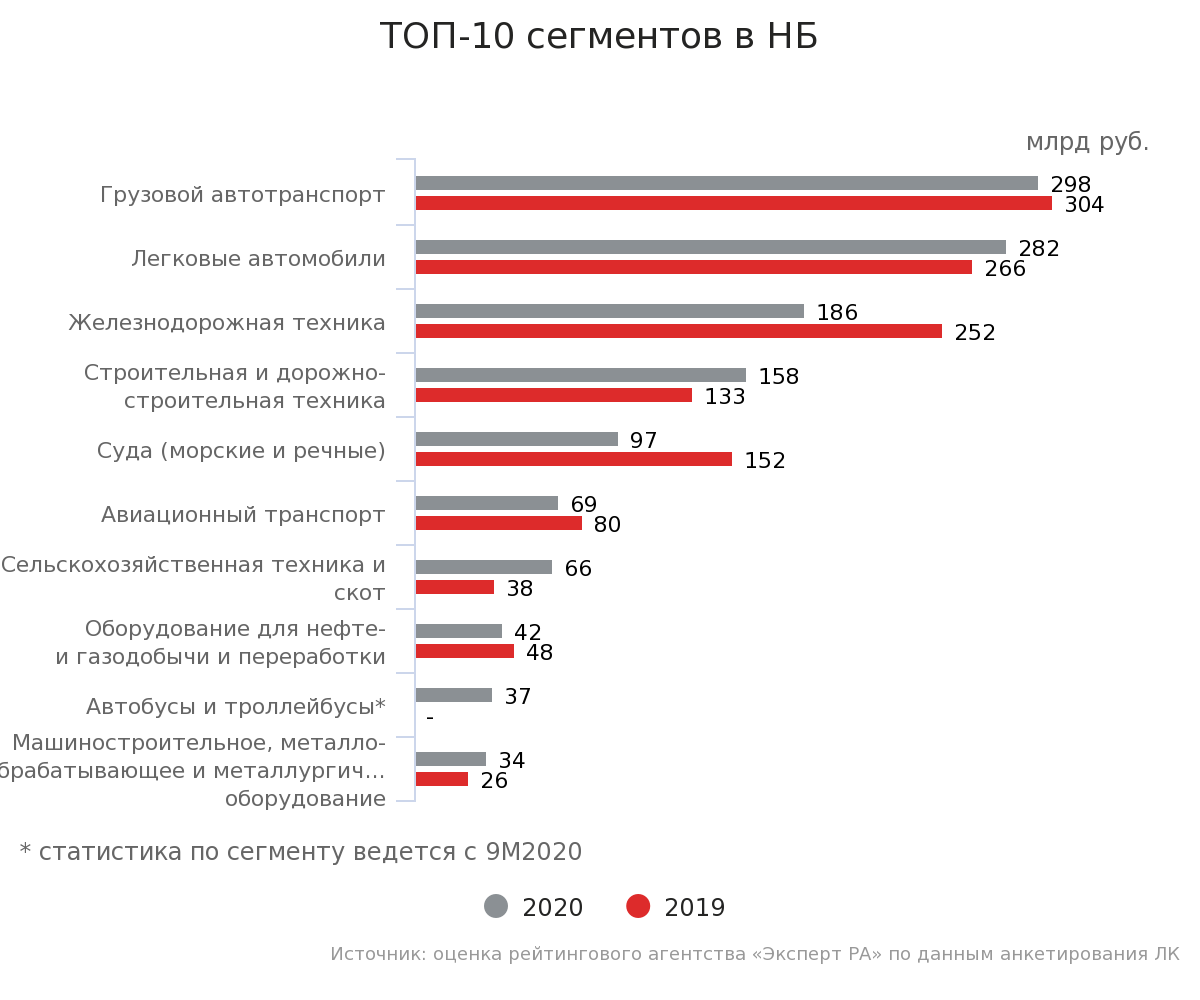

Базовый прогноз агентства «Эксперт РА» предполагает рост рынка лизинга в 2021 году на 10–15%.

Лидеры лизинговых сделок — грузовой автотранспорт и легковые автомобили.

*НБ — новый бизнес

Но несмотря на то, что сфера лизинга и наращивает обороты, большинство предпринимателей в нашей стране предпочитают брать кредиты. По прогнозам «Эксперт РА» объем кредитов в 2019 году будет примерно на уровне 2020-го и составит около 7,6 трлн рублей. Лизинговые компании пытаются изменить эту тенденцию, так как экономически лизинг для предпринимателя выгоднее кредита.

*МСБ — малый и средний бизнес

Лизинг и кредит: в чем разница

Лизинг и кредит регламентируются разными законами и для оформления у каждого — свой пакет документов.

Банки выдают кредиты по нормативам и инструкциям Центробанка, закону №395-1 и руководствуются внутренними банковскими документами. Они оценивают финансовое состояние заемщика, анализируют его платежеспособность, просчитывают риски — сможет ли он выполнять обязательства по кредиту.

Если у предпринимателя новый бизнес, то получить большой кредит на необходимое имущество проблематично — банк предпочитает не рисковать.

Лизинговые компании руководствуются только своими внутренними документами и методиками. Они самостоятельно проводят анализ текущей деятельности компании и принимают решение о предоставлении имущества в аренду. Требования к заемщикам не такие строгие, как у банков и получить лизинг новому бизнесу проще. К тому же лизинг — это экономия. Например, покупка машины руководителю предприятия в лизинг выгодней, чем ее приобретение в кредит.

Скоро ситуация может измениться — уже почти готова реформа Российского рынка бизнеса. Что ожидается: лизинговые компании получат статус некредитных финансовых организаций, для них будут установлены требования по капиталу, обязательная новая отчетность и планы счетов. Также компании будут обязаны зарегистрироваться в реестре ЦБ РФ. Полностью реформировать рынок лизинга правительство РФ планирует к 2021 году.

Особенности кредита

1. Предприниматель сам решает проблемы с имуществом, взятым в кредит

Если купленное оборудование или техника вышли из строя, требуют ремонта или замены — это проблемы предпринимателя. Он сам ищет, кто исправит поломки, или обменивает товар в магазине. Банк к этому отношения не имеет.

2. Предприниматель — собственник приобретенного имущества

При покупке имущества на кредитные деньги, предприниматель — собственник.

3. На кредитные деньги можно купить все, что нужно

Если банк выдал нецелевой кредит, то за деньги можно купить все. Если целевой — то только то, что прописано в договоре.

4. Затянутый срок принятия решения

Срок принятия решения по кредиту — несколько дней. Банк может потребовать дополнительные документы для оформления, обязать предоставить поручителя или оформить страхование жизни.

И да, банк может отказать в выдаче кредита без объяснения причин.

5. Строгий график оплаты кредита

Оплата кредита — по графику. Банк крайне неохотно меняет график платежей или рассматривает уменьшение процентной ставки. Для того чтобы добиться отсрочки, уменьшения ежемесячной оплаты или пересмотра процентов нужны веские доводы и стальные нервы.

6. Небольшой срок кредита

Средний срок кредита около 36 месяцев. Чем больше срок, тем выше процентная ставка.

7. Необходимы подтверждение платежеспособности и залог

У банков строгие регламентации по оценке финансового состояния заемщика. Предприниматель должен доказать банку свою платежеспособность и предоставить финансовые документы, которые это подтверждают.

Кроме того, для получения кредита обязателен ликвидный залог — недвижимость, автотранспорт, ювелирные изделия, ценные бумаги. Часто — поручитель, который обязуется выплатить кредит, если заемщик не сможет этого сделать.

8. При неисполнении кредитных обязательств, имущество могут изъять

Если предприниматель допускает просрочки выплаты кредита, банк начисляет пени и проценты. Если заемщик не реагирует и продолжает не платить, банк имеет право подать в суд и по решению суда изъять имущество, приобретенное на кредитные деньги. Предприниматель будет вынужден остановить свою деятельность.

9. Разорвать договор с банком невозможно

Заемщик не может разорвать договор с банком — ему придется исполнить все взятые на себя обязательства или объявить себя банкротом.

Особенности лизинга

1. Предприниматель не отвечает за имущество в лизинге

Все проблемы с имуществом решает лизингодатель — он передал оборудование или технику в аренду и отвечает за его бесперебойную работу. Предприниматель может сам исправить неполадки, а лизинговая компания возместит ему расходы.

2. Есть запреты на имущество, которое можно приобрести в лизинг

В лизинг нельзя приобрести земельные участки и имущественные комплексы — для таких покупок работает только кредит.

3. Быстрый срок принятия решения по лизингу

Предварительное решение о предоставлении лизинга — в течение часа. Окончательное решение — после предоставления необходимых документов и анализа деятельности компании. Обычно это занимает 1-3 дня.

4. График платежей можно изменять

График платежей — гибкий. При составлении графика лизинговая компания учитывает сезонность деятельности компании, может предусмотреть отсрочку по платежам или уменьшение ежемесячного взноса в «нерабочие» месяцы. Если предприниматель не может внести ежемесячный взнос, то лизинговая компания обычно идет навстречу и вносит корректировки в утвержденный план оплаты.

Увеличение срока погашения лизинга. Срок погашения — до 36 месяцев, но лизинговая компания может увеличить его до 5 лет.

5. Можно расторгнуть договор с лизинговой компанией

Предприниматель может расторгнуть договор с лизинговой компанией и вернуть ей приобретенное оборудование или технику.

6. Не нужен залог

Для оформления договора лизинга не нужно предоставлять в залог личное или корпоративное имущество.

7. Предмет лизинга нельзя забрать у предпринимателя, если у него лично есть невыплаченные кредиты или просрочки

Если у предпринимателя проблемы с банком — невыплаченные кредиты или просрочки, то банк не имеет права забрать имущество, которое находится в лизинге. Предприниматель продолжает работать.

Кроме того, имущество, взятое в лизинг, оформлено на лизингодателя и стоит на балансе лизинговой компании. Это значит, что предприниматель не платит налог на имущество, транспортный налог, страховку и прочие расходы. Но лизинговой компании невыгодно содержать переданное имущество за свой счет, поэтому эти расходы она включает в регулярные платежи по лизингу. При возмещении расходов по этим платежам предприниматель должен уплатить НДС.

Для компаний-плательщиков НДС дополнительный налог — не проблема, так как его все равно предъявляют к зачету. А вот если предприниматель работает без НДС, то такие платежи существенно увеличивают затраты по лизинговой сделке.

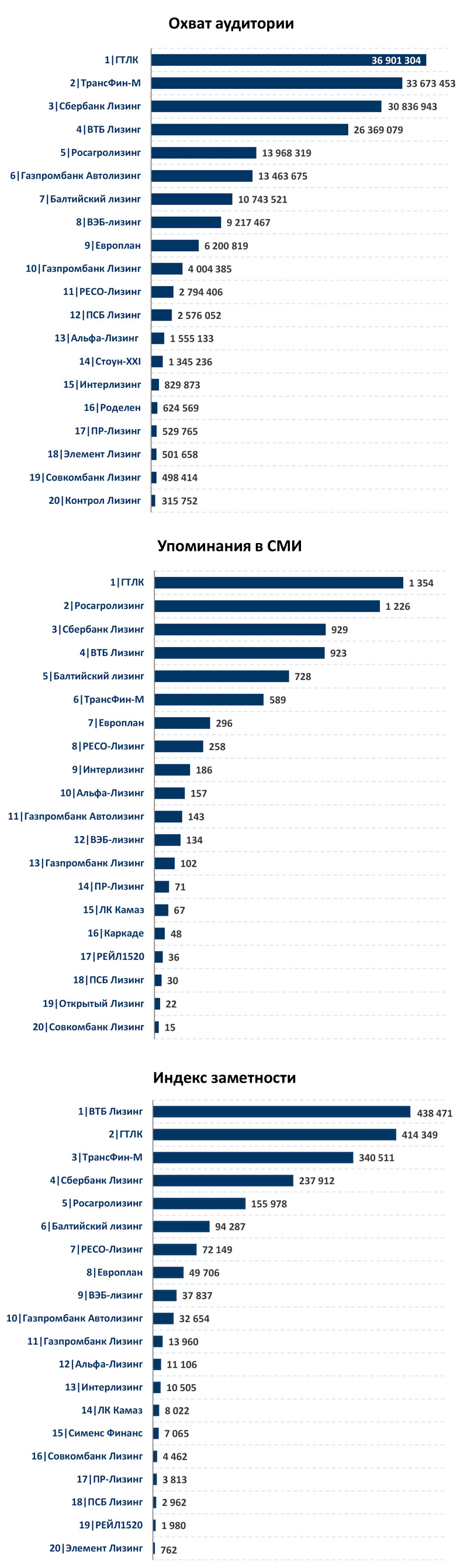

Куда обращаться за лизингом

Сейчас на лизинговом рынке чуть больше 200 профессиональных игроков и почти 600 некрупных компаний, которые предлагают услуги лизинга.

Есть три вида компаний, которые проводят лизинговые сделки:

- Дочерние компании банков, которые занимаются исключительно лизингом. Это лидеры рынка.

- Производители промышленного оборудования и техники. С помощью лизинга они стимулируют продажи.

- Независимые фирмы.

Самые безопасные сделки — с компаниями из первых двух категорий.

Выбрать лизинговую компанию проще всего по рейтингу. Компании, которые находятся на верхних строчках — безусловные лидеры, они надежны и работать с ними безопасно.

Основные критерии оценки лизинговой компании

1. Сколько лет компания работает в сфере лизинга

Лизинговые сделки пролонгированы во времени. Компании нужно не только найти заемщика и передать ему имущество в лизинг, но и вернуть вложенные средства в виде лизинговых платежей. Если компания работает много лет, значит у нее уже есть а) опыт, б) налаженная система учета, в) аналитика, г) точный расчет рисков, д) льготы от поставщиков.

2. Финансовые показатели

Когда предприниматель заключает договор с лизинговой компанией, он вносит первоначальный взнос и каждый месяц делает отчисления за имущество, а право собственности получает только в конце лизинговой сделки. То есть, по сути, он платит не за свое имущество, как в случае с кредитом.

Лизинговая компания в свою очередь платит за это имущество банку, в котором получает кредит на его покупку. И если у компании долги по кредитам, налогам, платежам то у предпринимателя могут возникнуть проблемы с использованием имущества или получением его собственность — банк не может изъять то, что находится в лизинге, но может по решению суда поставить запрет на использование и уж точно не позволит сменить собственника, пока лизинговая компания не рассчитается с долгами.

Найти информацию по финансовым показателям компании сложно, но это стоит сделать перед заключением договора.

3. Источники финансирования лизинговой компании

Это могут быть кредиты, собственный капитал, облигации, займы от частных лиц и сторонних организаций. Если у компании несколько источников получения финансирования, то она более устойчива и может предложить предпринимателю выгодные условия сделки.

4. Ограничения по условиям лизинга

При заключении лизинговой сделки нужно внимательно прочитать договор. Лизинговая компания может поставить ограничения, которые не выгодны предпринимателю. Например, что предприниматель не имеет права выбирать, кто будет балансодержателем имущества, или пункт о запрете досрочного выкупа.

Если у лизинговой компании нет представительства в регионе, где работает предприниматель, — это не повод отказаться от ее услуг. Компания может организовать лизинговую сделку в любом городе — отправит своего представителя, наймет страховую компанию и нотариуса, привлечет курьерскую службу.

Комментарий эксперта>

Рассмотрим этот вопрос со стороны бизнеса. Предпринимателю нужно прежде всего учитывать, что приобретение основных средств (оборудования, транспорта и т.д.) – это инвестиционные вложения в активы долгосрочного пользования. И первое, о чём нужно подумать – это сумма ежемесячных платежей.

Способен ли ваш бизнес генерировать достаточно денег для выплат ( не важно, по кредиту или лизингу – мы о денежной массе как таковой: хватит ли денег?). Ведь если, к примеру, у вас есть уже три грузовика для доставки товаров покупателям, а вы хотите приобрести ещё один, то подразумевается, что выручка у вас тоже увеличится за счёт дополнительной транспортной единицы, которая будет приносить дополнительную выручку.

А вот если вы просто заменяете один станок на другой и увеличения выпуска продукции не предвидится, то впору задуматься, за счёт чего вы будете гасить платежи.

Итак, первое обстоятельство для принятия решений – сумма ежемесячных платежей.

Далее. Предположим, что залоговой массы у вас хватает (с кредитом проблем нет) и вы принимаете решение при прочих равных условиях.

При кредитном договоре вы приходуете объект по цене приобретения и становитесь собственником этого имущества (правда, если оно же и является объектом залога, будут ограничения в плане распоряжений им).

В лизинговых отношениях вы приходуете объект в конце срока по значительно меньшей стоимости и становитесь собственником также в конце срока.

Когда это имеет значение:

- При исчислении налога на имущество (платит только собственник и от стоимости: чем меньше стоимость — меньше налог).

- При исчислении амортизации и отнесении её на затраты (больше стоимость — больше сумма начисленной амортизации в абсолютном выражении).

- При продаже объекта исчисление НДС (чем больше разница между ценой продажи и остаточной стоимостью, тем больше НДС).

Второе обстоятельство для принятия решения – стоимость имущества и право собственности на него.

И, наконец, последнее обстоятельство – отнесение платежей на затраты в уменьшение налогооблагаемой прибыли.

Лизинговые платежи относят на затраты всей суммой, уменьшая тем самым налогооблагаемую прибыль. В то время как из кредитных платежей на затраты относят только сумму уплаченных процентов за кредит.

Когда это имеет значение:

Если ваш бизнес на общей системе налогообложения или на упрощенной «доходы минус расходы» это имеет значение. А вот если вы на УСН «доходы» или ЕНВД – тогда этот фактор не имеет значения.

Подведем итог

Лизинг или кредит для ИП — вопрос, требующий глубокой проработки и точных финансовых расчетов. В одном случае выгоден кредит, в другом — лизинг. Точного ответа на этот вопрос нет, все зависит от цели, деятельности, финансовых показателей компании и грамотного расчета. И, конечно, от тщательного финансового учета. ПланФакт помогает планировать расходы, оценивать прибыльность проектов и снижать расходы.

Банк и лизинговая компания — брак по расчету

Банковские кредиты все еще остаются основным источником финансирования лизинговых компаний,но нормативы на одного заемщика не дают банкам разогнаться в их энтузиазме по отношению к дочернему лизингу. А самим лизинговым компаниям становятся все интереснее услуги инвестиционного банкинга, которые можно получить не толькоу материнского банка, — облигации, кредитные ноты, секьюритизация активов — вплоть до IPO.

Наталья Логвинова

Яблоко от яблони недалеко падает

Значительная часть лизинговых компаний в России возникла изначально как дочерние подразделения банков. Многие из них стали потом независимыми фирмами, однако, даже обретя формальную самостоятельность, многие лизинговые компании остаются крепко привязанными к банку, так как нуждаются в значительном объеме кредитных ресурсов. Эти средства направляются на приобретение имущества, которое и предоставляется лизингополучателям (клиентам) на условиях финансовой аренды. Для быстрого развития бизнеса собственных средств компании, как правило, не хватает, и таким образом лизинговые компании попадают в категорию клиентов кредитных институтов.

Заместитель генерального директора компании «Локат Лизинг Руссия» Дмитрий Шабалин рассказал «БО» о двух основных формах сотрудничества лизинговых компаний и банков. Первая — когда банки служат основным источником кредитных средств для лизинговых компаний. Это верно как для фирм, которые являются дочерними предприятиями банков, так и для независимых лизингодателей. Вторая форма сотрудничества — привлечение кредитной организацией своих клиентов для лизинговой фирмы. Подобная схема работы характерна для игроков рынка финансовой аренды, которые являются банковскими «дочками». «У всех «банковских» лизинговых компаний доля клиентов, которые привлечены кредитным институтом, составляет как минимум половину портфеля сделок», — уверяет Дмитрий Шабалин.

В зависимости от степени самостоятельности дочерней лизинговой компании материнский банк может обеспечивать лизингодателя дополнительными услугами: администрированием текущих сделок, проверкой потенциальных клиентов, юридическим сопровождением. В некоторых случаях кредитная организация выступает для лизинговой фирмы клиентом-лизингополучателем. В основном это касается сделок финансовой аренды автомобилей и банковского IT-оборудования.

От кредитов до IPO

«Среди всех перечисленных вариантов сотрудничества на первом месте, естественно, находится прямое банковское кредитование, — считает Дмитрий Шабалин («Локат Лизинг Руссия»). — Однако его размер ограничен нормативом Банка России». Банк может кредитовать одного заемщика на сумму, не превышающую 25% от собственного капитала кредитной организации. Когда этот лимит исчерпывается, банкам и лизинговым компаниям приходится изобретать другие способы финансирования. Выходом может стать как дробление дочернего лизингового бизнеса, создание целой группы дочерних лизинговых компаний, так и организация синдицированного кредитования или выпуска ценных бумаг. Есть у банкиров и другие способы найти деньги для лизингодателя, например, выход на фондовые рынки, участие в подготовке секьюритизационных схем, организация IPO. По словам специалистов лизинговой компании «Центр-Капитал», зачастую для средней лизинговой компании банк выступает как незаменимый финансовый консультант и помощник в организации привлечения западного финансирования и подготовке CLN (Credit Linked Notes, еврооблигации-кредитные ноты. — Прим. «БО»).

По словам финансового директора компании «ВКМ-Лизинг» Дениса Махова, вексельные программы и облигационные займы наиболее актуальны для независимых или быстрорастущих компаний, за которыми не стоят финансовые институты или нет мощной поддержки со стороны производителя. Например, если на начальном этапе развития фирма «ВКМ-Лизинг» активно пользовалась поддержкой компании «Рузхиммаш», то сейчас для сохранения существующих темпов развития лизингодателю придется выходить на фондовый рынок.

Кредит для лизинга — свидетельство слабости или надежности?

Руководители лизинговых компаний согласны в том, что банковские кредиты остаются одним из самых популярных способов привлечения средств, однако расходятся в оценке компаний, которые преимущественно пользуются кредитами. «Любая рыночная компания использует прежде всего банковские кредиты для финансирования реализуемых лизинговых проектов», — уверяет финансовый директор компании «Глобус-Лизинг» Павел Коржавин. Денис Махов («ВКМ-Лизинг») считает, что кредиты в банках — это традиционный способ привлечения денежных средств для лизинговых компаний с целью финансового обеспечения сделок. «Ссуды или использование кредитных линий является эволюционным элементом развития любой лизинговой компании», — объясняет эксперт. Когда компания полностью выбирает установленный банком-партнером лимит, она или останавливается в росте, чего, как правило, не происходит, или ищет финансирование иного рода. Это неизбежный этап, так как требуется чем-то заместить привлеченные кредиты и высвободить установленные банковские лимиты. Чтобы иметь возможность развиваться, лизинговой компании необходимо использовать весь спектр финансовых инструментов для привлечения заемных средств (векселя, облигации, секьюритизация, IPO).

Эксперты расходятся и в оценках доли банковских кредитов в общей массе займов лизинговых фирм, но большинство из них согласно с тем, что этот показатель не опускается ниже 60%. По словам финансового директора компании «Скания Лизинг» Александра Рябчинского, сейчас кредиты банков являются основным источником финансирования российских лизинговых компаний и составляют до 90% в общей массе полученных заемных средств. Конечно, есть и исключения, отмечает эксперт. У некоторых компаний, как правило, аффилированных с госструктурами, значительную долю финансирования может составлять уставный капитал или облигационные займы.

Финансовый директор компании «Стоун-XXI» Владимир Панибратец более сдержан в оценках. Он полагает, что доля кредитов составляет около 80% в общем объеме заемного финансирования лизинговых компаний. А Дмитрий Шабалин («Локат Лизинг Руссия») говорит о еще меньшей доле ссуд — 60% от размера источников формирования пассивов лизинговой компании. Однако эксперт отмечает, что остальные источники денег (авансы лизингополучателей, коммерческие кредиты поставщиков, собственные средства лизингодателя) играют значительно меньшую роль.

Статистика упоминания слова «лизинг»

в российских печатных СМИ за последние 10 лет

Кредиты популярные и недоступные

На лизинговом рынке часто говорят о том, что есть масса альтернатив банковским кредитам — облигации или секьюритизация обязательств клиентов. Только вот освоить такие способы получения финансирования многим лизингодателям, особенно небольшим фирмам, до сих пор не по силам. У кого-то кредитный рейтинг клиентов не достаточно высокий, кто-то не может найти специалистов, чтобы провести сделку. Поэтому банковский кредит остается пусть не самым дешевым (в среднем кредиты выдаются под 14%), зато отработанным и доступным способом найти деньги.

По мнению специалистов компании «Центр-Капитал», ситуация вряд ли изменится, и в ближайшем будущем кредиты сохранят свою популярность. Ведь несмотря на то, что тот же выпуск облигаций — это далеко не новый способ достать деньги, число лизинговых компаний, выпустивших такие ценные бумаги, на сегодняшний день очень и очень мало. Дмитрий Шабалин («Локат Лизинг Руссия») тоже считает, что существенного сокращения банковских кредитов, предоставленных лизинговым компаниям, не произойдет. Во-первых, их просто нечем заменить, особенно в условиях постоянного роста объема лизингового рынка, а для лизинговых компаний это самый легкий путь привлечения заемных средств. Во-вторых, у многих российских банков сегодня существует реальная проблема размещения своих свободных средств, а лизинговый бизнес является довольно надежным вариантом их инвестирования.

Впрочем, и банковские кредиты лизинговым компаниям не всегда даются легко. Конечно, проще всего получить ссуду кэптивным лизинговым фирмам. А вот если в банк обращается независимый лизингодатель, процесс получения ссуды значительно усложняется. Далеко не все кредитные организации адекватно оценивают лизинговые фирмы, пытаясь привязать финансируемые контракты к какому-то виду производства. Поэтому число банков, готовых кредитовать операции финансовой аренды, ограничено, как и объемы займов, которые могут привлечь лизинговые компании. Это связано не только с ограничениями у банков, но и с территориальными требованиями. Например, многие кредитные организации отказываются выдавать ссуду, если лизингодатель или его клиент располагаются в другом регионе.

«Капризы» банкиров имеют объяснение. «Нормативные акты, регулирующие работу банков, не в полной мере адаптированы к условиям лизинговой деятельности, — рассказывает Денис Махов («ВКМ-Лизинг»). — В частности, коэффициентный анализ, который применяется при кредитовании промышленных предприятий, нельзя использовать для лизинговых компаний». Поэтому, несмотря на то, что лизингодатель показывает растущие показатели, банки, опираясь на нормативные акты, помещают компанию в категорию рискованных и низкоклассных клиентов, со всеми вытекающими последствиями (повышение ставки, снижение сроков финансирования).

Но даже если не брать во внимание факт несовершенства нормативной базы, то банкам все равно довольно сложно принять решение о выдаче кредита лизингодателю «со стороны». В случае неплатежей по ссуде с дочерней фирмой разобраться будет просто. А сторонняя организация может повести себя совершенно непредсказуемо, как и ее клиент, под контракт с которым выдавалась ссуда. «Главная проблема при кредитовании лизингодателей — это степень кредитного риска», — считает Дмитрий Шабалин («Локат Лизинг Руссия»). Ведь лизинговая компания не сама по себе генерирует выручку, достаточную для погашения банковского кредита, — это делает лизингополучатель. Поэтому, предоставляя ссуду лизинговой фирме, банк принимает на себя не только кредитный риск заемщика-лизингодателя, но еще и риск конечного пользователя средств — лизингополучателя. «При совершении некрупных лизинговых сделок анализ банком лизингополучателя экономически неэффективен — это снижает возможность финансирования таких сделок, — отмечает Владимир Панибратец («Стоун-XXI»). — Кроме того, кредитные организации иногда требуют поручительство лизингополучателя, на что последние идут не всегда охотно». Однако такой скрупулезный подход банкиров приносит свои плоды. «Пока доля сомнительных долгов в российском лизинговом секторе значительно меньше, чем доля проблемных банковских кредитов в остальных отраслях», — отмечает Дмитрий Шабалин.

Еще одним серьезным препятствием в предоставлении кредитов сторонним лизингодателям для банков, по словам заместителя генерального директора компании «Экспо-лизинг» Татьяны Шульги-Морской, является непрозрачность лизингополучателей. Это приводит к тому, что банк долго рассматривает и оценивает проекты, под которые запрашивается кредит, и заставляет предоставлять огромное количество документов как лизингодателя, так и лизингополучателя. А вот Александр Рябчинский («Скания Лизинг») уверен, что главная трудность — размер и имя лизинговой фирмы. Чем фирма больше и известнее, тем лучше условия, которые банки могут ей предложить. А вот маленьким компаниям придется потрудиться, чтобы доказать банку свою надежность. Кроме того, по словам финансового директора лизинговой компании «Каркаде» Алексея Смирнова, лизинговые фирмы, не входящие в банковско-промышленные группы, при привлечении финансовых ресурсов через банк сталкиваются с наличием в его структуре компании-конкурента, что иногда серьезно осложняет ситуацию.

Формы сотрудничества банков и лизинговых компаний

Упражнение для инвестиционного банкира

Лизинговые компании, которые специализируются на финансовой аренде имущества, как правило, не имеют в штате специалистов, способных, например, организовать выпуск внутренних облигаций или евробондов. В этом деле лизинговые фирмы часто пользуются помощью банкиров. Банки могут и сами выступить с той или иной инициативой. Причем если лизингодатель тесно связан с банком, то поле для деятельности расширяется. Например, на базе сотрудничества инвестиционного банка «КИТ Финанс» и его дочерней лизинговой компании «Магистраль Финанс», а также фирм «Инвестиционный партнер» и «Объединенные инвесторы», была реализована первая сделка по секьюритизации лизинговых обязательств. Она позволила лизингодателю получить большой объем средств — 12,57 млрд рублей на выгодных условиях (под 7,875% годовых). Основной смысл схемы заключался в том, чтобы собрать в единый пул (пакет) обязательства по лизинговым контрактам Российских железных дорог, далее перепродать их иностранной компании специального назначения — Red Arrow International Leasing PLC, которая выступит эмитентом облигаций.

Как рассказал генеральный директор лизинговой компании «Магистраль Финанс» Константин Яковлев, сделка имела сложную структуру, как и любой процесс секьюритизации активов, который сам по себе достаточно трудный и дорогостоящий. Ведь в нем участвует много звеньев: оригинатор, основной и запасной сервисные агенты, андеррайтеры, управляющий денежными средствами, юрисконсульты, платежный агент, рейтинговое агентство. Вряд ли «Магистраль Финанс» была бы в состоянии организовать выпуск бумаг без поддержки материнского инвестбанка. Интересно, что и сама кредитная организация изначально рассматривала лизинг как вариант структурного финансирования. По словам управляющего директора банка «КИТ Финанс» Максима Цыганова, его организации было важно найти новый сегмент рынка, где он смог бы предложить структурные продукты как инвестиционный банк. То есть не только поддерживать дочернюю лизинговую фирму собственными вливаниями, но и помочь ей получить дополнительные средства на развитие по низкой цене и на долгий срок. Для этого как раз подошла схема секьюритизации лизинговых обязательств.

Структура источников финансирования деятельности лизинговых фирм

Дорога в светлое будущее

Сейчас на российском рынке финансовой аренды самостоятельных компаний стало больше, чем «банковских» лизингодателей. Однако этот факт не мешает укреплению и развитию сотрудничества лизинговых фирм и банкиров. В компании «Центр-Капитал» считают, что со временем заинтересованность банков в лизинговых компаниях как в клиентах будет повышаться. Ведь игроки рынка финансовой аренды — это крупные клиенты и заемщики. Да и лизингодатель, как правило, приходит в кредитную организацию не с пустыми руками, а со своими клиентами, которые в будущем могут начать работать и с самим банком.

Павел Коржавин («Глобус-Лизинг») прогнозирует, что в дальнейшем произойдет упрощение процедур кредитования лизинговых компаний. При этом получат развитие скоринговые подходы. Кроме того, банки станут активнее участвовать в организации облигационных выпусков лизинговых фирм.

Татьяна Шульга-Морская («Экспо-лизинг») считает, что лизинговые компании будут организовывать все более и более сложные проекты, требующие тесного взаимодействия с кредитующим банком и совместной работы по организации финансирования. Те лизингодатели, которые сейчас работают только с одним финансовым институтом, по мере роста бизнеса будут расширять список банков-партнеров, что вызовет увеличение конкуренции между кредитными организациями за интересные лизинговые проекты.

Что касается альтернативных кредитованию инструментов привлечения финансирования, то здесь опрошенные «БО» эксперты тоже были единодушны. Они полагают, что все большее количество лизингодателей будет обращаться к помощи банков для размещения своих векселей и облигаций, а интерес лизинговых компаний к новому и перспективному для них направлению — секьюритизации, а также выходу на рынок через IPO, значительно возрастет.

Трудности, которые встают на пути сотрудничества лизинговых компаний и кредитных организаций:

- короткие сроки кредитования;

- ограничения по лимиту кредитования на одного заемщика;

- требование о переводе оборотов в финансирующий банк;

- требование о местонахождении предмета лизинга в одном с банком регионе;

- предоставление дополнительного к предмету лизинга обеспечения, в том числе поручительства лизингополучателя;

- необходимость анализа банком лизингополучателя;

- требования к синхронизации графика лизинговых платежей и графика погашения кредита;

- длительные сроки оформления ссуды при инвестиционном кредитовании, проектном финансировании и возмещении инвестиционных затрат;

- ограничения по краткосрочному кредитованию на пополнение оборотных средств. Источник: компания «Глобус-Лизинг».

Источник https://planfact.io/blog/posts/lizing-ili-kredit-chto-vygodnee-dlya-predprinimatelya

Источник https://bosfera.ru/bo/bank-i-lizingovaya-kompaniya-brak-po-raschetu