Как забрать вклад из банка

Банки предлагают открытие срочных вкладов. То есть это депозиты, имеющие ограничение по срокам. Это может быть как период в несколько месяцев, так и в несколько лет. Точный срок выбирает гражданин при заключении договора. И всегда приходит тот момент, когда нужно забрать вклад из банка.

20.02.23 19544 8 Поделиться

Автор Бробанк.ру Ирина Русанова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru Открыть профиль

Рассмотрим, как забрать вклад из банка. Как поступить, если необходимо снять средства раньше оговоренного срока. Практически все банки, информация о которых есть на Бробанк.ру, предлагают открытие депозитных счетов. И во всех организациях идентичные условия по завершению размещения вклада.

Срочные вклады и до востребования

Это два совершенно разных вида депозитных программ. В продуктовой линейке всех банков есть вклады До востребования. Это простые счета, на которых можно размещать средства бессрочно. Нет никаких условий, можно сколько угодно пополнять счет, снимать с него деньги, закрывать депозит полностью. Это удобно, но ставка по таким продуктам минимальная и составляет обычно 0,01% годовых. То есть фактически прибыли нет никакой.

Другой вариант — срочный вклад, имеющий ограничения по периоду размещения средств. Банки создают линейки срочных депозитных программ: классические, с пополнением и без, с возможностью частичного снятия. Доходность будет гораздо выше, от 4-5% годовых. Некоторые банки предлагают от 6-7%.

Срочный вклад обычно открывается минимум на 1-6 месяцев. У каждого банка свои условия, например, Сбербанк допускает заключение договора минимум на 1 месяц. Предельные сроки обычно составляют 2-3 года.

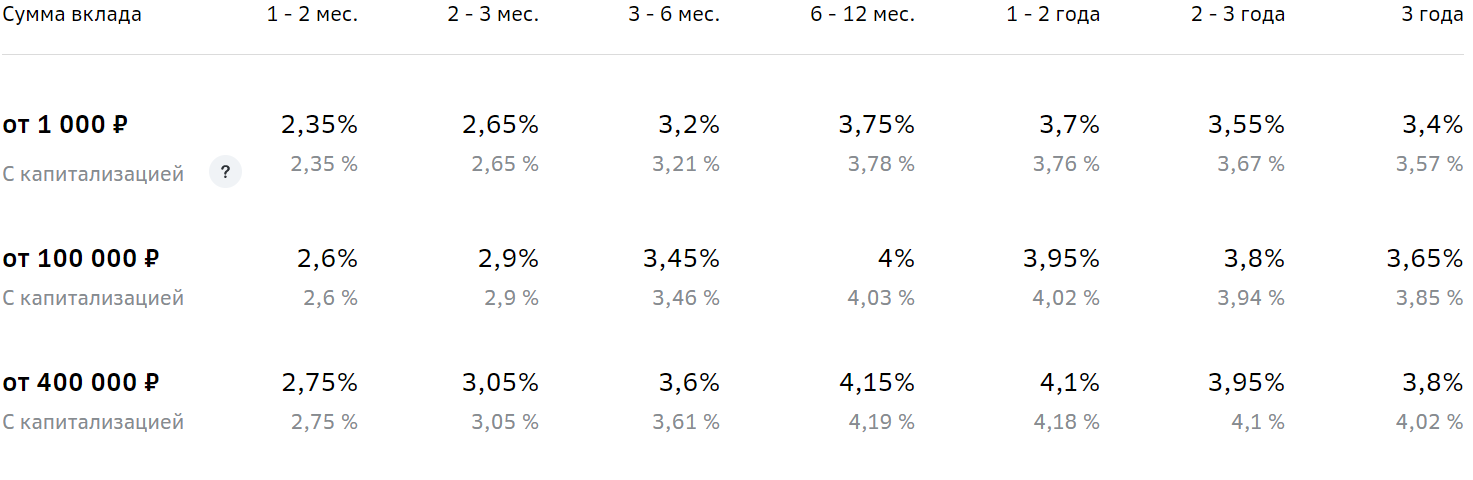

Часто от срока размещения напрямую зависит процентная ставка. Обычно максимальный процент назначается при выборе “средних сроков”.

Например, вот ставки по классическому вкладу Сбербанка. Видно, что счет открывается на срок до 3 лет, но максимальный доход установится при заключении договора на 6-24 месяца:

Как забрать депозит из банка

- Клиент забирает деньги. То есть он приходит в банк и получает наличные через кассу. Если в этой же организации открыт расчетный счет, можно перевести средства туда — так безопасней.

- Автоматическая пролонгация. Обычно это прописывается в условиях размещения средств. В этом случае по завершению начального срока вклад продлевается на аналогичный срок. Если по этой программе изменилась ставка, то она обновляется.

- Пролонгация по желанию клиента. Если деньги не нужны сейчас, можно не забирать их, а продлить размещение. Обычно это происходит путем переоформления, то есть заключается новый договора на обновленных условиях. Можно выбрать какую угодно программу: не обязательно ту, что была раньше.

При стандартной схеме окончания размещения вклада без пролонгации клиент может обратиться в банк за деньгами уже на следующий день после прописанной даты. Например, если это 1 июля, то 2-го июля можно прийти и забрать средства. Если выпадает выходной день банка, то, соответственно, после него.

Не обязательно бежать в банк сразу по завершению срока размещения. Можете прийти хоть через неделю, хоть через месяц.

В обозначенную дату деньги переводятся на счет До востребования. Они будут там лежать до тех пор, пока вкладчик их не заберет. Соответственно, к капиталу будет применяться ставка в 0,1%. С этого счета клиент и проводит снятие.

Если речь о большой сумме

При желании забрать наличные через кассу обязательно предварительно позвоните в банк и уточните, нужно ли заказывать сумму. Идти в офис не обязательно, информация дается по телефону горячей линии.

Обычно все же требуется заказ. Вкладчика спросят, когда он планирует прийти, в какой день и время, сколько будет снимать. В обозначенный день к указанному времени сумма будет ждать в кассе.

Снятие же всегда происходит стандартно, ничего сложного в этом нет. Посещаете банк с паспортом, подходите к менеджеру. Он составляет документ, который вкладчик вместе с паспортом передает в кассу. Ему тут же выдаются наличные.

Если применилась автоматическая пролонгация

Многие банки прописывают это действие в условиях размещения вклада. В этом случае по завершению начального срока деньги не переводятся на счет До востребования, они продолжают лежать на вкладе. Что делать с ними дальше — решает сам клиент.

Обратите внимание, что ставка при автоматической пролонгации может поменяться. Ставки по вкладам имеют плавающее значение, они напрямую зависят от экономической обстановки, от ключевой ставки Центрального Банка.

В итоге договор мог быть заключен под 5%, но в течение его жизни что-то поменялась, и к программе применяются уже 4,8%. Тогда по завершению срока размещения после автоматической пролонгации доходность уменьшится до 4,8%.

- Клиент захочет досрочно снять депозит сразу после пролонгирования. Тогда это будет стандартное закрытие вклада.

- Дальнейшее размещение средств. То есть вкладчик ничего не предпринимает, деньги дальше продолжают работать.

- Досрочное расторжение депозита спустя некоторый период после автоматической пролонгации.

Последний случай рассмотрим подробнее. Например, вы захотели снять деньги через 3 месяца после продления. В этом случае набежавший доход за начальный срок размещения останется на месте. А вот прибыль, которая успела набежать после пролонгирования, будет убрана. Ставка за эти 3 месяца будет рассчитана по ставке вклада До востребования.

Если за период после автоматической пролонгации были начислены проценты и переданы клиенту, они будут вычтены с выдаваемой на руки суммы.

Можно ли досрочно снять депозит

Это личные средства вкладчика, поэтому он всегда может забрать их раньше оговоренного срока, хоть на следующий день после подписания договора. Вообще, банки это не приветствуют, но препятствовать этому не могут.

Стандартно банки проводят досрочное расторжение по ставке вклада До востребования. Это значит, что практически все начисленные проценты сгорят, будут пересчитаны на новых условиях. Например, если изначально это было 5% годовых, то при переводе на ставку вклада До востребования доходность рассчитается по 0,1%.

- Позвоните в банк и закажите нужную сумму. Если в этом банке есть личный счет, это можно не делать, средства безналично уйдут туда.

- Посетите банк с паспортом, выразите желание сделать досрочное востребование вклада.

- Менеджер на месте делает перерасчет и указывает на сумму, которая вам положена.

- Забираете деньги через кассу или ждете их зачисление на свой расчетный счет.

Если по условиям вклада проценты периодически выплачивались вкладчику, проводится перерасчет. Выплаченная сумма вычитается, на руки клиент получает меньше.

Особые условия досрочного расторжения договора вклада

Указанная выше схема — стандартная, применяемая большинством банков. Но можно встретить и особые условия, практикуемые в некоторых финансовых организациях. Например, могут встретиться некоторые льготные условия выполнения этой операции.

Что такое льготное расторжение вклада? В этом случае банк не переводит депозит на счет До востребования, он просто уменьшает актуальную ставку. Например, изначально она составляла 5,4%. Но по условиям досрочного расторжения банк примеряет ⅔ этой ставки, то есть 3,6% годовых. Это явно лучше, чем 0,1%.

Льготные условия расторжения договора вклада раньше срока часто применяются к привилегированным клиентам.

Если программа предполагает частичное снятие средств, можно сохранить всю ставку целиком. Обычно такие продукты изначально выбирают те, кто не исключает, что деньги могут понадобиться раньше окончания периода действия вклада.

- банк указывает на неснижаемый остаток, который должен остаться на счету после частичного снятия. То есть, если рассматривать вопрос, можно ли снять вклад досрочно целиком, то нет, это невозможно сделать без потерь;

- может быть условие, что деньги нельзя снять до определенного срока. Например, частичный расход допускается через 3 месяца после заключения договора. Если снять раньше, применится ставка До востребования.

Так что, забрать вклад раньше оговоренного срока можно в любом случае. Но при стандартных условиях вкладчик однозначно понесет финансовые потери. Поэтому прибегать к процедуре нужно только в крайних случаях.

Комментарии: 8

- Лилия11.08.2022 в 03:06 Здравствуйте! Помогите, пожалуйста, с моим вопросом! В марте был открыт вклад в МКБ на 95 дней, до июня. В июне он был автоматически пролонгирован ещё на 95 дней, до сентября. Полученные проценты причислены к общей сумме и остались во вкладе на второй срок. Сейчас, в августе, возникла необходимость досрочного снятия вклада. Естественно, что проценты после пролонгации теряются (по условиям будут пересчитаны по ставке вклада До востребования). Вопрос: проценты до пролонгации, с марта по июнь мы тоже потеряем? Спасибо большое!

- Анна Попович11.08.2022 в 02:57 Уважаемая Лилия, это зависит от условия договора вклада. Ответить на ваш вопрос может только менеджер банка, в котором вы обслуживаетесь.

- Лилия12.08.2022 в 00:46 Спасибо

Можно ли снять вклад досрочно

Деньги должны работать и приумножаться, иначе со временем инфляция их естественным образом обесценит. Вклад в банке поможет их защитить и приумножить, но при соблюдении ряда строгих условий.

- Как забрать вклад из банка раньше срока

- Есть ли штрафные санкции

- Каковы условия досрочного закрытия вклада

- Что изменится, если речь идет про автоматически пролонгированный вклад

Как забрать вклад из банка раньше срока

Банку выгодно, чтобы его клиенты открывали долгосрочные вклады. Получив деньги в актив, финансовая организация пускает их в оборот — выдает кредиты, совершает инвестиции, оформляет ипотеку, с этого получает свою прибыль и делится ею с вкладчиками. Это и есть процент по вкладу. Чем дольше клиент держит открытым счет, тем больше банк заставляет работать вложенные средства и получает доход.

Существует два вида вкладов.

- Срочные. В договоре точно прописываются даты (срок — отсюда и название), в рамках которых деньги находятся на счетах банка. Выплачивается выгодный процент.

- До востребования. Нет ограничений на пополнение и снятие, деньги выдаются моментально без вопросов. Выплачивается низкий процент.

Вклад «До востребования» можно вывести в любое время без опасения потери накопленных процентов.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями — вы сможете подобрать подходящий вариант. Высокая ставка убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

Досрочное расторжение банковского договора с оговоренными сроками грозит потерей накоплений: их, скорее всего, пересчитают.

Закон обязывает банки выдавать деньги по первому обращению клиента. Но в той же статье прописано, что за досрочное расторжение договора вкладчику выплачивается самый низкий процент по ставке «До востребования», если не предусмотрены другие условия.

Депозиты, открытые в отделении банка, закрываются также после личного визита. Некоторые кредитные организации просят предупредить заранее о расторжении договора, чтобы успеть подготовить требуемую большую сумму. Вкладчик получает деньги в кассе либо переводом на карту. Операция может занять до трех рабочих дней.

Онлайн-вклады закрываются через интернет-банкинг или в мобильном приложении. Деньги выводятся на основную карту клиента.

Есть ли штрафные санкции

В 2004 году крупный банк России установил штраф в размере 10% за досрочное закрытие депозитов и удержал с клиентов примерно $4 млн, но после судебных разбирательств деньги были возвращены клиентам. На сегодняшний день штрафные санкции не применяются — это запрещено законом, и вкладчик не может получить меньше денег, чем вложил.

Но с другой стороны, финансовая организация может применить скрытые штрафы. Например, выводить деньги на отдельный счет, за снятие наличности с которого взимается комиссия.

С развитием финансовой сферы многие организации пересматривают свою политику и смягчают условия. Теперь досрочное расторжение договора банковского вклада может не так сильно повлиять на проценты: чем дольше деньги хранятся на счете, тем выше прибыль.

Яков открыл вклад на год с процентной ставкой 5,4%. Ему срочно понадобились деньги, поэтому он решил расторгнуть договор, не дождавшись нескольких недель до окончания срока его действия. Банк пошел навстречу Якову и применил льготное расторжение: деньги не были переведены на счет «До востребования», но проценты были пересчитаны. Яков получил ⅔ от заявленной ставки, то есть 3,6% годовых по вкладу, что намного выгоднее, чем по самой низкой ставке.

Часто при открытии депозита предлагается кредитная карта с низкой процентной ставкой, и в большинстве случаев от нее не отказываются. При досрочном расторжении договора, помимо пересмотра начисленных процентов, пересматриваются и условия по карте. Они становятся жестче, а процент выше.

Каковы условия досрочного закрытия вклада

Самые высокие процентные ставки предлагаются по вкладам, которые не позволяют досрочно прекратить сотрудничество. Прописанные в договоре сроки позволяют кредитной организации рассчитывать на деньги клиента и пускать их в работу. Но вкладчик в любой момент может запросить свое назад, а банк не вправе отказать. Снять накопления можно по двум схемам.

- Частично. Сохранение и пересчет процентов прописаны в договоре. Также в документах указывается минимальная сумма, которая должна остаться в банке.

- В полном объеме с закрытием договора. Кредитная организация применит санкции и пересмотрит процентную ставку, сделав ее минимальной. Но если деньги хранились на депозите продолжительное время, часть накопленных процентов можно сохранить.

Как правило, перед открытием вклада внимание обращается только на начисляемый процент. Что еще нужно внимательно изучить:

- срок действия договора;

- можно ли снимать деньги частями;

- минимальную сумму, обязательную для хранения на счете;

- штрафные санкции;

- как начисляются проценты при раннем закрытии договора;

- общие положения для прекращения сотрудничества.

Что изменится, если речь идет про автоматически пролонгированный вклад

Финансовая организация заинтересована в том, чтобы деньги вкладчиков как можно дольше находились внутри нее, тем самым принося прибыль, поэтому действует опция автоматической пролонгации. Например, вклад «Удобный» от Совкомбанка предлагает при долговременном сотрудничестве повышение ставки.

Халва знает, как заставить цвести ваше «денежное дерево» в любых условиях: покупать в беспроцентную рассрочку товары в более чем 250 000 магазинах-партнерах на сумму до 500 000 рублей, получать кешбэк до 10% и приумножать сбережения в удобной онлайн-копилке до 8% годовых. Оформите карту и получите «золотой ключик» финансового благополучия!

Если средства внесены под проценты на год и по истечении не востребованы, они отправляются на повторный финансовый «круг», накапливая проценты. Они не отправляются на счет «До востребования», а остаются на срочном, продолжая работать. Как с ними поступать дальше — решает только вкладчик.

Но в этой ситуации нужно понимать важный момент: после прохождения оговоренных сроков ставка может поменяться. Она зависит от состояния мировой экономики, ключевой ставки ЦБ РФ и других факторов. Либо кредитная организация может упразднить тот вклад, по которому заключался договор (с публикацией объявления об этом за 10 дней до прекращения действия). Сбережения в этом случае переведут на актуальный действующий тарифный план или на вклад «До востребования», что не принесет ощутимой выгоды.

На что еще стоит обратить внимание при открытии вклада:

- без паники: вклады до 1,4 млн рублей застрахованы государством;

- банк должен находиться в реестре Агентства по страхованию вкладов;

- вдумчиво читайте договор;

- важна возможность досрочного прекращения сотрудничества;

- есть ли льготное расторжение;

- сроки возврата денег;

- предусмотрите необходимость визита в отделение (в некоторых случаях договоры закрывают только в тех отделениях, где они были открыты, а это неудобно).

Высоких процентов и больших сбережений!

Подсчитать доходы от вклада удобно на нашем калькуляторе.

Источник https://brobank.ru/kak-zabrat-vklad-iz-banka/

Источник https://sovcombank.ru/blog/sberezheniya/mozhno-li-snyat-vklad-dosrochno